Американският държавен дълг би ужасил Роналд Рейгън. Когато през 1981 г. той наследи държава, която се намираше на прага на тревожната граница от 1 трилион долара дълг, той я описа като проблем, който е нараснал „буквално отвъд нашето въображение“.

„Можем да оставим на децата си непосилен огромен дълг и разрушена икономика или да им оставим свобода в страна, в която всеки човек има възможност да бъде такъв, какъвто Бог го е замислил да бъде“, каза Рейгън в първото си телевизионно обръщение по въпросите на икономиката.

Сега вече е факт, че общият федерален дълг на Америка неотдавна надхвърли 36 трилиона долара, което е повече от размера на цялата икономика. През последните четири десетилетия кратките периоди на ентусиазъм за намаляване на дефицита бяха потиснати от преобладаващо двупартийно желание за прекомерни разходи. Най-изненадващото е колко малка е цената, която сме платили за нашето безразсъдство. Децата, за които се тревожеше Рейгън, сега са на 40 и 50 години и се справят много по-добре от очакваното. Лихвите по ипотечните кредити са по-малко от половината от нивата от 1981 г., за които Рейгън обвиняваше нарастващия дълг, а инфлацията е около една четвърт по-ниска. Чуждестранните кредитори продължават масово да купуват облигациите на САЩ и да финансират дефицита.

Това, което ястребите на дефицита от 80-те години не оценяват напълно, е изключителното доверие, което кредиторите вече имат в способността на Америка като най-голямата икономическа и военна сила в света да изпълнява обещанията си. На академичен жаргон тази вяра е част от това, което често се нарича „прекомерна привилегия“. Чуждестранните субекти по света търгуват с долари и спестяват в лихвоносни ценни книжа на американската хазна, създавайки постоянна оферта за американски активи и понижавайки разходите по заемите за страната. Терминът води началото си от критиката от 60-те години на миналия век на Валери Жискар д'Естен, тогавашен министър на финансите на Франция, а по-късно президент, че САЩ са постигнали несправедливо предимство. Оттогава насам тази прекомерна привилегия се вкорени още повече в световната финансова психика, тъй като САЩ излязоха от Студената война като главната световна суперсила; финансовите им пазари станаха по-дълбоки и доминиращи; а инфлацията изчезна за 40 години.

Светът на дълговете се тревожи | САЩ не са единствените, които имат голям дълг, но траекторията им е неустойчива

Прекомерната привилегия ни позволява да харчим над възможностите си, например за борба с потенциално катастрофалните икономически последици от пандемията Covid-19. Освен това тя действа възпиращо на противниковите държави, които знаят, че САЩ могат да вземат заеми, за да постигнат победа във всяка война на изтощение.

Но тази вяра не е непоклатима. Тя зависи от способността на инвеститорите да осъзнаят бъдещите рискове и от доверието им в политическата система, която ще възстанови фискалното равновесие, преди да се разрази някоя криза. Ето защо САЩ успяха да избегнат сблъсъка с проблема с дефицита през по-голямата част от 2010 г. Това е и причината ситуацията внезапно да се окаже още по-опасна, тъй като започваме поредната година на прекомерно големи бюджетни дефицити, наблюдавани от разединения Конгрес, който едва ли е съсредоточен върху намирането на начини за намаляване на дефицита. Нашите политически лидери не трябва да балансират основния бюджет през следващата или по-следващата година. Но те трябва да определят реалистичен път и надежден график.

Преди САЩ британците имаха водещия валутен и облигационен пазар в света, а преди тях бяха холандците. Влошаването на фискалната политика лиши и двете страни от това предимство. Мнозина отдавна се опасяват, че Китай се подготвя да отнеме трона на САЩ, поне преди последните си икономически трудности. Други спекулираха, че криптовалутата може да измести долара, макар че биткойнът е твърде нестабилен, а популярните „стабилни монети“, обвързани с долара, изглежда само засилват господството на зелените пари. На практика облигационните стражи - както Ед Ярдени наричаше известните фискални блюстители на пазара - от време на време се бунтуват, за да протестират срещу безразсъдната правителствена политика. Досега тези спазми на пазара на държавни ценни книжа бяха краткотрайни, но харченето и инфлацията в годините след пандемията внесоха нова актуалност във въпроса докъде ще стигне тази снизходителност.

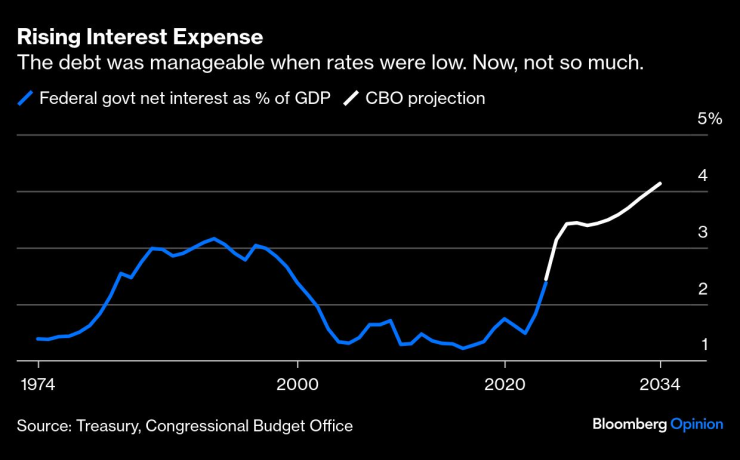

Администрацията на президента Джо Байдън прогнозира, че през 2025 г. федералният бюджетен дефицит ще надхвърли 6% от брутния вътрешен продукт за трета поредна година - безпрецедентно в момент, когато икономиката процъфтява. Дефицитът набъбна до 1,83 трилиона долара през фискалната година, приключила на 30 септември, а нетните разходи за лихви се увеличиха повече от два пъти от 2020 г. насам до 882 млрд. долара. В крайна сметка една държава може да предпази финансите си от пълно разпадане, ако лихвеният процент, с който трябва да взема заеми, остане по-нисък от икономическия растеж, а първичният дефицит се поддържа на скромни нива. За съжаление вече не можем да разчитаме на ниски лихвени проценти.

“

“

Нарастващи разходи за лихви | Дългът беше управляем, когато лихвите бяха ниски. Сега вече не е така.

В октомврийската оценка на предизборните обещания на Доналд Тръмп, направена от Комитета за отговорен федерален бюджет, се посочва, че програмата на новоизбрания президент ще увеличи дълга до 2035 г. със 7,75 трилиона долара. Според тези оценки удължаването и изменението на Закона за намаляване на данъците и създаване на работни места от 2017 г. представлява най-големият разход. Разбира се, много зависи от способността на Тръмп да намери компенсации и от това как предложенията ще се отразят на икономическия растеж. Още през 2022 г. пазарът на облигации се надигна в знак на протест срещу нефинансираните предложения на тогавашния министър-председател Лиз Тръс за намаляване на данъците в Обединеното кралство, което доведе до рязко повишаване на доходността и постави началото на падането на нейното правителство.

Съществува и тревога, че плановете на Тръмп за мита и депортации, ако се приемат за чиста монета, биха могли да спрат тенденцията на дезинфлация и да повишат лихвените проценти в година, когато предстои изплащането на дълг на САЩ в размер на около 9 трилиона долара. Огромната задача за рефинансиране на падежиращия дълг и запълване на нови дефицити може да постави на изпитание обикновено ненаситния апетит на света към американските ценни книжа.

Поглед от чужбина

При всички несъвършенства на Америка, тя все още няма сериозен конкурент на световните валутни и дългови пазари. Основните чуждестранни притежания на американски дълг възлизат на зашеметяващите 8,7 трилиона долара към септември, което е около една трета от държавните ценни книжа в ръцете на населението, а от тях приблизително половината се държат от правителства.

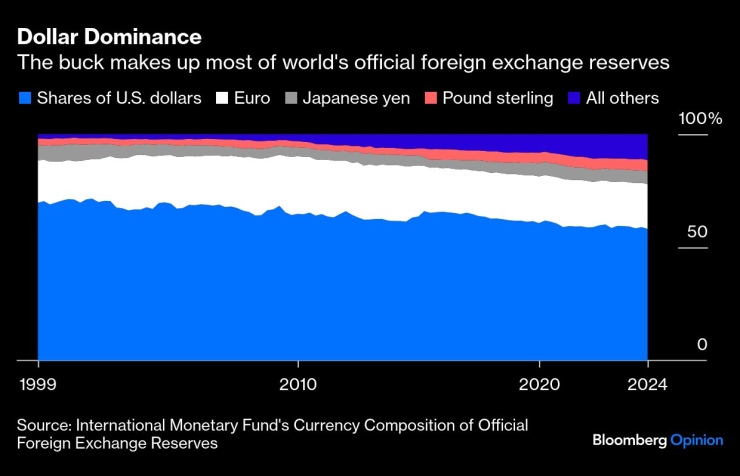

Доларът е изключително важен и в областта на чуждестранната валута. По данни на Банката за международни разплащания около 90% от световните валутни транзакции включват американската валута, а еврото е на второ място. Макар че китайският юан отбеляза известни печалби, те отчасти са за сметка на еврото и японската йена. Доларът също така е избраната валута за по-голямата част от международните дългови емисии и заеми и макар да спада, на него все още се падат доста повече от половината от официалните валутни резерви в света. Доколкото той губи влияние, това се дължи на факта, че няколко новаци са взели дял в периферията, а не на това, че друга доминираща сила е на път да измести американската валута.

Доминираща позиция на долара | Доларът съставлява по-голямата част от официалните валутни резерви в света

Въпреки това много наблюдатели се опасяват, че нарастващото геополитическо напрежение може да доведе до сътресения. След като Русия нахлу в Украйна, САЩ и техните съюзници замразиха руски активи на стойност около 300 млрд. долара, държани в чужбина - стъпка, която може да има непредвидени последици и да накара други държави да преосмислят спестяванията си в долари. Ако необузданият ентусиазъм към зелените пари беше симптом на десетилетията на относителен мир, то нарастващото напрежение по света може да тласне тенденцията в обратна посока. В един екстремен сценарий може би няма да има валута и дълг, а вместо това икономическият и финансовият свят ще се разцепи.

Влезте в ролята на Тръмп, който обеща да постави „Америка на първо място“. Той сигнализира, че иска да избегне чуждестранни военни обвързаности, но също така демонстрира дързък стил на водене на преговори, който е много вероятно да постави началото на нови такива. Неговият основен икономически приоритет изглежда е засилването на местното производство и износа (които биха се възползвали от по-слаба валута), но той също така атакува чуждите държави, които мислят да се откажат от търговията, основана на долара. Като цяло Тръмп представлява необичаен риск за статуквото - но е трудно да се определи точно какъв.

Оптимистичният вариант е, че избраният от Тръмп за министър на финансите Скот Бесент е мениджър на хедж фонд и специалист по история на икономиката, който е добре запознат с опасностите от високия и нарастващ дълг. По време на събитие на Манхатънския институт през юни Бесент предположи, че САЩ все още имат „последен шанс да се измъкнат от този проблем“. Но макар да има някои доказателства, че Законът за данъка върху доходите на физическите лица е стимулирал инвестициите и растежа, това не е достатъчно, за да компенсира напълно фискалните разходи. Още по-важно е, че през 2017 г. икономиката имаше пространство да приеме фискалния стимул, без да предизвика нежелана инфлация. Икономиката от 2025 г., с нейните високи дефицити и ниска безработица, просто няма такова пространство.

Пътят напред

Последният пристъп на безпокойство за дълга има някои познати елементи. Подобно на Рейгън, Тръмп направи увертюри за справяне с проблема. Той назначи Илон Мъск, най-богатия човек в света, за ръководител на „Департамент за правителствена ефективност“, което звучи подобно на „Комисията Грейс“ на Рейгън, оглавявана от магната в химическата промишленост Джей Питър Грейс. Подобно на Рейгън, Мъск и неговият помощник Вивек Рамасуами представиха планове за намаляване на федералните заплати, в техния случай чрез изискване дистанционните и хибридните работници да се върнат в офисите си. Рамасвами заяви, че тази стратегия ще накара една четвърт от федералните служители да подадат оставка.

Но Комисията „Грейс“ завърши предимно с разочарование. През 1984 г. тя представи доклад от 23 000 страници с 2 478 идеи за повишаване на ефективността на правителството, в който се твърди, че е установила икономии от над 420 млрд. долара за три години чрез извършване на толкова очевидни действия като по-ранното плащане на сметките. Но Бюджетната служба на Конгреса и Главната счетоводна служба установиха, че много от икономиите са преувеличени, а повечето други просто не са предизвикали достатъчен ентусиазъм в Конгреса. В крайна сметка по време на управлението на Рейгън федералните заплати нараснаха.

За да сме наясно, в нито един момент САЩ няма да се окажат в невъзможност да плащат дълговете си. В най-лошия случай рутинните лудории на Конгреса по отношение на повишаването на тавана на дълга може един ден да доведат до случаен фалит, а в минали епизоди през 2011 г. и 2023 г. законодателите участваха в театрални постановки, които доведоха до загуба на досегашните безупречни кредитни рейтинги на страната от S&P Global Ratings и Fitch Ratings. Всичко това в крайна сметка може да доведе до по-нататъшно понижаване на кредитните рейтинги и до много краткосрочна истерия, но това ще бъде по-скоро пример за безразсъдното и егоистично отношение на нашите законодатели, отколкото класически случай на финансови затруднения. Вероятно това няма да доведе до рязко влошаване на позицията на Америка в света, но ще допринесе за бавната ерозия на вярата.

Наред с други неща, Америка разполага с изключително богатство. Япония е друга развита страна, която е известна с високите нива на дълга спрямо БВП, но тя също така държи големи позиции в акции и други активи в баланса си, така че нетната ѝ позиция по отношение на пасивите не е толкова лоша, колкото изглежда на пръв поглед. САЩ не инвестират пряко в акции, но могат да се похвалят с много от най-интересните и иновативни компании в света. След две години на изключителни печалби пазарната капитализация на всички търгувани в САЩ компании сега е около два пъти по-голяма от държавния дълг. Всяко усилие на правителството да се опита да получи достъп до това богатство - чрез данъци или по друг начин - би имало тежки последици, но кредиторите на Америка могат да се успокоят, като знаят, че то съществува. По-важното е, че САЩ винаги могат да напечатат още пари. Ако правителството съзнателно иска да накаже кредиторите си, това най-вероятно ще бъде под формата на по-голяма инфлация, което на практика ще понижи стойността на техните облигации в реално изражение. Но това би било ужасно и за американците. В момента, в който САЩ прибегнат до такива средства, вярата на пазара в техните облигации вече ще се е разклатила.

Така че какво могат да направят нашите лидери, за да избегнат този изход? Никой не призовава към строги икономии, но политическите лидери трябва да започнат поне с изпращането на правилните сигнали. Не е достатъчно само да се предположи, че феята на производителността ще размаха вълшебна пръчица и ще помогне на САЩ да се измъкнат от дупката на дълга спрямо БВП. Също така не е достатъчно да се създават шумни работни групи за ефективност - с имена като DOGE, които си правят шега от въпроса, като повтарят името на любимата криптовалута на Мъск - без ясен план за навигация в трудната политическа реалност на намаляването на разходите. Една отправна точка е неотдавнашна публикация на Бюджетния модел на Пен Уортън, изследователска инициатива на Университета в Пенсилвания, която анализира 13 данъчни и разходни реформи, които според нея могат да намалят дефицита, като същевременно стимулират растежа. Те включват основни промени в системите за социално осигуряване, Medicare и здравната система като цяло, както и идеи за опростяване на данъчния кодекс.

Всяко подобно усилие ще продължи години и ще се нуждае от различни президентски администрации, а самите послания са от решаващо значение, за да се покаже на пазарите, че тяхното търпение ще бъде възнаградено.

Трудно е да се преувеличи значението на вярата на инвеститорите в американските облигации и тази привилегия трябва да ни помогне да преминем през този труден период. Но не можем да приемем, че тази вяра е несломима, и да позволим на нашите лидери да се оттеглят или дори да задълбочат проблема. При всички събития, които не успяха да предвидят, ястребите от ерата на Рейгън бяха прави да приемат, че не можем да продължаваме така вечно.

Още по темата

- 1 Големи депресии, рецесии и 33% ръст в цената на златото

- 2 Малките модулни реактори могат да осигурят баланс в енергийната ни система

- 3 Deutsche очаква голям спад на долара, като инвеститорите продават активи на САЩ

- 4 Tръмп ще продължи да върши незаконни действия, докато няма последствия

- 5 След 55 години България се завърна с павилион на ЕКСПО 2025 в Япония

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов /п./

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов /п./

Дигитализираха книгите в Музея на медицината във Варна

Дигитализираха книгите в Музея на медицината във Варна  Путин се срещна с пратеника на Тръмп

Путин се срещна с пратеника на Тръмп  28-годишен влиза в затвора за кражба на велосипед във Варна

28-годишен влиза в затвора за кражба на велосипед във Варна  Петкова отговори на Радев и го обвини за дупка от 18 млрд. в бюджета

Петкова отговори на Радев и го обвини за дупка от 18 млрд. в бюджета

БНБ пуска сребърна монета „175 години от рождението на Захари Стоянов“

БНБ пуска сребърна монета „175 години от рождението на Захари Стоянов“  Водата в Банско е годна за пиене, какво причини масовите разстройства?

Водата в Банско е годна за пиене, какво причини масовите разстройства?  Адът CRPS: Жена, изтезавана от собственото си тяло, избра да загуби крайниците си

Адът CRPS: Жена, изтезавана от собственото си тяло, избра да загуби крайниците си  Мъж загина при трудова злополука във варненско село

Мъж загина при трудова злополука във варненско село

Огромен проблем! Левски остана без топ реализатора си

Огромен проблем! Левски остана без топ реализатора си  Легенда на Ман Юнайтед се възхити от Слот и го сравни с Клоп

Легенда на Ман Юнайтед се възхити от Слот и го сравни с Клоп  Дъмфрис и Желински се завръщат за Интер, Тюрам - не

Дъмфрис и Желински се завръщат за Интер, Тюрам - не  Еди Хау все още не е напълно възстановен от пневмонията

Еди Хау все още не е напълно възстановен от пневмонията

Nissan записа рекордна загуба в историята си

Nissan записа рекордна загуба в историята си  Пет кросоувъра на старо с надеждно кормилно управление

Пет кросоувъра на старо с надеждно кормилно управление  В Япония уволниха шофьор за 6 евро и му отнеха пенсията

В Япония уволниха шофьор за 6 евро и му отнеха пенсията  Вижте пикапа на Безос, който струва под 20 000 долара

Вижте пикапа на Безос, който струва под 20 000 долара

продава, Хотел, 1300 m2 София област, с.Гургулят, 1100000 EUR

продава, Хотел, 1300 m2 София област, с.Гургулят, 1100000 EUR  продава, Къща, 159 m2 Добрич област, гр.Балчик, 315000 EUR

продава, Къща, 159 m2 Добрич област, гр.Балчик, 315000 EUR  продава, Къща, 144 m2 София област, с.Владо Тричков, 115000 EUR

продава, Къща, 144 m2 София област, с.Владо Тричков, 115000 EUR  продава, Вила, 100 m2 Бургас област, с.Лозенец, 142500 EUR

продава, Вила, 100 m2 Бургас област, с.Лозенец, 142500 EUR  продава, Мезонет, 320 m2 Варна, м-т Евксиноград, 499000 EUR

продава, Мезонет, 320 m2 Варна, м-т Евксиноград, 499000 EUR