Почти точно една година след като предизвика яростно рали на финансовите пазари, председателят на Федералния резерв Джеръм Пауъл направи точно обратното в сряда, като изрази предпазлива гледна точка за намаляването на лихвените проценти през 2025 г., което изуми инвеститорите.

Акциите се сринаха с 3%, а облигациите също се сринаха, изпращайки доходността на референтните 10-годишни държавни облигации до най-високото си ниво от седем месеца. По времето, когато Пауъл приключи с изказването си, около 90 минути след като Фед обяви третото си поредно намаление на лихвените проценти, разпродажбата беше най-лошата след среща на Фед от началото на пандемията и посланието беше ясно: безумното рали от последните две и повече години внезапно е в опасност.

Сътресенията са доказателство за това колко вяра пазарите влагаха в постоянен поток от облекчаване на политиката, за да стимулират цените на активите. Сега, когато официалните лица прогнозират само две намаления на лихвените проценти през следващите 12 месеца, тези надежди бяха почти попарени и инвеститорите бяха оставени да съберат парчетата и да разберат накъде да тръгнат оттук нататък.

„Пазарите не бяха готови за това съобщение на Фед“, каза Том ди Галома, ръководител на отдела за фиксиран доход в Curvature Securities. „Пауъл преминава към неутрална позиция и изчаква следващата администрация да прокара своя дневен ред и да видим тогава какво може да трябва да направи.“

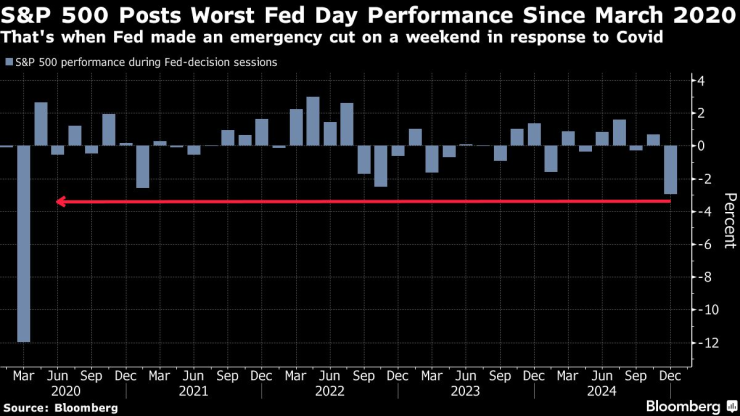

S&P 500 публикува най-лошото представяне след среща на Фед от март 2020 г. | Тогава Фед направи спешно съкращаване през уикенда в отговор на Covid

Последният път, когато индексът S&P 500 отбеляза загуби от такъв мащаб в планирания ден за решение на Фед, беше на 17 септември 2001 г., когато индексът падна с близо 5%. Той се срина с 12% на 16 март 2020 г., ден след извънредното заседание на централната банка през уикенда по време на пандемията.

Разбира се, забележките на Пауъл относно „новата фаза“ на паричната политика по време на пресконференцията в сряда не бяха тотална изненада. Икономическите данни намекват за устойчива икономика на САЩ, докато инфлацията остава упорито над целта на Фед от 2%. На американския пазар на облигации от 29 трилиона долара търговците повишиха доходността с около 75 базисни пункта спрямо 10-годишните държавни облигации, откакто централната банка за първи път започна да намалява лихвите в средата на септември.

Но дори те бяха хванати неподготвени от това колко близо служителите сега изглеждат до края на своя цикъл на съкращаване.

Пазарът на суапове сега предполага по-малко от две намаления с четвърт пункт за цялата 2025 г., дори по-малко от това, което беше загатнато в така наречения точков график на Фед в сряда. На пазара на опции, свързан с лихвения процент за гарантирано овърнайт финансиране, една голяма блокова сделка, осъществена в сряда следобед, дори може да се възползва от началото на друг цикъл на нарастване през следващата година.

„Изглежда, че Фед ще поеме по много консервативен път напред“, каза Крис Арънс, стратег в Stifel Nicolaus & Co. „Инфлацията се оказа по-устойчива, отколкото си мислеха, и предстоящата политическа динамика увеличи трудностите в краткосрочните прогнози.”

Разбира се, както Фед, така и перспективите на пазарите трябва да се приемат с елемент на гъвкавост. Новоизбраният президент Доналд Тръмп, който ще влезе отново в Белия дом след малко повече от месец, обеща да увеличи митата за водещите търговски партньори на САЩ и да намали данъците – и двете политики, които според икономистите имат потенциала да подклаждат инфлацията.

„Летвата за повече съкращения е значително по-висока, отколкото може би някои предполагат“, каза Том Граф, ръководител на инвестициите във Facet Wealth, базиран в Балтимор паричен мениджър, който контролира около 1,5 милиарда долара. „Ще отнеме време на Фед да си възвърне увереността, че инфлацията наистина спада, а политиките на президента Тръмп ще допринесат за инфлационната несигурност.“

Новият завой на Пауъл

На други пазари спот индексът на Bloomberg Dollar скочи до най-високото си ниво от 2022 г., докато еврото, паундът и швейцарският франк се сринаха с поне 1%. Офшорният китайски юан също падна до най-ниското ниво от 2023 г.

Най-рисковите ъгли на Уолстрийт, които скочиха, тъй като Фед намали лихвите по-рано тази година и биковете спекулираха, че Тръмп ще стимулира растежа, също бяха ударени. Измерителят на Goldman Sachs Group Inc. на най-късите акции падна с 4,9%, най-лошата сесия от февруари, докато кошницата, проследяваща безпечелившите технологии, падна с 6,4%, най-много от две години. Tesla падна с 8,3%, а биткойнът, който беше близо до $108 000, падна с 5%.

Доларът скочи до 2022 г., тъй като Фед сигнализира за по-малко съкращения

„Както обикновено се случва, когато видите наистина волатилни настроения, трябва да се появи негативен катализатор, който да преобърне пазара, и това беше ястребовият тон“, каза Кевин Гордън, старши инвестиционен стратег в Charles Schwab & Co. „Спекулативните джобове на пазара бяха на „мястото на престъплението“, когато настроенията се разтягаха, така че не е изненада, че понасят сериозни щети.”

Волатилността нарасна рязко, като VIX на Cboe скочи над 28, най-високото ниво от турбуленцията през август. Цената за защита на опциите на S&P 500 скочи. Обемът на коловете на VIX изпревари путовете с 2 към 1 и VVIX — който измерва подразбиращата се волатилност на опциите на VIX, също достигна най-високото си ниво от началото на август.

Банковите акции също се сринаха. KBW Bank Index падна с 4,3%, тъй като шестте мега банки на Уолстрийт, включително JPMorgan Chase & Co. и Goldman Sachs Group Inc., отбелязаха спад от поне 3%.

„Фондовият пазар се препъна в ските си преди тази среща и това е добър начин да разтърсим някои хора преди празниците“, каза Джейми Кокс, управляващ партньор в Harris Financial Group.

Още по темата

- 1 Човеците победиха андроидите на първия смесен маратон в Китай

- 2 Ишиба: Япония няма да продължи с отстъпките в преговорите за митата

- 3 Лондон, Париж и Ню Йорк въведоха забрани за автомобили в центъра. Какво последва?

- 4 Папа Франциск, радетел за по-състрадателна църква, е починал на 88 години

- 5 Тръмп прави на света услуга, като игнорира услугите

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Община Варна обсъди с архитекти важни теми от градоустройството

Община Варна обсъди с архитекти важни теми от градоустройството  В 12 варненски училища стартира кампания за превенция на трафик на хора

В 12 варненски училища стартира кампания за превенция на трафик на хора  Кремъл: Да не се прибързва с преговорите за Украйна

Кремъл: Да не се прибързва с преговорите за Украйна  Обявиха номинираните за награда „Варна“ в сферата на науката и висшето образование

Обявиха номинираните за награда „Варна“ в сферата на науката и висшето образование

Васил Терзиев: Децата, свързаността и грижата за града са приоритет

Васил Терзиев: Децата, свързаността и грижата за града са приоритет  Сезонът на Телеца, какво чака зодиите?

Сезонът на Телеца, какво чака зодиите?  Вашите сигнали: Трябва ли да се хранят бездомните животни?

Вашите сигнали: Трябва ли да се хранят бездомните животни?  Катастрофа между два тира временно затвори Е-79

Катастрофа между два тира временно затвори Е-79

Капитан на Тотнъм намигна на испанските колоси

Капитан на Тотнъм намигна на испанските колоси  Реал Мадрид държи Карлето в шах

Реал Мадрид държи Карлето в шах  Хамилтън ревна: Разбрах, че съм много бавен!

Хамилтън ревна: Разбрах, че съм много бавен!  Шамар за Борусия Дортмунд

Шамар за Борусия Дортмунд

Renault стартира продажби на нов модел, който струва повече от Porsche

Renault стартира продажби на нов модел, който струва повече от Porsche  Skoda премина на синтетичен дизел

Skoda премина на синтетичен дизел  Mercedes пуска революционно кормилно управление

Mercedes пуска революционно кормилно управление  Ето я новата Mazda CX-3

Ето я новата Mazda CX-3

дава под наем, Двустаен апартамент, 65 m2 София, Хладилника, 435 EUR

дава под наем, Двустаен апартамент, 65 m2 София, Хладилника, 435 EUR  дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1450 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1450 EUR  продава, Двустаен апартамент, 88 m2 София, Манастирски Ливади, 249900 EUR

продава, Двустаен апартамент, 88 m2 София, Манастирски Ливади, 249900 EUR  дава под наем, Двустаен апартамент, 48 m2 София, Център, 675 EUR

дава под наем, Двустаен апартамент, 48 m2 София, Център, 675 EUR  дава под наем, Двустаен апартамент, 60 m2 София, Манастирски ливади Изток, 550 EUR

дава под наем, Двустаен апартамент, 60 m2 София, Манастирски ливади Изток, 550 EUR