На банкерите в Хонконг и Сингапур им предстоят няколко натоварени месеца, в които ще финансират наплива от пратки на азиатски износители към САЩ преди предложените от новоизбрания президент Доналд Тръмп мита. Но след като тези налози върху вноса влязат в сила, има само една група, която може да запълни дупката в банковите приходи: богатите.

Исторически погледнато, кредиторите, които реализират печалбите си в Азия, разчитат в голяма степен на трансграничната търговия: HSBC Holdings Plc улесни 850 млрд. долара от нея през миналата година. Отвореният, основан на правила обмен на стоки е „крайъгълен камък на световния икономически растеж“, заяви Хосе Винялс, председател на Standard Chartered Plc, пред акционерите в последния годишен доклад на банката. През 2023 г. Standard Chartered получи приходи от 6,9 млрд. долара от своята мрежа за корпоративно, търговско и институционално банкиране, в сравнение с 4,6 млрд. долара от заможни клиенти. По-голямата част от ръста на кредитите на DBS Group Holdings Ltd. от 2% през първите девет месеца на тази година идва от търговията.

Предложените от Тръмп мита от 10 до 20% върху всички стоки, произведени в чужбина - 60% или повече върху продуктите от Китай - ще бъдат повече от прът в колелата на търговията. Тревогата е голяма. От 15-те най-големи търговски партньори, с които САЩ имат търговски дефицит, осем са от Азия. „Целият регион е на огневата линия“, смята Приянка Кишор, икономист в базираната в Сингапур консултантска фирма Asia Decoded Pte.

И все пак, дори и при верижните ефекти на търговията върху вътрешното търсене и забавянето на други кредити, като например ипотечните, Тръмп едва ли ще бъде катастрофа за банките в региона. Те може да успеят да използват някои нови лостове. Като начало такива като HSBC, StanChart и DBS може да успеят да компенсират част от изгубените възможности за финансиране, като ценообразуват своите кредити с удобна премия.

Политиките на Тръмп, включително намаляването на данъците и митата, могат да предизвикат по-бърза инфлация, което би могло да ограничи намаляването на лихвените проценти от страна на Федералния резерв и да определи долна граница за маржовете на банковия пазар в Хонконг. Според Bloomberg Intelligence обаче обратната страна може да се окаже, че дългоочакваното възстановяване на пазара на търговски недвижими имоти в града вследствие на по-ниските разходи по заемите може да се окаже недостатъчно.

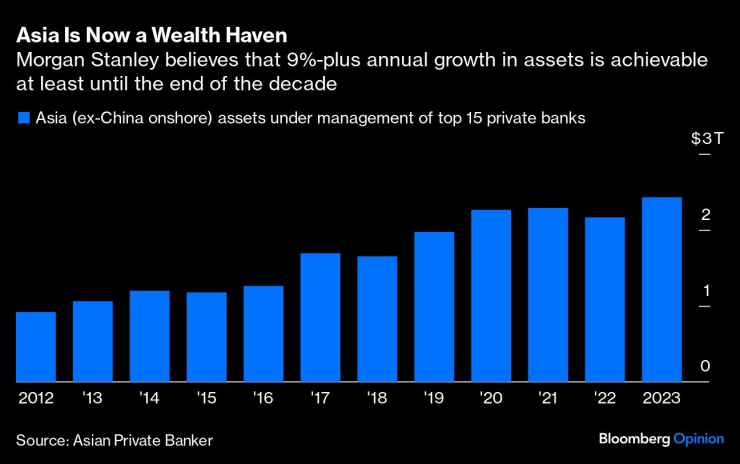

Това ни води до по-важен въпрос: банките може би трябва да погледнат отвъд разширяването на балансите, особено ако китайските стимули не стимулират вътрешноазиатската търговия. Управлението на благосъстоянието и капиталовите пазари може да се превърнат в новото бойно поле. През 2016 г., когато Тръмп беше избран за първи път за президент, активите под управление на 15-те най-големи частни банки в Азия (с изключение на китайското благосъстояние на континента) бяха 1,3 трлн. долара. Сега те са почти двойно повече. Подобен темп на растеж поне до края на десетилетието е постижим, смятат от Morgan Stanley.

Азия вече е убежище на богатството. Morgan Stanley смята, че годишен ръст на активите от над 9% е постижим поне до края на десетилетието

Съществуват няколко начина за обслужване на заможните хора. Предлагайки данъчни облекчения за редица активи, Хонконг и Сингапур увеличиха привлекателността си като предпочитани места за създаване на семейни офиси. Миналата година всеки от тези градове управляваше офшорни активи на стойност 1,3 трилиона долара, следвайки само Швейцария с 2,5 трилиона долара.

Азиатските милиардери са в челните редици на растежа. Те ще заемат водеща позиция и през следващите години: В страни като Китай, Индия и Индонезия трилиони долари ще преминат от едно поколение свръхбогати магнати към следващото, а семейните офиси ще улеснят разпределението. Тези пари ще имат компания. „Очакваме увеличаване на потоците от богатство от Европа и Северна Америка, тъй като много глобални инвеститори виждат в Азиатско-тихоокеанския регион трето сигурно убежище за диверсификация на портфейла“, отбелязва McKinsey & Co. в неотдавнашен доклад.

Инерцията започва да се натрупва. Bank of Singapore, която е частната банка на Oversea-Chinese Banking Corp., планира да улови повече потоци от активи от богати хора в Обединеното кралство, тъй като правителството на Лейбъристката партия обмисля да повиши данъците за чуждестранните жители в страната. Трикът обаче се състои в това да се внимава кои семейни офиси да се регистрират. Клиентите, които търгуват рядко и не обичат да плащат такси, могат да се озоват в капана на маржа.

Данъчната политика в САЩ също ще бъде следена отблизо от азиатските банкери. Със спечелването на контрола над Сената на САЩ републиканците нанесоха удар по надеждата на демократите да пренасочат тежестта на данъчните намаления на Тръмп от 2017 г. - които изтичат в края на следващата година - към корпорациите и богатите физически лица.

Ако инфлацията е висока, а цените на активите - нестабилни, световните богаташи ще искат да вложат паричните си средства в неконвенционални активи, особено в такива, за които смятат, че ще се развиват добре по време на втория мандат на Тръмп. Ралито на биткойна до близката граница от 90 000 долара показва това достатъчно ясно.

Това също е област, в която сингапурските и хонконгските банки разширяват услугите за своите богати клиенти. Изглежда, че те са добре подготвени за свят, в който движението на стоки е изпълнено с търкания - но колелата на създаването на богатство са по-добре смазани от всякога.

Още по темата

- 1 Създаването на Транскаспийски газопровод ще означава край на Газпром

- 2 В САЩ може да настъпи период на Голямата инфлация, ако търговската война ескалира

- 3 BYD бързо се превръща в Златната кокошка на Уорън Бъфет

- 4 Свободното падане на цената на петрола променя глобалния енергиен пейзаж

- 5 Тръмп предизвика най-големия спад на S&P 500 от Covid насам

Цитати на седмицата

Цитати на седмицата

Треньорът, който вкара Спартак в елита, си намери отбор

Треньорът, който вкара Спартак в елита, си намери отбор  Хандбалният Спартак ще играе финал за Купата на България

Хандбалният Спартак ще играе финал за Купата на България  Тръмп към американците: Дръжте се, няма да е лесно, но крайният резултат ще бъде исторически

Тръмп към американците: Дръжте се, няма да е лесно, но крайният резултат ще бъде исторически  Черно море и Ботев не успяха да се победят на "Тича"

Черно море и Ботев не успяха да се победят на "Тича"

Гърция възобновява проучванията за своята подводна електрическа връзка с Кипър

Гърция възобновява проучванията за своята подводна електрическа връзка с Кипър  Божидар Божанов: Не се притеснявам от изхода на делото срещу мен

Божидар Божанов: Не се притеснявам от изхода на делото срещу мен  Инж. Иван Митев: Основно в България се добива меден концентрат

Инж. Иван Митев: Основно в България се добива меден концентрат  САЩ няма да се оставят да бъдат заблудени от Путин

САЩ няма да се оставят да бъдат заблудени от Путин

На феновете им писна: Томаш – вън! Не ставаш за ЦСКА!

На феновете им писна: Томаш – вън! Не ставаш за ЦСКА!  ЦСКА не спира да се излага, а Томаш да хленчи и да се оправдава

ЦСКА не спира да се излага, а Томаш да хленчи и да се оправдава  "Джуджето" каза как успя да спре ЦСКА във Враца

"Джуджето" каза как успя да спре ЦСКА във Враца  ЦСКА се спаси от нов голям резил при Томаш

ЦСКА се спаси от нов голям резил при Томаш

Катастрофата с Xiaomi SU7 показва колко далеч е автономното шофиране

Катастрофата с Xiaomi SU7 показва колко далеч е автономното шофиране  Най-продаваните модели в България: Renault срещу Toyota за номер 1

Най-продаваните модели в България: Renault срещу Toyota за номер 1  Защо Маркъс Рашфорд смени Lamborghini с Audi комби

Защо Маркъс Рашфорд смени Lamborghini с Audi комби  Eдна от най-редките УАЗ-ки се продава в България на цената на ново BMW

Eдна от най-редките УАЗ-ки се продава в България на цената на ново BMW

дава под наем, Двустаен апартамент, 45 m2 София, Илинден, 500 EUR

дава под наем, Двустаен апартамент, 45 m2 София, Илинден, 500 EUR  продава, Тристаен апартамент, 98 m2 Русе, Възраждане, 165000 EUR

продава, Тристаен апартамент, 98 m2 Русе, Възраждане, 165000 EUR  продава, Двустаен апартамент, 68 m2 Бургас област, гр.Свети Влас, 118500 EUR

продава, Двустаен апартамент, 68 m2 Бургас област, гр.Свети Влас, 118500 EUR  продава, Тристаен апартамент, 70 m2 Бургас област, гр.Свети Влас, 82900 EUR

продава, Тристаен апартамент, 70 m2 Бургас област, гр.Свети Влас, 82900 EUR  продава, Двустаен апартамент, 60 m2 Бургас област, с.Равда, 84000 EUR

продава, Двустаен апартамент, 60 m2 Бургас област, с.Равда, 84000 EUR