Изборната победа на Доналд Тръмп катапултира американските акции до нови рекорди и тласна долара до двегодишен връх. Това е всичко друго, но не и добра новина за останалия свят.

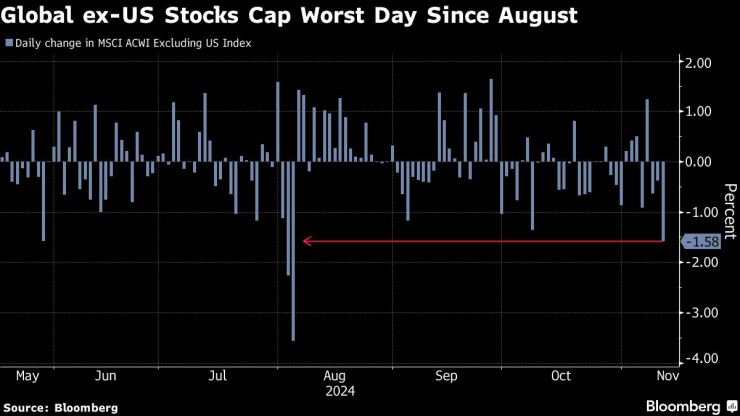

Акциите, с изключение на САЩ, се сриват, като индикаторът на MSCI записа най-лошия си ден от глобалния крах на 5 август. Индекс на валутите на развиващите се пазари загуби повече от 1% след изборите в САЩ, доближавайки се до изтриване на печалбите от тази година. Европейските акции и еврото паднаха.

Рязкото разделение между американските и неамериканските активи стана по-изразено с оформянето на новата администрация на САЩ. Тръмп запълва ключови постове с лоялисти, готови да изпълняват неговите предложения за „Америка на първо място“. Това потвърди най-лошото от опасенията на инвеститорите: че стремежът към по-високи мита, особено за Китай, ще набере скорост, заедно с множество потенциално разрушителни политики, които могат да увеличат инфлацията и да вържат ръцете на централните банки.

Подобни притеснения накараха инвеститорите да паркират парите си в американски активи. Експозицията на мениджърите на фондове към американски акции скочи до най-високото си ниво от 2013 г. насам, според проучване на Bank of America Corp. От друга страна, нововъзникващите пазари като Китай и Мексико, често смятани за най-уязвими от търговската политика на Тръмп, пострадаха.

Глобалните фондови борси извън САЩ записаха най-лошият ден от август

Политиките на Тръмп, които са по-фокусирани върху вътрешния пазар, ще облагодетелстват американските компании, каза Раджив Де Мело, главен инвестиционен директор в Gama Asset Management SA. „Ние наистина намалихме риска преди изборите в САЩ и сега е време да увеличим експозицията на портфейла, но ще се насочим към инвестиции, които ще се възползват от очакваните политически решения на Тръмп.“

Сряда се очертава да бъде още един мрачен ден, като MSCI бенчмаркът за азиатските акции се понижи с около 1% и подготви почвата за слабо отваряне в Европа. Измерителят на Bloomberg за долара се е променил малко, след като достигна най-високата си стойност от ноември 2022 г. в предишната сесия.

Инвеститорите следят внимателно назначенията в кабинета за улики дали предизборната реторика на Тръмп ще се материализира в политики. Новоизбраният президент по-рано обеща да наложи огромни нови мита, предвиждайки мито от 20% върху всички чуждестранни стоки и 60% или повече върху тези, идващи от Китай. Това съживи страховете от нова търговска война, която може да наруши глобалните вериги за доставки и да навреди на компаниите, които силно разчитат на продажбите в САЩ.

Другите предложения на Тръмп включват масово депортиране и намаляване на данъците, което може да доведе до по-висока инфлация и да ограничи възможността на Федералния резерв да намалява лихвите.

Тъй като тези перспективи подкрепят долара и оказват натиск върху валутите на нововъзникващите пазари, някои централни банки, включително Bank Indonesia и Banco Central do Brasil, навлязоха на пазарите през изминалата седмица, за да подкрепят своите валути.

MSCI EM Currency Gauge почти изтри печалбата от тази година

Народната банка на Китай определи своя референтен лихвен процент за юана на по-високо ниво от оценката на пазара в сряда, което показва нейното неудобство от слабостта на валутата на фона на заплахата от по-високи американски мита.

Това не означава, че няма джобове за безопасност.

Паричните мениджъри като Pictet Asset Management SA увеличават инвестициите си в пазари като Индия, които се смятат за по-малко засегнати от политиките на Тръмп. Наказателните мита върху китайските стоки също могат да стимулират изместването на инвестициите от втората по големина икономика в света към Югоизточна Азия, според Kasikorn Asset Management Co.

Но засега американските активи изглеждат ясен победител.

„Темата за „изключителността на САЩ“ изглежда ще се задържи“, каза Майкъл Браун, старши стратег в Pepperstone Group Ltd. „Все още имам пълна вяра в оптимистичния случай за акциите, особено с предстоящата администрация на Тръмп, която вероятно ще осигури допълнително засилване на икономическия растеж и корпоративните печалби чрез подновен кръг от данъчни облекчения.“

Още по темата

- 1 UniCredit и Generali подлагат на тест бъдещето на Италия

- 2 Тръмп е изправен пред шест войни и губи всяка от тях

- 3 САЩ ще настояват Путин да приеме правото на Украйна на военна сила

- 4 Калифорния вече е четвъртата по големина икономика в света

- 5 Златна треска обхваща Китай, докато търговската война на Тръмп покачва залозите

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Най-добрият приятел на Бербатов в Юнайтед става ММА боец

Най-добрият приятел на Бербатов в Юнайтед става ММА боец  Масови арести в Турция във връзка с разследването на кмета на Истанбул

Масови арести в Турция във връзка с разследването на кмета на Истанбул  Китай отрече за търговски преговори с Тръмп

Китай отрече за търговски преговори с Тръмп  Черно море Тича завърши трети в редовния сезон след победа над Берое

Черно море Тича завърши трети в редовния сезон след победа над Берое

Левски и Арда поделиха точките след 1:1 в София

Левски и Арда поделиха точките след 1:1 в София  Новолуние в Телец на 27 април - грижим се за себе си

Новолуние в Телец на 27 април - грижим се за себе си  Пролетно в Бургас: Провежда се 40-ото издание на международната изложба "Флора"

Пролетно в Бургас: Провежда се 40-ото издание на международната изложба "Флора"  Жестоката статистика: За 10 години България е изгубила 6 000 души на пътя

Жестоката статистика: За 10 години България е изгубила 6 000 души на пътя

Веласкес се хвана за 2-то място и заяви: Левски има какво да подобрява

Веласкес се хвана за 2-то място и заяви: Левски има какво да подобрява  Има ли напрежение в съблекалнята на Левски?

Има ли напрежение в съблекалнята на Левски?  Тунчев: Не мога да се сетя за чисто голово положение на Левски

Тунчев: Не мога да се сетя за чисто голово положение на Левски  ЦСКА изглежда като отбор от долна дивизия

ЦСКА изглежда като отбор от долна дивизия

Кога икономията на гориво се превръща в проблем?

Кога икономията на гориво се превръща в проблем?  5 популярни модела на старо с проблемна каросерия

5 популярни модела на старо с проблемна каросерия  10 факта за китайския конкурент на Rolls-Royce и Maybach

10 факта за китайския конкурент на Rolls-Royce и Maybach  Citroën пуска нова топ-версия на C4

Citroën пуска нова топ-версия на C4

продава, Тристаен апартамент, 80 m2 Бургас, Зорница, 139900 EUR

продава, Тристаен апартамент, 80 m2 Бургас, Зорница, 139900 EUR  дава под наем, Едностаен апартамент, 34 m2 София, Хиподрума, 500 EUR

дава под наем, Едностаен апартамент, 34 m2 София, Хиподрума, 500 EUR  продава, Тристаен апартамент, 68 m2 Варна, Левски, 140000 EUR

продава, Тристаен апартамент, 68 m2 Варна, Левски, 140000 EUR  продава, Къща, 261 m2 София, Надежда 4, 544015 EUR

продава, Къща, 261 m2 София, Надежда 4, 544015 EUR  продава, Тристаен апартамент, 95 m2 София, Център, бул. Витоша, 419000 EUR

продава, Тристаен апартамент, 95 m2 София, Център, бул. Витоша, 419000 EUR