Статутът на Франция като един от най-сигурните пазари на облигации в Европа може да приключи, докато крехкото правителство на малцинството се опитва да се справи с проблема с държавния дълг, който се трупа от години.

За първи път световната финансова криза насам доходността на френските облигации е по-висока от тази на Испания и Португалия. Лихвеният процент е най-близкият до този на Италия и Гърция от десетилетие насам.

Влошаването на кредитния риск на Франция нарушава традиционната йерархия на пазара на държавен дълг в еврозоната, която обикновено разглеждаше двете най-големи икономики, първата от които е Германия, като най-сигурни кредитополучатели. Сега инвеститорите изискват повече, за да отпускат заеми на Франция, отколкото на някои от държавите, които някога бяха в основата на дълговата криза в региона.

„Не мога да приема аргумента, че Франция все още е част от „ядрото“ - тя очевидно не е“, казва Мориц Кремер, главен икономист в германската банка LBBW и бивш старши рейтингов анализатор в S&P Global Ratings. „Нито в очите на пазарите, нито в очите на рейтинговите агенции, нито в моите очи.“

В по-общ план нарастващото недоверие към френския дълг отразява промяната в света през последните няколко години - след като лихвените проценти вече не са нулеви, инвеститорите могат да избират измежду множество облигации, които предлагат примамлива възвръщаемост от емитенти с подобряващо се финансово състояние. Това им позволява да увеличават натиска си върху най-разточителните платци.

Кремер смята, че Франция е в „хибридна позиция“, но казва, че тенденцията сочи към присъединяването ѝ към периферните пазари, като се има предвид безпорядъкът във финансите ѝ и политическата нестабилност. Допълнителният спред, който италианските облигации предлагат спрямо френските, се е сринал под 50 базисни пункта, което е най-ниското ниво от 2010 г. насам.

Тъй като Франция не успява да изпълни дългосрочните си фискални цели, новото правителство е изправено пред политически неудобната задача да състави бюджет, който да включва дълбоки съкращения на разходите и по-високи данъци в опит да се овладее дефицитът. Предложението трябва да бъде представено на парламента през следващите седмици.

Фискалният дефицит достигна 5,5% от брутния вътрешен продукт през миналата година, а в сряда правителствени представители заявиха, че тази година той може да надхвърли 6%. Това е далеч от целта на Европейския съюз да го намали до 3% до 2027 г.

Пол Данис, ръководител на отдел „Разпределение на активите“ в RBC Brewin Dolphin, заяви, че фискалната ситуация във Франция е достатъчно тежка, за да предизвика действията на т.нар. облигационни стражи – термин, въведен през 80-те години на миналия век, с който се описват инвеститорите, които продават държавни ценни книжа, за да се противопоставят на разточителните харчове на американското правителство.

„Те трябва да направят нещо, за да се справят с риска във Франция“, казва Данис. „Като гледам размера на френския дефицит, когато икономиката не е толкова далеч от пълния си потенциал, не бих искал да свеждам до минимум риска от ново разширяване на спредовете.“

Още по темата

Политическа безизходица

Решението на президента Еманюел Макрон да насрочи предсрочни избори през юни доведе до политическа безиходица, която в крайна сметка доведе до нова коалиция на малцинството през този месец. Министър-председателят Мишел Барние ще представи политическата си програма пред парламента на 1 октомври, което ще бъде първата възможност за опонентите да поискат вот на недоверие.

С нарастването на безпокойството допълнителната доходност, която инвеститорите изискват, за да задържат френския дълг спрямо по-безопасните германски книжа - широко следен показател за френския кредитен риск - се възстанови до нивата от юни, когато надхвърли 80 базисни пункта. Гай Милър, главен пазарен стратег на Zurich Insurance Co., заяви, че тя може да достигне 100 базисни пункта, най-високата стойност от 2012 г. насам.

„Това е не просто възможно, а вероятно. Мога да видя, че това ще се случи до края на годината“, каза Милър. „Това ще зависи от политическата ситуация.“

Със сигурност водещата позиция на Франция в бенчмарковите облигационни индекси може да ограничи степента, в която някои инвеститори могат да продават нейни облигации. Страната има най-голям дял в индекса на Bloomberg за държавните облигации в евро - 24%, което е с около 10 процентни пункта повече от Испания.

Франция все още запазва висок рейтинг - ниво АА или еквивалент от трите най-големи компании - въпреки понижаването му през май. За разлика от тях Испания е с рейтинг Baa1 на Moody's Ratings, което е с пет степени по-ниско.

„Франция има статут на основен кредитор по политически съображения“, казва Ричард Макгуайър, ръководител на отдела за лихвена стратегия в Rabobank. Въпреки това „вече има доказателства, че този статут е по-слаб, отколкото беше.“

Според Макгуайър влошаването на ситуацията във Франция може да доведе до корекция на периферните облигации, които се представиха по-добре през изминалите години, когато управляващите предприеха мерки за намаляване на дефицита и понижаване на големите дългове.

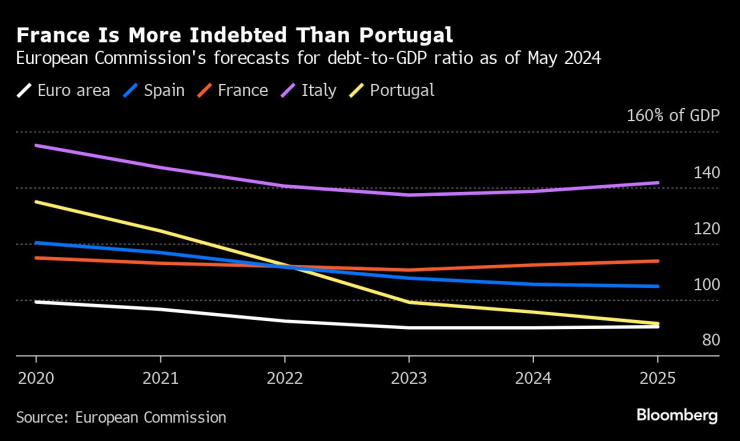

Европейската комисия прогнозира, че дългът като процент от брутния вътрешен продукт в Португалия и Испания ще намалее през 2025 г., докато във Франция се очаква той да нарасне от 111% до около 114%.

„Последните действия със сигурност поставят под въпрос статуквото“, каза Евелин Гомес-Лихти, стратег по мултиактивите в Mizuho International. „ Този ход поставя под въпрос цялото разбиране за йерархията „ядро срещу периферия“.

Италия и Гърция все още имат по-високи нива на дълг, но са постигнали напредък в увеличаването на инвестициите и стимулирането на растежа. Гърция е пример за това: нейните 10-годишни облигации плащат премия в размер на малко над 90 базисни пункта спрямо тези на Германия спрямо 150 базисни пункта по това време на миналата година.

Междувременно спредът на италианската доходност спрямо германската е стабилен от около 135 базисни пункта в продължение на месеци, а по-рано тази година достигна най-ниското си ниво от 2022 г. насам. Това е знак, че инвеститорите остават уверени, че министър-председателят Джорджа Мелони ще продължи да се грижи за това Брюксел да бъде спокоен, като полага усилия за подобряването на публичните финанси.

„Ако Франция не е в състояние да се справи със структурните си проблеми, тя ще се присъедини към Италия в периферията на еврозоната“, каза Марк Даудинг, главен инвестиционен директор на RBC BlueBay Asset Management. „Посоката на развитие може да доведе до това, че инвеститорите, които не желаят да поемат риск, ще се стремят да отделят средства далеч от френските облигации през следващите седмици и месеци.“

Още по темата

- 1 Златото ще расте, докато централните банки не свалят лихвите в края на годината

- 2 X на Мъск беше изненадващо продадена на бизнеса му за изкуствен интелект

- 3 Безплатен правен AI асистент дава точни отговори на достъпен език

- 4 Уорън Бъфет и Ли Ка-шинг трупат планини от кеш, но какво ни казват с това

- 5 Сериалът "Adolescence" показва какво покварява подрастващите момчета

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Започва поставянето на ваксина срещу менингококова инфекция

Започва поставянето на ваксина срещу менингококова инфекция  Медици и здравни работници излизат на протест

Медици и здравни работници излизат на протест  Календар на магнитните бури за април

Календар на магнитните бури за април  Пролетна Мода: Кои са осемте цвята на сезона

Пролетна Мода: Кои са осемте цвята на сезона

Отново на дъното в класацията на PISA: Учениците ни са сред най-неграмотните в ЕС

Отново на дъното в класацията на PISA: Учениците ни са сред най-неграмотните в ЕС  Гладна стачка обяви бащата на мъжа, нападнал синоптиците в станция "Мургаш"

Гладна стачка обяви бащата на мъжа, нападнал синоптиците в станция "Мургаш"  Преместихме стрелките, днешният ден може да бъде опасен

Преместихме стрелките, днешният ден може да бъде опасен  И днес медици и здравни работници излизат на протест

И днес медици и здравни работници излизат на протест

Сложете край на „Студио Х“

Сложете край на „Студио Х“  ЦСКА направи нещо невиждано през този сезон

ЦСКА направи нещо невиждано през този сезон  Станимир Тренчев ще ръководи Левски - ЦСКА 1948

Станимир Тренчев ще ръководи Левски - ЦСКА 1948  Томаш предприема неочаквана промяна в ЦСКА

Томаш предприема неочаквана промяна в ЦСКА

Един от най-старите заводи в Европа затвори след 120 години работа

Един от най-старите заводи в Европа затвори след 120 години работа  Завръщане към класиката - тестваме новото Audi A5

Завръщане към класиката - тестваме новото Audi A5  Айртон Сена и Honda - любов от пръв поглед

Айртон Сена и Honda - любов от пръв поглед  Защо се появяват отлагания върху капачката за масло

Защо се появяват отлагания върху капачката за масло

продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR

продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR  продава, Къща, 110 m2 София, Бистрица (с.), 260000 EUR

продава, Къща, 110 m2 София, Бистрица (с.), 260000 EUR  продава, Двустаен апартамент, 89 m2 Бургас област, гр.Созопол, 105000 EUR

продава, Двустаен апартамент, 89 m2 Бургас област, гр.Созопол, 105000 EUR  продава, Офис, 64 m2 София, Манастирски Ливади, 170000 EUR

продава, Офис, 64 m2 София, Манастирски Ливади, 170000 EUR  продава, Двустаен апартамент, 75 m2 София, Хаджи Димитър, 194250 EUR

продава, Двустаен апартамент, 75 m2 София, Хаджи Димитър, 194250 EUR