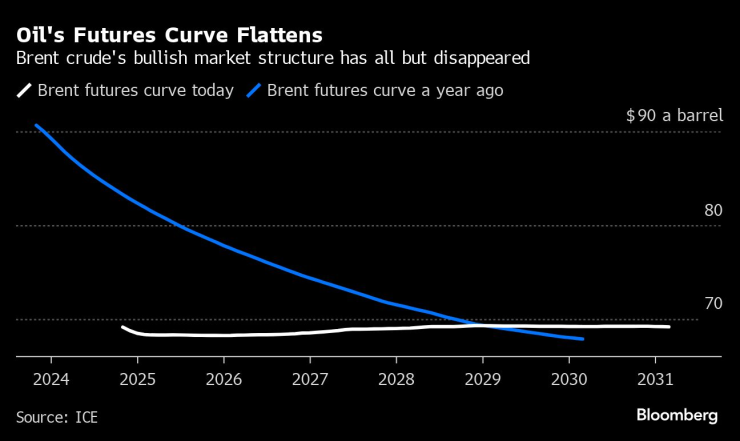

За първи път от години насам бичата пазарна структура на суровия петрол сорт Brent е почти изчезнала.

Най-близкият договор на световния петролен бенчмарк сега се търгува само с няколко цента по-високо от доставките за 2031 г. Преди година разликата в цените - между това, което търговците наричат предна и задна част на кривата на петролните фючърси - беше повече от 20 долара за барел.

Спадът се дължи отчасти на очакваното пренасищане на пазара през следващата година, но също така и на промяна в динамиката на търговията, засилваща спада, който тласна петрола до най-ниската му цена от 2021 г. насам. От края на 2020 г. първите две години от кривата на сорта Brent са в бича структура - при която търговците са готови да платят повече за петрол в краткосрочен план, отколкото на по-късна дата.

Миналата седмица Организацията на страните износителки на петрол и нейните съюзници бяха принудени да отложат планираното увеличение на добива поради колебливите перспективи за търсенето в Китай и САЩ, най-големите потребители на петрол в света, и рязкото нарастване на производството извън групата производители. Този ход означава, че на световните пазари има голям буфер на предлагането.

Междувременно спекулантите, водени от алгоритмично управлявани търговци, заеха най-малко бича позиция по отношение на петрола в записите от повече от десетилетие насам. В по-късните месеци се наблюдаваха покупки от страна на големи потребителски компании като авиокомпаниите. Тези два фактора спомагат за промяна на цените на петрола.

„Мисля, че движението надолу по кривата отразява нарастващия свободен капацитет“, каза Ребека Бабин, старши търговец на енергийни продукти в CIBC Private Wealth. „Тъй като ОПЕК отлага възстановяването на производството, свободният капацитет се увеличава, както и опасенията, че 2025 г. ще бъде година на излишък.“

Големите потребители на петрол се възползваха от спада на цените от миналата седмица, за да сключат огромни обеми договори за следващата година. По принцип те купуват петролни деривати, за да компенсират по-високите разходи за гориво при покачване на цените. Тези действия спомагат за забавяне на спада на цените на петрола с по-дълъг срок на доставка, когато суровият петрол поевтинява, което на практика изравнява кривата на фючърсите.

По-плоската крива е от значение по няколко причини. Компаниите отчитат дългосрочните перспективи за цените, когато планират проекти и капиталови разходи за няколко години. Разликата между краткосрочните и дългосрочните цени определя и дали търговците искат да държат барели в резервоарите за съхранение, за да ги продадат по-късно, или да ги търгуват днес с премия.

Въпреки като цяло слабите перспективи все още има силни места. Най-близките контракти все още са в бича структура, като показват големи премии спрямо договорите с по-късна дата. Това свидетелства за ограничени доставки, особено в САЩ, където запасите постоянно намаляват през последните седмици.

По данни на Sparta Commodities физическите цени на суровия петрол - тези на барелите в реалния свят - са се задържали на фона на неотдавнашния спад на фючърсния пазар.

Стратегии за търговия

Трейдърите също така предупреждават, че на хоризонта може да се появи отскок, воден от фондове, известни като съветници за търговия със суровини (CTAs), особено ако акциите се повишат и ако геополитическите рискове и заплахите за доставките от екстремни метеорологични условия се запазят. През последните години CTAs - които следват тенденциите и често засилват ценовите колебания - увеличиха присъствието си, което затруднява ориентацията на търговците с физическа експозиция на пазара.

„Слабостта е в задната част на пазара“, каза Гари Рос, ветеран консултант по петрола, станал мениджър на хедж фонд в Black Gold Investors LLC. „Индустрията е мечи настроена 2025 г. Финансовите компании движат цената на плоския петрол и са изключително къси по исторически стандарти - те явно оценяват много лоши икономически перспективи.“

Мащабът на мечия спекулативен натиск е огромен през последните седмици. Откакто Intercontinental Exchange Inc. започна да публикува данни през 2011 г., паричните мениджъри никога не са имали по-малко нетни дълги позиции в основните договори за суров петрол и рафинирани продукти.

Но компаниите, които са естествени купувачи - като авиокомпаниите и други транспортни предприятия - също са работили усилено, както показват обемите на търговия по кривата на фючърсите. Активността по юнския Brent за следващата година се увеличи необичайно бързо досега през този месец. Обемите за декември следващата година също се увеличиха.

„Всъщност наблюдаваме добра активност от страна на потребителите на петрол, които искат да се хеджират“, каза Арне Ломан Расмусен, анализатор в A/S Global Risk Management. „Изглежда, че те виждат цена в рамките на 70-те долара като привлекателна за четвъртото тримесечие и 2025 г.“

Още по темата

- 1 Създаването на Транскаспийски газопровод ще означава край на Газпром

- 2 Инвеститорите оставят акциите и се насочват към държавни облигации и злато

- 3 Apple е една от най-засегнатите компании от митата

- 4 В САЩ може да настъпи период на Голямата инфлация, ако търговската война ескалира

- 5 Ново откритие в ЦЕРН може да разреши една от големите загадки на Вселената

В развитие – най-доброто от седмицата /п./

В развитие – най-доброто от седмицата /п./

Руска ракета уби 18 души в Кривой Рог

Руска ракета уби 18 души в Кривой Рог  Слънце и дъжд в съботния ден

Слънце и дъжд в съботния ден  7-годишно дете пострада при катастрофа

7-годишно дете пострада при катастрофа  Мачовете по ТВ днес (5 април)

Мачовете по ТВ днес (5 април)

Бирмингам потъна в боклуци, обявиха извънредно положение

Бирмингам потъна в боклуци, обявиха извънредно положение  Украинската армия задържа 64 000 руски войници на Курското направление

Украинската армия задържа 64 000 руски войници на Курското направление  Последните 10 години: Над 70% от сделките с имоти у нас са платени с пари в брой

Последните 10 години: Над 70% от сделките с имоти у нас са платени с пари в брой  Протести в 40 града в Испания, искат се мерки срещу жилищната криза

Протести в 40 града в Испания, искат се мерки срещу жилищната криза

Едва ли някой ще търпи Алонсо в Реал Мадрид

Едва ли някой ще търпи Алонсо в Реал Мадрид  Забелязаха вратар от Ла лига с шалче на Атлетико Мадрид

Забелязаха вратар от Ла лига с шалче на Атлетико Мадрид  От най-слаб тим - до плейофите! Детройт отново е тук

От най-слаб тим - до плейофите! Детройт отново е тук  Ботев Пловдив сериозно го закъса, Керкез се хвана за главата

Ботев Пловдив сериозно го закъса, Керкез се хвана за главата

Какво не ни показват автомобилните производители

Какво не ни показват автомобилните производители  Hyundai Ioniq 6 получи нова визия

Hyundai Ioniq 6 получи нова визия  Subaru показа Forester в самурайски стил

Subaru показа Forester в самурайски стил  Производител на бои посочи цвета, който ще направи революция

Производител на бои посочи цвета, който ще направи революция

дава под наем, Гараж, паркомясто, 15 m2 София, Витоша, 92.07 EUR

дава под наем, Гараж, паркомясто, 15 m2 София, Витоша, 92.07 EUR  продава, Тристаен апартамент, 88 m2 София, Слатина, 229000 EUR

продава, Тристаен апартамент, 88 m2 София, Слатина, 229000 EUR  продава, Тристаен апартамент, 109 m2 Пловдив, Христо Смирненски, 130740 EUR

продава, Тристаен апартамент, 109 m2 Пловдив, Христо Смирненски, 130740 EUR  дава под наем, Тристаен апартамент, 90 m2 София, Кръстова Вада, 1023.02 EUR

дава под наем, Тристаен апартамент, 90 m2 София, Кръстова Вада, 1023.02 EUR  продава, Парцел, 863 m2 Перник област, с.Горна Диканя, 29500 EUR

продава, Парцел, 863 m2 Перник област, с.Горна Диканя, 29500 EUR