Смелият залог на компании като Citigroup Inc. и JPMorgan Chase & Co., че Федералният резерв ще намали лихвените проценти с половин процентен пункт този месец, е изправен пред най-голямото си изпитание - доклада за заетостта в САЩ от петък.

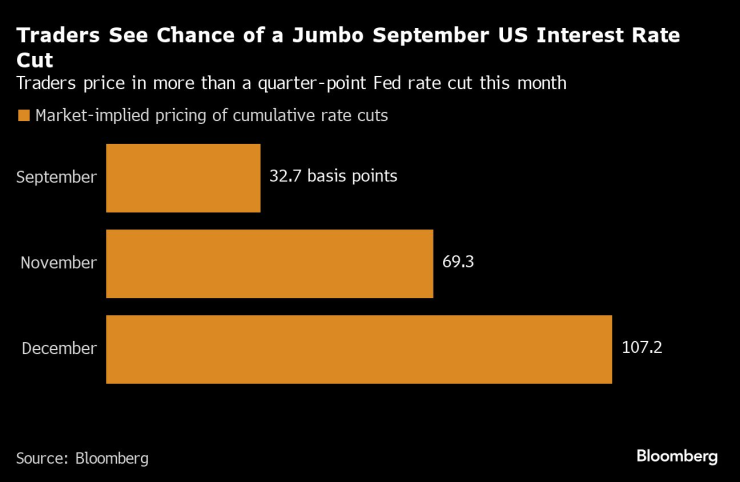

Контрактите за лихвени суапове показват около 35% вероятност Фед да извърши голямо намаление на лихвите на заседанието си на 17-18 септември, но намаляването с четвърт пункт все още е предпочитано от търговците и остава по-популярно сред икономистите.

Това разделение увеличава възможностите за големи печалби и загуби на пазара на държавни ценни книжа около доклада за заетостта, който миналия месец помогна на пазарите да изпаднат в криза, когато данните за заетостта не оправдаха очакванията.

„Съществува голяма несигурност, която изглежда ще бъде разрешена до края на тази седмица“, каза Матю Раскин, ръководител на отдела за изследване на лихвените проценти в Deutsche Bank AG.

Ако пазарните очаквания се изместят решително към единия или другия резултат, залозите за промяна с 25 базисни точки ще „спечелят малко или ще загубят много - и обратното, ако залагате на 50 базисни точки“, добави той.

Председателят на Фед Джером Пауъл постави пазара на труда в центъра на решението на централната банка кога и колко бързо ще облекчи мерките. Пазарните очаквания за по-голям ход се увеличиха в сряда след слабите данни за откритите работни места през юли.

В четвъртък държавните ценни книжа отново напреднаха, след като данните показаха, че през миналия месец американските компании са добавили най-малко работни места от началото на 2021 г. насам. Последните седмични данни за молбите за помощи при безработица също се оказаха под прогнозите.

В деня след доклада за работните места през август Фед навлиза в обичайния си тих период, през който се въздържа от коментари относно политиката преди заседание.

Обикновено през последните 15 години има само 3 базисни точки разлика между суаповите очаквания в началото на тихия период за това какво ще направи Фед и какво в крайна сметка ще решат политиците, според Дойче банк.

Тъй като в момента се очакват около 34 базисни пункта облекчения, това предполага силно движение на суаповете тази седмица или надолу до поне 28 базисни пункта, или нагоре до 47 базисни пункта, или нагоре - ако данните ясно говорят за намаляване с четвърт или половин процентен пункт.

„На пазара има голяма несигурност относно доклада за заетостта, пазара на акции и това какво ще направи Фед, а последното е много зависимо от първите две“, каза Алекс Манзара, брокер на деривати в R.J. O'Brien & Associates. От края на юли индексът S&P 500 спадна три пъти с повече от 2%.

Опциите върху фючърсите върху двугодишни съкровищни облигации са оценени на нива, които предвиждат промяна на доходността с около 17 базисни пункта в двете посоки в петък, каза Манзара.

Същевременно фючърсите върху Secured Overnight Financing Rate - овърнайт лихвен процент, който се влияе от основния лихвен процент на Фед - са с по-висока степен на убеденост, че централната банка ще избере намаление с половин процентен пункт, каза Дейвид Робин, лихвен стратег в TJM Institutional Services LLC.

А валутните трейдъри не са били толкова развълнувани от повече от година преди доклада за заетостта в САЩ. Опциите, използвани за измерване на колебанията на долара спрямо основните му търговски партньори, достигнаха най-високото си ниво за деня от март 2023 г. насам преди ключовия отчет за заплатите в неселскостопанския сектор. Т.нар. обръщане на риска, барометър за пазарното позициониране, показва, че мечите настроения преобладават за щатската валута, а някои трейдъри се въздържат от краткосрочни залози предвид несигурността.

"Част от причините, поради които докладът за заплатите в петък има толкова голямо значение за пазарите, е начинът, по който пазарът на облигации е предубеден към очакването, че Фед или ще започне предстоящия цикъл на облекчаване с понижение на лихвения процент с 50 б.т., или ще го направи скоро след началото му. Поглед към историята на намаленията на лихвените проценти от страна на Фед подчертава перспективата облигационните „бикове“ да се надпреварват с твърде силни действия", коментира Гарфийлд Рейнолдс, ръководител на екипа на MLIV, Bloomberg.

Citi и JPMorgan призовават за намаляване с половин процентен пункт през септември и ноември и с четвърт пункт през декември от 2 август, когато данните за заетостта през юли се оказаха по-слаби от очакваното. По това време икономистите на JPMorgan дори заявиха, че има „силни аргументи“ Фед да действа преди 18 септември, което би било първото понижение на лихвите в периода между срещите от март 2020 г. насам.

Пазарът беше в синхрон с тяхното мнение, оценявайки близо 125 базисни пункта облекчение до края на годината на фона на широка разпродажба. Впоследствие обаче консенсусът се понижи в отговор на силните продажби на дребно и намаляването на молбите за помощи при безработица. Сега суаповете показват около 110 базисни точки на облекчаване за годината - сума, която все пак предполага поне едно намаление с 50 базисни точки.

Citi и JPMorgan наскоро смекчиха своите виждания, без да променят прогнозите си. От Citi заявиха, че ако равнището на безработица в САЩ спадне до 4,2% от 4,3% през август, тогава Фед би могъл да намали лихвите само с 25 базисни пункта, „освен ако ръстът на заплатите също не е слаб“. От JPMorgan заявиха, че намалението с 50 базисни точки „ще зависи отчасти от доклада за заетостта през август“.

Ако резултатите за работните места не успеят да фиксират намаление от четвърт или половин пункт, все още има данни за потребителската инфлация през август, предвидени за 11 септември, които биха могли да дадат насоки. Но ако и те не успеят да повлияят на пазара в една или друга посока, политиците може да нарушат мълчанието си и да намекнат какво планират да направят - каза Раскин.

„Те не обичат да изненадват пазара по време на срещите за определяне на политиката“, добави той.

Още по темата

- 1 Златото ще расте, докато централните банки не свалят лихвите в края на годината

- 2 X на Мъск беше изненадващо продадена на бизнеса му за изкуствен интелект

- 3 Безплатен правен AI асистент дава точни отговори на достъпен език

- 4 Уорън Бъфет и Ли Ка-шинг трупат планини от кеш, но какво ни казват с това

- 5 Сериалът "Adolescence" показва какво покварява подрастващите момчета

.jpg)

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Календар на магнитните бури за април

Календар на магнитните бури за април  Пролетна Мода: Кои са осемте цвята на сезона

Пролетна Мода: Кои са осемте цвята на сезона  Как да се справим с пролетната умора

Как да се справим с пролетната умора  Отлагания върху капачката за масло може да струват скъпо

Отлагания върху капачката за масло може да струват скъпо

Зеленски: Има предложение за примие, но получаваме ракети и дронове

Зеленски: Има предложение за примие, но получаваме ракети и дронове  РЗИ с организация за ваксиниране срещу менингококови инфекции

РЗИ с организация за ваксиниране срещу менингококови инфекции  Русия и САЩ започнаха преговори за съвместни проекти

Русия и САЩ започнаха преговори за съвместни проекти  Кабинетът се изправя срещу първия вот на недоверие тази седмица

Кабинетът се изправя срещу първия вот на недоверие тази седмица

Флик се възхити на класата на Барса

Флик се възхити на класата на Барса  Напрежение в Пловдив! Попето скочи на директорите на Ботев

Напрежение в Пловдив! Попето скочи на директорите на Ботев  ВИДЕО: Реал Мадрид - Леганес

ВИДЕО: Реал Мадрид - Леганес  ВИДЕО: Локомотив Пловдив - Лудогорец

ВИДЕО: Локомотив Пловдив - Лудогорец

Завръщане към класиката - тестваме новото Audi A5

Завръщане към класиката - тестваме новото Audi A5  Айртон Сена и Honda - любов от пръв поглед

Айртон Сена и Honda - любов от пръв поглед  Защо се появяват отлагания върху капачката за масло

Защо се появяват отлагания върху капачката за масло  Bugatti Chiron беше конфискувано заради превишена скорост

Bugatti Chiron беше конфискувано заради превишена скорост

продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR

продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR  продава, Къща, 110 m2 София, Бистрица (с.), 260000 EUR

продава, Къща, 110 m2 София, Бистрица (с.), 260000 EUR  продава, Двустаен апартамент, 89 m2 Бургас област, гр.Созопол, 105000 EUR

продава, Двустаен апартамент, 89 m2 Бургас област, гр.Созопол, 105000 EUR  продава, Офис, 64 m2 София, Манастирски Ливади, 170000 EUR

продава, Офис, 64 m2 София, Манастирски Ливади, 170000 EUR  продава, Двустаен апартамент, 75 m2 София, Хаджи Димитър, 194250 EUR

продава, Двустаен апартамент, 75 m2 София, Хаджи Димитър, 194250 EUR