Доларът се насочва към най-голямата месечна загуба за годината

Индексът Bloomberg Dollar Spot се понижи с почти 2% през август досега

Обновен: 10:32 | 30 август 2024

Очакването Федералния резерв скоро да намали лихвените проценти се отразява на щатския долар, и предизвика поевтиняване на световната резервна валута и предизвика ралита в основните партньори по света.

Индексът Bloomberg Dollar Spot се понижи с почти 2% през август досега, отбелязвайки най-стръмния спад, откакто пазарите бяха преждевременно подготвени за промяна на цикъла от централната банка на САЩ в края на миналата година. Този път обаче служителите на Фед бяха ясни, че най-накрая са готови да започнат облекчаване за първи път от 2020 г., докато инфлацията се охлажда.

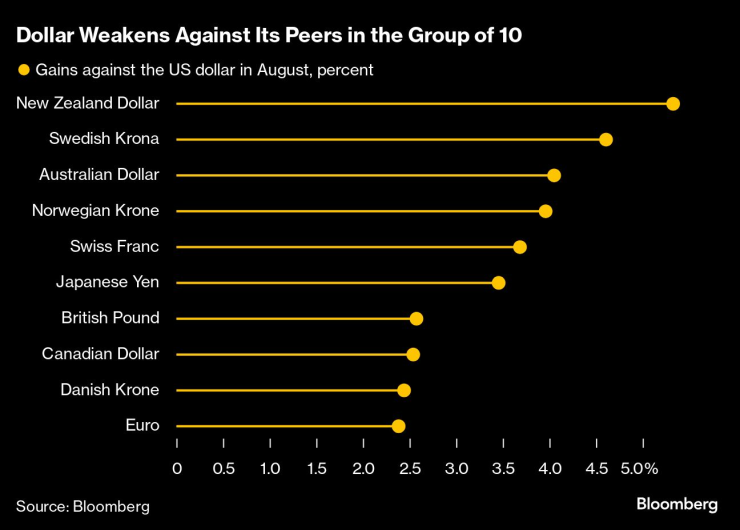

Това намали доходността на американските облигации и ограничи страховете от рецесия, която може да спре глобалната икономика, давайки стимул на търговците да се насочат към по-високодоходни инвестиции в чужбина. В резултат на това почти всички основни валути, проследявани от Bloomberg, поскъпнаха спрямо долара този месец, като новозеландският долар и шведската крона добавиха поне по 4% към цените си.

Такива големи движения дойдоха в един нестабилен месец за валутния пазар с дневни движения на стойност 7,5 трилиона долара. Спадът на долара беше подхранван от кратък период на пазарни сътресения и излизането от японската "кери" търговия в началото на август. Доларът падна допълнително, когато председателят на Фед Джером Пауъл миналата седмица каза, че е време да започне намаляване на лихвените проценти, въпреки че оттогава е компенсирал част от спада.

„Доларът наистина се търгува на базата на очакванията за облекчаването пт Фед“, каза Скайлър Монтгомъри Конинг, валутен стратег в Barclays в Ню Йорк. „Това почти беше единственият двигател.“

Докато индикаторът за долара се повиши в четвъртък, след като данните показаха, че икономиката на САЩ е нараснала с малко по-висок темп през второто тримесечие от първоначално отчетения, той е спадал всяка седмица досега този месец.

Увереността, че централните банкери скоро ще започнат да смекчават условията, насърчи търговците да правят по-рискови инвестиции, каза Валентин Маринов, ръководител на G-10 FX стратегия в Credit Agricole SA в Лондон. Това подхранва търсенето на високодоходни валути като новозеландския долар.

„Натрупването на очаквания за намаляване на лихвените проценти от Фед помогна за облекчаване на финансовите условия в САЩ и света и по този начин подкрепи настроенията за риск“, каза той.

„Доларът може да се опита да компенсира някои от скорошните си загуби, като се има предвид колко е разпродал, но шумното завръщане изглежда далеч, ако пазарното ценообразуване на Фед е до голяма степен правилно", коментира Вен Рам, стратег за кръстосани активи от Bloomberg.

Възстановяването на глобалните акции, по-ниската доходност в САЩ и евтините нива стимулираха ръста на новозеландския долар, кроната и канадския долар въпреки перспективата за вътрешно облекчаване, което обикновено би оказало натиск надолу.

Централната банка на Нова Зеландия започна своя цикъл на облекчаване по-рано от предварително сигнализираното, тъй като централните банкери смятат, че икономиката им е изпаднала в третата си рецесия за по-малко от две години, докато централната банка на Канада е само на дни от това, което се очаква да бъде трето поредно намаление на лихвените проценти. В същото време шведската Riksbank намали лихвите само с 25 базисни пункта миналата седмица, след като обсъди потенциално намаление с половин пункт.

Сега вниманието се фокусира още повече по пътя на лихвените проценти в САЩ. Търговците предвиждат намаление на цените с най-малко четвърт пункт през септември и общо около 1 процентен пункт облекчаване до края на 2024 г.

„Има риск икономиката на САЩ да остане изключителна, но несъответствието в глобалния платежен баланс предизвиква голямо отпускане на дългите доларови позиции“, каза Кит Джукс, главен валутен стратег в Societe Generale SA.

Търговците изпитват затруднения да предскажат траекторията на Фед, откакто банката започна да повишава лихвените проценти преди повече от две години. Тогава тя едновременно включи в оценката си преждевременни съкращения, и подцени силата на икономиката, така че някои имат предвид риска, че това може да се случи отново.

Нейтън Тоуфт, старши портфолио мениджър в Manulife Investment Management в Бостън, каза, че пазарните очаквания за съкращенията на Фед са твърде агресивни, като се има предвид, че икономиката на САЩ все още се справя сравнително добре в сравнение с останалия свят. Той очаква загубите на долара да бъдат ограничени занапред.

„Нямаме високо ниво на увереност, за да правим големи валутни залози“, каза той. „Виждам обосновката зад това защо хората купуват нещо като швейцарски франк, като пример, но ние не играем активно на тези сделки.“