Когато медта скочи до рекордно високо ниво в Ню Йорк през май, един кораб беше в Тихия океан, превозващ необработена форма на метала от Чили до най-големия купувач Китай.

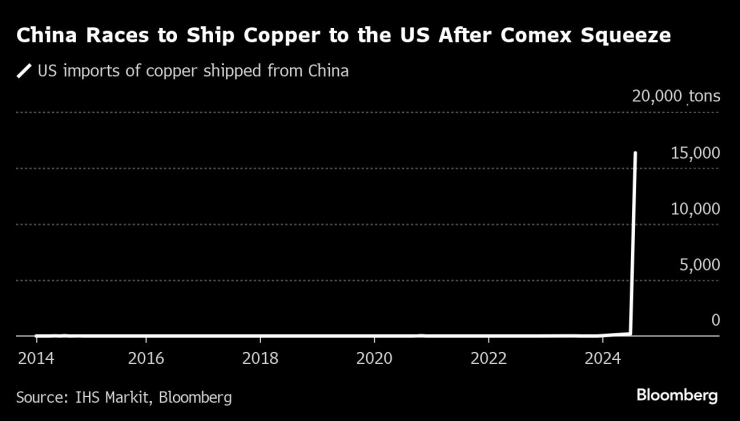

По времето, когато Ricarda пристигна в Шанхай през юни, глобалният пазар на мед беше преобърнат от значителна къса позиция. След това корабът получи необичайн заповед: да натовари още мед в Китай – страна, която обикновено трябва да внася огромни количества, за да задоволи нуждите си – и да я върне обратно в САЩ, където металът докарваше безпрецедентни премии, докато пазарът се клатеше от натиска.

Товарът от 15 000 тонния Ricarda, който достигна Ню Орлиънс през юли, подчертава сеизмичната промяна на пазара тази година, която накара Китай да изпрати рекордни количества мед, тъй като спадът го остави с твърде много метал. В същото време САЩ претърпяха наводнение от внос, след като скокът на цените на борсата Comex в Ню Йорк направи изгодно изпращането на физически доставки там.

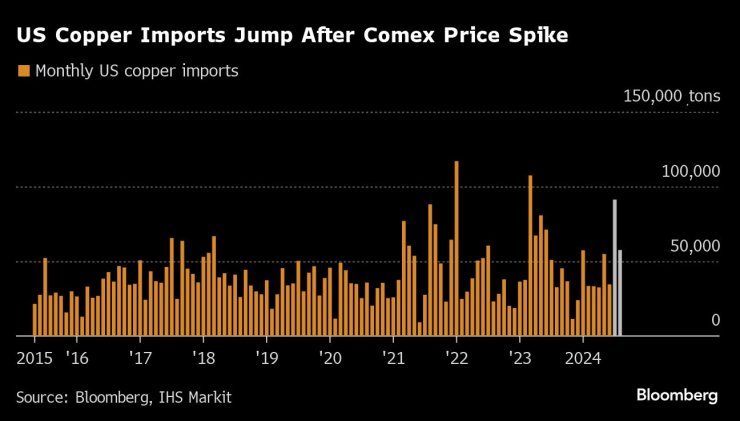

Огромната дислокация между световните цени доведе до вноса на САЩ около 91 000 тона само през юли, третото най-голямо месечно количество през последното десетилетие, показват данни за доставките от IHS Markit. Повечето идват от чилийски мини, управлявани от Codelco, BHP Group и Antofagasta Plc.

Изкривяванията на пазара изненадаха основните играчи от търговците до финансовите мениджъри. Китай обикновено изкупува милиони тонове мед годишно, за да изхрани своите индустрии, но сега изнася големи количества поради ниското вътрешно потребление.

„Изключително необичайно е Китай да избере да изнася мед“, каза Дънкан Хобс, директор по изследванията в търговеца Concord Resources Ltd. „Лесно е да се разбере защо това се случи, като се има предвид ценовият стимул, но този износ беше възможен само защото хората разполагаха с излишък от метал, когато се появи възможност.“

Икономическото неразположение на Китай и неговият износ на мед изплашиха инвеститорите, тласкайки цените по света надолу с повече от 15% от върховете през май.

Ключов въпрос е дали нарастването на износа на Китай наближава своя край, особено на фона на признаци, че търсенето започва да се покачва отново и изходящите доставки спадат от върхове. Но хората, участващи в доставките, казват, че повече метал е на път за САЩ и азиатските пристанища извън Китай - като е възможен последен прилив на доставки, преди потоците да се върнат към нормалното.

Възможност за търговия

Ралито в Ню Йорк започна, когато хедж фондовете се натрупаха на пазара, залагайки на бум на търсенето в момент на ниски американски запаси.

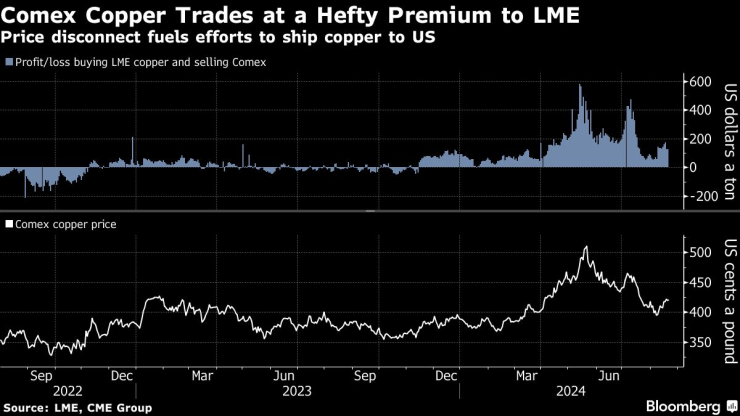

Шансът наистина да спечелят пари на разединения пазар се появи през май, когато инвеститорите, които бяха заложили на договора на Comex да се върне в съответствие с лондонските и шанхайските бенчмаркове, бяха принудени да изкупят тези позиции обратно, докато цените се повишаваха, създавайки порочен кръг от натискане на фючърсите по-високо.

Това даде възможност на някои търговци да регистрират големи печалби, като доставят мед до складовете на Comex и я използват за физическо приключване на сделките - предизвиквайки бързане да го направят преди затварянето на прозореца - въпреки че само шепа производители в световен мащаб произвеждат вида мед, който може да бъде доставен на Comex.

Въпреки че натискът върху инвеститорите отмина бързо, медта на Comex остана със значителни премии спрямо Лондонската метална борса и Шанхайската фючърсна борса доскоро, така че търговците продължиха да търсят физически метал, който може да се използва в така наречените арбитражни сделки.

Тези усилия изглежда дават плод. САЩ са внесли почти 60 000 тона мед досега този месец, според последните данни на IHS Markit.

Осъществяване на търговията

Възползването от арбитражния прозорец може да бъде трудно. Няма големи китайски топилни заводи, регистрирани в Comex, което означава, че тяхната мед не може да бъде доставена на борсата. Но търговците могат или да отклоняват пътуващите за Китай товари към САЩ, или да изпращат подходящ метал, пристигнал от Южна Америка обратно през Тихия океан.

Китай изнася и за други азиатски страни, като притокът към складове в Южна Корея и Тайван тласка общите запаси от мед на LME до най-високото ниво от 2019 г. Китайските запаси също са скочили. Докато запасите на Comex се повишиха през последните седмици, те остават сравнително ограничени.

И все пак, повече големи доставки до САЩ биха оставили купувачите там по-добре снабдени. Някои търговци казват, че вносът през август може да достигне до 140 000 тона - което ще бъде най-големият месечен приток от поне десетилетие - и че обемите през септември могат да достигнат приблизително 100 000 тона.

Други важни въпроси са колко мед всъщност ще се окаже на Comex и как ще реагират цените.

Скорошният внос помогна за повишаване на запасите на борсата от най-ниското ниво от 2008 г., но търговците казват, че много метал, който пристига, може да бъде продаден директно на производители, които плащат допълнителни премии върху цените на Comex.

„Това ще доведе до малко излишен натиск на пазара, за да поеме целия този обем веднага, така че очаквам някои да отидат при потребителите, а други ще свършат на борсата“, каза Хобс от Concord.

Ако липсата на търсене от страна на производителите надуе запасите на Comex и ако това окаже натиск върху цените, тогава премията на Comex над LME и SHFE може да изчезне напълно. Тя вече е стеснена до такава степен, че търговците казват, че резервирането на нови товари от Китай за САЩ вече няма смисъл - но все още може да има няколко последни кораба като Ricarda, които вече са на път.

Още по темата

- 1 САЩ могат да жертват пристанище Одеса, за да спрат войната в Украйна

- 2 Ситуацията с обслужването на бързите кредити става леко заплашителна

- 3 Мъск сбърка с политиката и европейците не спират да наказват Tesla

- 4 Нов вид индивидуална спестовна сметка за европейците

- 5 Европа има спешна нужда от нов Закон за чиповете

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Морският бизнес от 15 държави идва за форум във Варна

Морският бизнес от 15 държави идва за форум във Варна  Държавата ни готви поредна секира: Вдигат тол таксите с 20% тази година

Държавата ни готви поредна секира: Вдигат тол таксите с 20% тази година  Община Варна работи за реализацията на звено „Инвестиции“

Община Варна работи за реализацията на звено „Инвестиции“  26 пиния или дрогирани водачи закови КАТ за ден

26 пиния или дрогирани водачи закови КАТ за ден

Безопасен ли е Истанбул за туристите в условията на протести?

Безопасен ли е Истанбул за туристите в условията на протести?  Времето утре: Обилни валежи на много места в страната

Времето утре: Обилни валежи на много места в страната  Руската колонизация на Източна Украйна преминава на по-висока скорост

Руската колонизация на Източна Украйна преминава на по-висока скорост  Австралийски депутат размаха сьомга в парламента в знак на протест ВИДЕО

Австралийски депутат размаха сьомга в парламента в знак на протест ВИДЕО

И контузеният Меси проговори след гаврата с Бразилия

И контузеният Меси проговори след гаврата с Бразилия  Тоти се сопна заради Русия и отказа Златния тапир + ВИДЕО

Тоти се сопна заради Русия и отказа Златния тапир + ВИДЕО  Пътник ли е? В Дортмунд решиха съдбата на Ковач

Пътник ли е? В Дортмунд решиха съдбата на Ковач  Дъжд от пари! Световният клубен шампион лапа 125 млн. долара!

Дъжд от пари! Световният клубен шампион лапа 125 млн. долара!

Уникалните коли на на Джани Аниели отиват на търг

Уникалните коли на на Джани Аниели отиват на търг  Официално: Новото Peugeot 208 GTi ще бъде електрическо

Официално: Новото Peugeot 208 GTi ще бъде електрическо  Skoda Superb отбеляза 90-годишен юбилей

Skoda Superb отбеляза 90-годишен юбилей  Nissan показа новите Micra и Leaf

Nissan показа новите Micra и Leaf

продава, Четиристаен апартамент, 143 m2 София, Лозенец, 615000 EUR

продава, Четиристаен апартамент, 143 m2 София, Лозенец, 615000 EUR  продава, Магазин, 174 m2 София, Център, 289000 EUR

продава, Магазин, 174 m2 София, Център, 289000 EUR  продава, Тристаен апартамент, 124 m2 София, Кръстова Вада, 291799 EUR

продава, Тристаен апартамент, 124 m2 София, Кръстова Вада, 291799 EUR  продава, Тристаен апартамент, 102 m2 София, Кръстова Вада, 196110 EUR

продава, Тристаен апартамент, 102 m2 София, Кръстова Вада, 196110 EUR  продава, Двустаен апартамент, 74 m2 София, Кръстова Вада, 294320 EUR

продава, Двустаен апартамент, 74 m2 София, Кръстова Вада, 294320 EUR