Лятото, което Уолстрийт иска да забрави, наближава своята кулминация, като всички погледи са насочени към доклада за потребителските цени тази седмица, който, както се надяват търговците, ще даде на Федералния резерв необходимите муниции, за да започне да намалява лихвените проценти на следващата си среща през септември.

Но засега залогът е за повече волатилност.

Някои бурни колебания през миналата седмица доведоха до това, че индексът на волатилността на Cboe, или VIX, който измерва мащаба на ценовите движения в индекса S&P 500, достигна нива, които не са наблюдавани от разгара на пандемията през 2020 г. Въз основа на цената на пут и кол опциите с налични пари, трейдърите се позиционират за движение на S&P 500 1,2% в двете посоки в сряда, когато ще бъде публикуван докладът за индекса на потребителските цени, според Citigroup Inc.

Ако това ценообразуване се задържи до края на търговията във вторник, то ще бъде приблизително в съответствие с предполагаемите движения на 23 август, когато се очаква председателят на Комисията Джером Пауъл да направи изказване на икономическия симпозиум в Джаксън Хоул, и на 29 август, ден след отчета за приходите на Nvidia Corp.

"Пазарът на опции все още не изпраща напълно ясен сигнал за акциите", каза Роки Фишман, основател на аналитичната фирма за деривати Asym 500. "Когато волатилността е висока, исторически това е добър момент за покупка на акции, но до известна степен това вече се случи, така че CPI ще бъде важен катализатор."

Нещо повече, макар че S&P 500 се възстанови след понеделнишкия спад от 3%, който съвпадна с разгръщането на масивна, подхранвана от йената кери търговия, която разтърси световните пазари на облигации, и завърши приблизително без промяна през миналата седмица, професионалистите в областта на опциите не вярват точно на възстановяването.

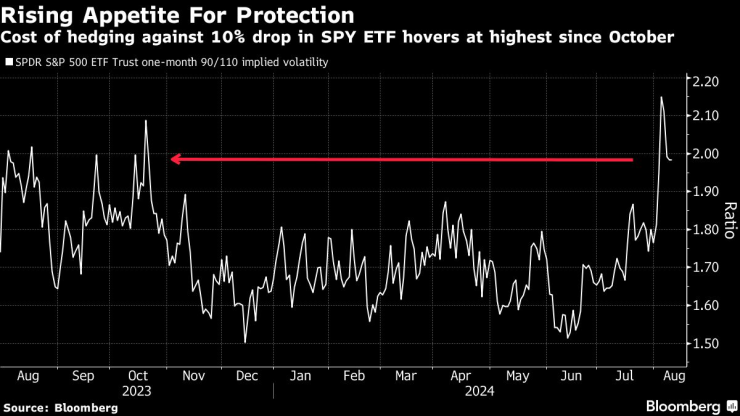

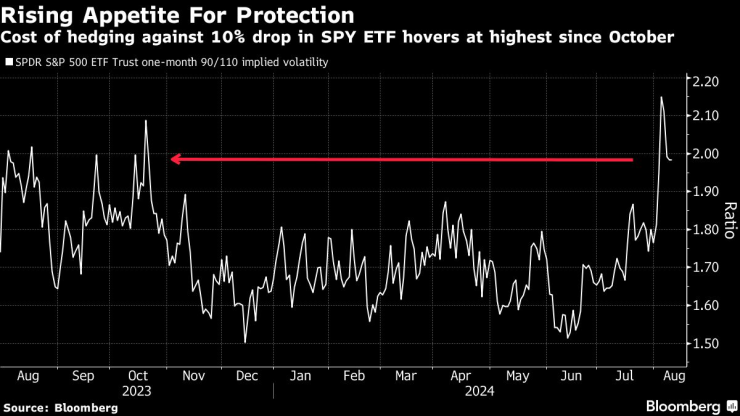

Скъпа застраховка

Контрактите, защитаващи от 10% спад през следващите 30 дни на SPDR S&P 500 ETF Trust, или SPY, най-големият борсово търгуван фонд, проследяващ широкия индекс на акциите, са приблизително най-високите от октомври насам и два пъти повече от договорите, печелещи от 10% рали, показват данни, събрани от Bloomberg.

Трейдърите се питат дали предполагаемите движения при изказването на Пауъл ще бъдат още по-високи след инфлационния отчет, като се има предвид, че той може да начертае планове за скорошно понижаване на лихвите. Неговото послание по-късно този месец може да помогне на инвеститорите да сигнализират колко съкращения да очакват през следващата година, след като в края на юли той даде знак, че политиците са по-близо до намаляване на разходите по заемите още през септември.

"Намираме се в преломен момент, в който това, което беше лоша икономическа новина, сега се възприема като добра новина, тъй като тя ще бъде катализатор, който ще принуди Фед да направи завой", каза Томас Урано, съгласуващ главен инвестиционен директор и управляващ директор в Sage Advisory в Остин, Тексас. "Но ако данните продължат да омекват, този фон ще разочарова инвеститорите в акции и ще доведе до по-големи колебания при акциите."

Въпреки това доходността на 10-годишните американски съкровищни облигации се върна на нивата отпреди последния доклад за заетостта, заличавайки по-голямата част от неотдавнашните резки спадове, след като безработицата нарасна за четвърти пореден месец, което разпали опасенията, че агресивното затягане на паричната политика от страна на Фед свива икономиката.

Всъщност данните за пазара на труда, включително докладът за работните места през август, който ще бъде публикуван непосредствено преди следващото заседание, ще бъдат също толкова важни за трейдърите, колкото и данните за инфлацията. Представителите на Фед все по-често подчертават мандата си за пълна заетост, както и за управление на ценовия натиск, като през миналия месец равнището на безработица се повиши до 4,3%, което е доста над прогнозите на Фед за безработица в края на годината.

"Пазарът на труда се забавя и е изключително важно да не му позволим да се забави толкова много, че да се наклони към спад", заяви на 5 август президентът на Фед Сан Франциско Мери Дейли.

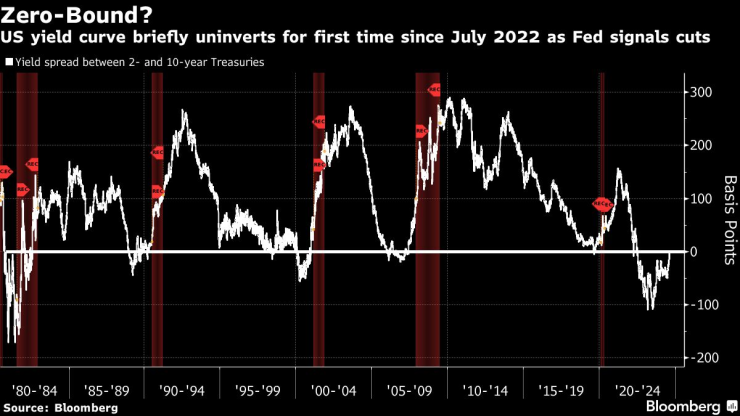

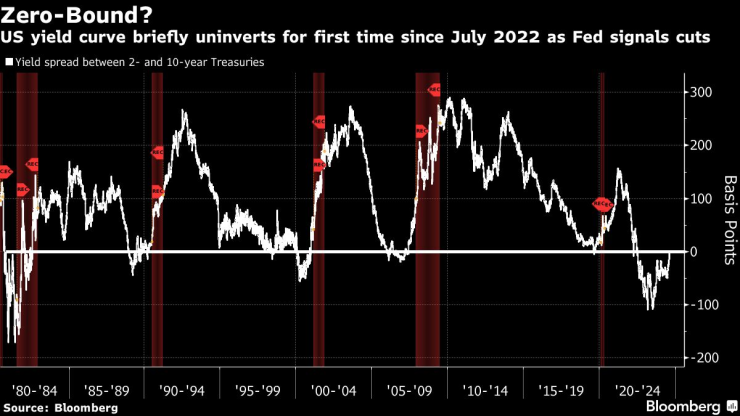

Сигнали за инверсия

В началото на седмицата разликата между доходността на дву- и десетгодишните съкровищни облигации се нормализира за първи път от две години насам - движение, което се е случвало преди предишните четири рецесии. Оттогава тя отново се инвертира, тъй като тревогата се оттегля, но в действителност икономиката не е подавала толкова надеждни сигнали, откакто пандемията наруши нормалната бизнес активност.

"Всички пари за количествени улеснения, които бяха натрупани на капиталовите пазари и след това бяха разпределени чрез разпределение на частни кредити, приглушиха въздействието на обърнатата крива на доходността - но това не означава, че концепцията за нея е безполезна", добави Урано от Sage Advisory. "Тя все още е актуална, просто проявлението ѝ сега отнема повече време."

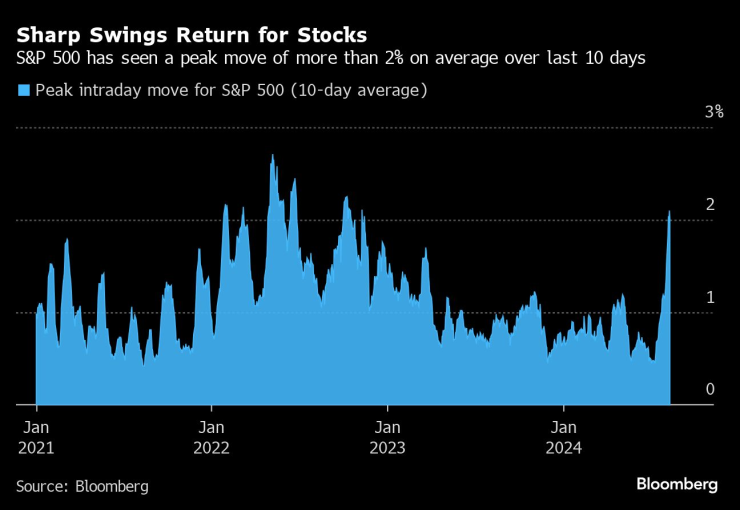

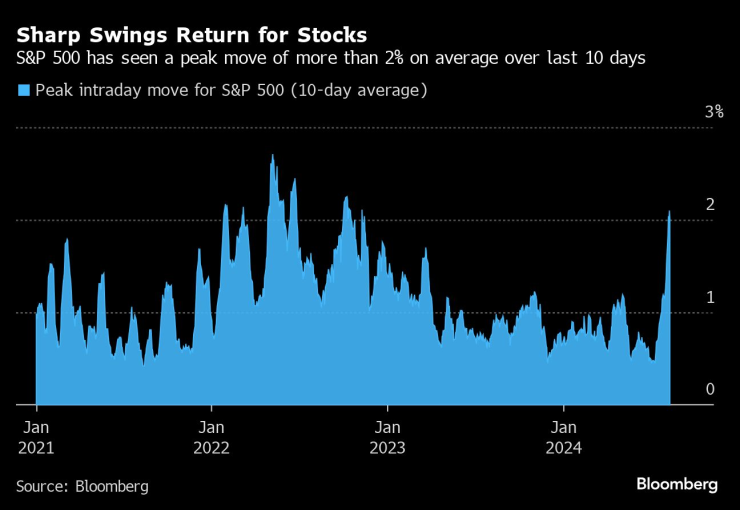

Според Томас Салопек, ръководител на отдела за кръстосани стратегии в JPMorgan Chase & Co, на фондовия пазар продължаващите опасения от рискове за растежа са довели до обръщане на позициите на динамичните сделки и дефанзивното лидерство. Той вижда още болка и резки колебания за акциите в бъдеще. Според данни на Bloomberg през последните 10 сесии S&P 500 е отбелязал пиково дневно движение от средно 2% в двете посоки, което е най-високото от ноември 2022 г. насам.

Това обяснява защо трейдърите очакват значително движение след доклада за инфлацията в сряда. Основните данни за индекса на потребителските цени, които изключват волатилните компоненти на храните и енергията, се очаква да нараснат с 0,2 % на месечна база и да се повишат с 3,2 % спрямо година по-рано. Това е близо до целта на Фед от 2%.

Но ако числото се окаже осезаемо по-високо или по-ниско, трейдърите вероятно ще променят очакванията си. А това може да предизвика нов кръг от пазарен хаос.

"Ако Фед намали рязко лихвите, защото икономиката се забавя, това не е исторически добро за възвръщаемостта на акциите", каза Брук Мей, управляващ партньор в Evans May Wealth, чиято фирма се занимава с акции на големи технологични компании. "Но икономиката не е толкова лоша, колкото хората си мислят. Очаквам повече волатилност и не бих се изненадала да видя повече понижения за акциите през следващите седмици."

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Аладжа манастир и Побити камъни с празнично работно време

Аладжа манастир и Побити камъни с празнично работно време  От Зоопарка призовават: Не хранете пеликана Стойчо с храна, различна от риба

От Зоопарка призовават: Не хранете пеликана Стойчо с храна, различна от риба  Бургаският съд екстрадира обвинения в убийство на лидер на ултрасите на Интер

Бургаският съд екстрадира обвинения в убийство на лидер на ултрасите на Интер  Костадинов обяви, че ще има трети вот на недоверие след празниците

Костадинов обяви, че ще има трети вот на недоверие след празниците

Разпети петък започва със слънце, след това на места в планините ще превали

Разпети петък започва със слънце, след това на места в планините ще превали  На Велика събота: „Авиошоу“ с ексклузивен разговор за новите изтребители F-16 и новия летен сезон

На Велика събота: „Авиошоу“ с ексклузивен разговор за новите изтребители F-16 и новия летен сезон  Кола се запали на бул. "Цариградско шосе" ВИДЕО

Кола се запали на бул. "Цариградско шосе" ВИДЕО  Симеон Сакскобурготски: Преживял съм толкова много... аз съм ходещ архив

Симеон Сакскобурготски: Преживял съм толкова много... аз съм ходещ архив

Стоичков отсече: От 2026 г. да сме там, където трябва да бъде ЦСКА

Стоичков отсече: От 2026 г. да сме там, където трябва да бъде ЦСКА  Звезда на Ливърпул каза какво води тима към титлата в Англия

Звезда на Ливърпул каза какво води тима към титлата в Англия  Кимих заговори за късмет за Байерн след отпадането от Интер

Кимих заговори за късмет за Байерн след отпадането от Интер  Испански нападател залюби риалити звезда, обарвана от ас на Астън Вила + СНИМКИ

Испански нападател залюби риалити звезда, обарвана от ас на Астън Вила + СНИМКИ

Mercedes върна G-класата обратно в 80-те

Mercedes върна G-класата обратно в 80-те  Ето го и първото изцяло елетрическо Ferrari

Ето го и първото изцяло елетрическо Ferrari  5 малки коли с огромни двигатели

5 малки коли с огромни двигатели  ЕС разкри схема за пласиране на бракувани коли от САЩ в България

ЕС разкри схема за пласиране на бракувани коли от САЩ в България

продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR

продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR  продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR

продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR  продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR

продава, Тристаен апартамент, 161 m2 София, Крива Река, 580464 EUR  продава, Тристаен апартамент, 147 m2 София, Крива Река, 528840 EUR

продава, Тристаен апартамент, 147 m2 София, Крива Река, 528840 EUR  продава, Тристаен апартамент, 121 m2 София, Горна Баня, 241880 EUR

продава, Тристаен апартамент, 121 m2 София, Горна Баня, 241880 EUR