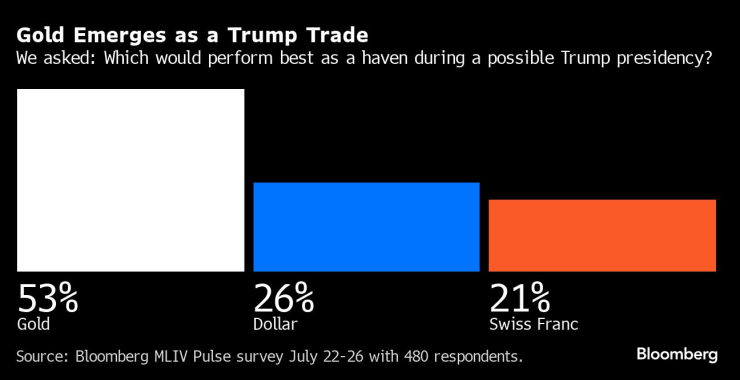

Златото е най-добрият хедж на портфейла в случай, че Доналд Тръмп отново заеме Белия дом, според последното проучване Bloomberg Markets Live Pulse.

Поддръжниците на благородния метал като убежище в случай на преизбиране на Тръмп надделяха над тези, които избраха щатския долар, с две към едно сред 480-те анкетирани. Малко над 60% от анкетираните смятат, че зелената валута в крайна сметка ще отслабне, в случай че републиканският кандидат си осигури още един президентски мандат.

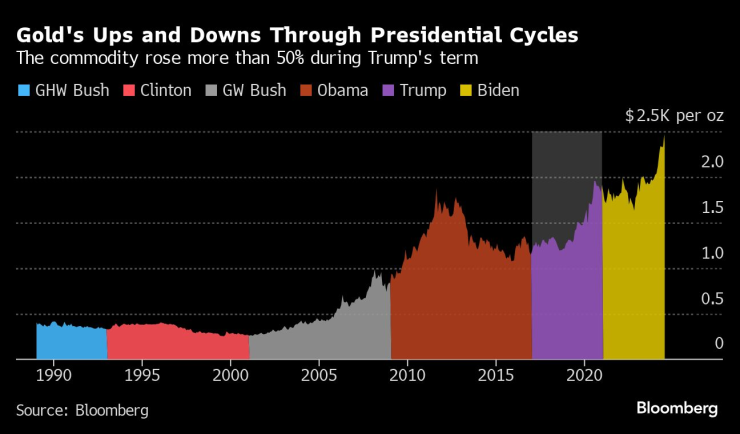

Историята е на тяхна страна. Показателят на Bloomberg за долара се понижи с повече от 10%, докато спот цената на златото се повиши с над 50% по време на четирите години управление на Тръмп.

Платформата на Тръмп за намаляване на данъците, тарифите и по-слабото регулиране се разглежда като инфлационна на Wall Street и дори може да принуди Федералния резерв отново да увеличи лихвените проценти. Червена вълна през ноември, която ще осигури републикански контрол над Конгреса и ще даде на Тръмп по-голяма свобода на действие при провеждането на мащабни икономически политики, може допълнително да подпали благородния метал, тъй като цените се движат близо до исторически върхове.

Според Грегъри Шиърър, анализатор в JPMorgan Chase & Co, „златото се намира в отлична позиция за рали“. Геополитическото напрежение, растящият дефицит на САЩ, диверсификацията на резервните банки и хеджирането на инфлацията - всичко това доведе до повишаване на цените на златото, „тези фактори вероятно ще се запазят независимо от резултата от изборите, но могат да се засилят още повече при сценарий „Тръмп 2.0“ или „червена вълна““, пише той на 24 юли.

Редица респонденти в проучването MLIV Pulse изглежда са съгласни с това: „Всичко, което виждам, са сериозни смущения на пазарите и търговията, както и бързо нарастване“ на държавния дълг на САЩ, казва един от тях.

Печалбите на кюлчетата по време на президентството на Тръмп бяха отчасти подхранвани от инвеститорите, които търсеха сигурност, когато настъпи пандемията от Covid-19 и лихвеният процент по федералните фондове падна почти до нулата. Златото - което не плаща лихва - достигна тогавашния си рекорд през август 2020 г. на фона на глобалните тревоги за блокиране.

Това дори не беше най-големият скок при президент, който сме виждали през последните петдесет години - възвръщаемостта при Джордж У. Буш и Джими Картър беше далеч по-голяма.

Този път макрофонът отново е благоприятен за кюлчетата. Очаква се Фед да започне да намалява лихвените проценти през септември. От 2022 г. насам централните банки агресивно изкупуват злато в стремежа си да диверсифицират от долара.

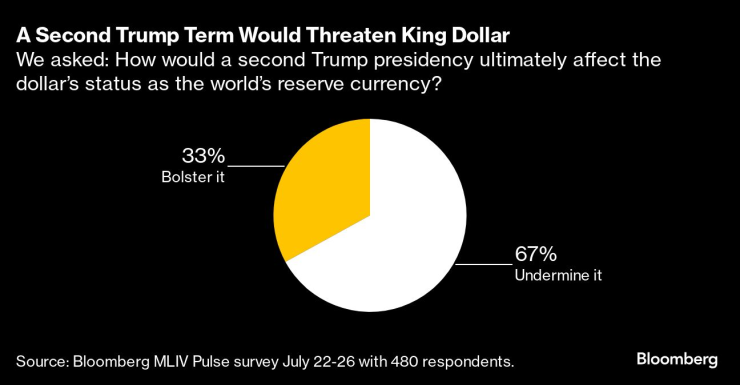

Две трети от участниците в проучването очакват преизбирането на Тръмп да подкопае статута на долара като световна резервна валута.

Катрин Руни Вера, главен пазарен стратег в StoneX Group, казва, че вторият мандат на Тръмп може да засили отдалечаването от зелените пари, тъй като частният сектор ще се присъедини към централните банки в ротацията.

"Портфейлите на клиентите добавят позиции в злато. Има много очаквания за по-слаб долар“, каза тя. „Техническите, структурните и фундаменталните фактори са в подкрепа на златото.“

Но залагането на това, че доларът ще отслабне при управлението на Тръмп, е спорно мнение, тъй като водещите икономисти на Уолстрийт виждат втори мандат на Тръмп в засилване, а не в отслабване на валутата. Според тях пристрастията му към по-строги мита за търговските партньори на САЩ и към фискални политики за увеличаване на дефицита биха могли да прекъснат очакваното намаляване на лихвените проценти от страна на Фед.

Респондентите на MLIV Pulse бяха разделени по отношение на въздействието на икономическите политики на Тръмп върху долара. Един от анкетираните вижда по-слаб долар независимо от резултата от изборите: "Устойчивите високи дефицити и по-ниските лихвени проценти ще тласнат към по-нататъшна дедоларизация и ще поставят началото на криза на държавния дълг. Същото ще се случи и ако Камала Харис спечели“.

Доларът и американските държавни ценни книжа често се разглеждат като глобално убежище по време на геополитически стрес. Но отговорите от проучването показват, че зелената валута може да не е бенефициент на местната политическа нестабилност.

„Когато САЩ създават своя собствена рискова премия поради потенциално хаотични избори, фискалните последици от президентството на Тръмп, това прави долара през 2025 г. рисков“, каза Катлийн Брукс, директор на изследванията в XTB.

Проучването MLIV Pulse беше проведено от 22 до 26 юли сред читатели на терминала на Bloomberg News и онлайн читатели от цял свят, които избраха да се включат в проучването, и включваше портфолио мениджъри, икономисти и инвеститори на дребно. Тази седмица в проучването се задава въпросът дали високите лихвени проценти в САЩ са ви направили по-богати или по-бедни.

Още по темата

- 1 Европа прави Wero – система за незабавни плащания, за да не зависи от САЩ и Китай

- 2 Пауъл към нестабилния фондов пазар: Засега трябва да се оправяте сами

- 3 А защо Китай да не използва като оръжие външния дълг на САЩ, който държи

- 4 Остарелият автопарк е сред основните причини за високата смъртност по пътищата

- 5 Технологичните акции по света поевтиняват, заради новите ограничения на Nvidia

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Цените на яйцата в ЕС са поскъпнали средно с 6,7% през март

Цените на яйцата в ЕС са поскъпнали средно с 6,7% през март  Обявиха програмата за първия кръг на плейофите във футболното първенство

Обявиха програмата за първия кръг на плейофите във футболното първенство  Измиха пешеходните зони в центъра на Варна за Великден

Измиха пешеходните зони в центъра на Варна за Великден  Трима души загинаха след повреда на лифт в Италия

Трима души загинаха след повреда на лифт в Италия

Принц Хари неочаквано се появи в Украйна

Принц Хари неочаквано се появи в Украйна  Тъжната история на мъжа, чийто труп бе сексуално осквернен в нюйоркското метро

Тъжната история на мъжа, чийто труп бе сексуално осквернен в нюйоркското метро  Как всяка зодия става по-уверена с навлизането на Марс в Лъв

Как всяка зодия става по-уверена с навлизането на Марс в Лъв  Украинският лазер Tryzub може да унищожи руски дронове

Украинският лазер Tryzub може да унищожи руски дронове

Колата на Макларън не ми е удобна, оплака се Ландо

Колата на Макларън не ми е удобна, оплака се Ландо  Спортът по телевизията днес, 18 април

Спортът по телевизията днес, 18 април  Мачовете по телевизията днес, 18 април

Мачовете по телевизията днес, 18 април  В Ред Бул намериха несъответствие, което им пречи до момента

В Ред Бул намериха несъответствие, което им пречи до момента

Най-добрите пикапи в Европа

Най-добрите пикапи в Европа  Hennessey превъртя играта: 2058 коня от бензинов мотор

Hennessey превъртя играта: 2058 коня от бензинов мотор  Mercedes върна G-класата обратно в 80-те

Mercedes върна G-класата обратно в 80-те  Ето го и първото изцяло електрическо Ferrari

Ето го и първото изцяло електрическо Ferrari

продава, Мезонет, 64 m2 Бургас област, гр.Созопол, 97000 EUR

продава, Мезонет, 64 m2 Бургас област, гр.Созопол, 97000 EUR  продава, Двустаен апартамент, 80 m2 Бургас, Сарафово, 131999 EUR

продава, Двустаен апартамент, 80 m2 Бургас, Сарафово, 131999 EUR  продава, Двустаен апартамент, 56 m2 Бургас област, гр.Созопол, 89999 EUR

продава, Двустаен апартамент, 56 m2 Бургас област, гр.Созопол, 89999 EUR  продава, Двустаен апартамент, 54 m2 Бургас област, гр.Созопол, 86400 EUR

продава, Двустаен апартамент, 54 m2 Бургас област, гр.Созопол, 86400 EUR  продава, Тристаен апартамент, 86 m2 Бургас област, гр.Свети Влас, 86000 EUR

продава, Тристаен апартамент, 86 m2 Бургас област, гр.Свети Влас, 86000 EUR