Търговците на облигации, които се бяха подготвили за постепенно намаляване на лихвените проценти от септември, засилват страничните залози в случай, че внезапен спад в икономиката на САЩ принуди Федералния резерв да бъде още по-агресивен.

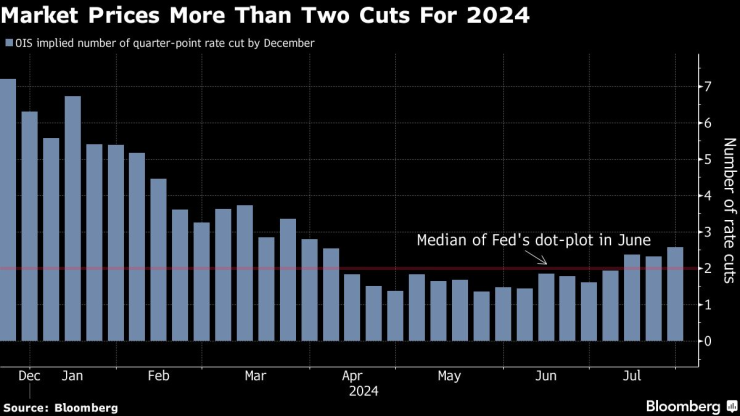

Тъй като държавните облигации напредват за трети пореден месец, инвеститорите са напълно оценили най-малко две намаления с 0.25% на лихвените проценти тази година, малко повече от това, което политиците телеграфираха. На пазара на деривати някои трейдъри са отишли дори по-далеч със залози, които ще се изплатят, ако централните банкери действат смело и осигурят намаление с 0.5% в средата на септември - или започнат да намаляват лихвите по-рано.

Въпреки че все още не е основен сценарий, спекулациите относно необходимостта от подобен ход набраха сила на фона на доказателствата, че компаниите и потребителите чувстват тежестта на високите лихви. Въпреки че инфлацията намалява, инвеститорите са все по-загрижени, че пазарът на труда е на път да се пропука - нещо, с което служителите на Фед казаха, че ще се съобразят. Значителният интервал от време между юлската политическа среща и септември добавя риск към уравнението.

„Справедливо е да се каже, че ако трудовата сила показва повече признаци на отслабване, тогава икономиката е в по-лоша форма и това ще накара Фед да съкращава повече“, каза Джак Макинтайър, портфолио мениджър в Brandywine Global Investment Management. „Това, което не знаем, е какъв ще бъде цикълът нанамаления.“

Безпокойството достигна ново ниво миналата седмица, когато бившият президент на Федералния резерв на Ню Йорк Уилям Дъдли и Мохамед Ел-Ериан казаха, че Федералният резерв рискува да направи грешка, като задържи лихвените проценти твърде високи за твърде дълго време – като Дъдли дори призова за намаление на политическата среща тази седмица.

Коментарите им сами по себе си бяха достатъчни, за да разбунят пазара, изпращайки чувствителните към политиката краткосрочни доходности в САЩ в така наречения модел на засилване, както е обичайно преди цикъл на облекчаване. И все пак, данните за молбите за безработица, растежът на САЩ и потребителските разходи помогнаха в подкрепа на аргумента централната банка да не променя политиката тази седмица.

Данните „премахват спешността на Федералния резерв да трябва да действа“, каза Мишел Жирар, ръководител на САЩ в Natwest Markets, пред Bloomberg в четвъртък. „Фед не иска да изглежда паникьосан.“

Очакването за предстоящи намаления на лихвените проценти подкрепи държавните облигации като цяло, изпращайки доходността значително по-ниска от върховете, поставени в края на април - въпреки някои скорошни сътресения, предизвикани от опасения за изборите. Индексът на Bloomberg за държавния дълг на САЩ достигна двугодишен връх този месец и е готов да приключи юли с тримесечна печеливша серия, наблюдавана последно в средата на 2021 г.

Политиците оставиха своя целеви лихвен процент на 5,25% до 5,5% за една година, докато очакват признаци на устойчиво охлаждане на инфлацията. Тъй като цените изглежда се насочиха в правилната посока – данните, публикувани в петък, показаха, че предпочитаната от Фед мярка за инфлацията се е повишила с кротки темпове през юни – те започнаха да наблягат повече на другата страна на своя така наречен двоен мандат: пълна заетост.

На този фронт следващите няколко месеца ще бъдат от решаващо значение - включително доклада за работните места следващата седмица. Доказателствата за материална слабост „може да предизвикат нови въпроси относно мекото кацане и пропуснатата възможност Фед да намали лихвите през юли“, каза Джордж Катрамбоун, ръководител на отдела за фиксирани доходи в DWS Americas.

Тъй като се очаква Фед да не променя лихвите сега, председателят Джером Пауъл може да използва пресконференцията си в сряда, за да изрази нови икономически опасения или промени в политиката.

Ако той започне да полага основите за по-големи от очакваното съкращения, това ще изпрати ужасен сигнал: само след спукването на дотком балона в началото на 2001 г. и началото на финансовата криза през септември 2007 г. Фед предостави 0.5% намаления, за да започне онова, което се превърна в големи цикли на облекчаване.

Майкъл Фероли от JPMorgan Chase & Co. не очаква такъв обрат. В бележка в петък той каза, че очаква Пауъл „да се отдръпне от посочване на каквато и да е конкретна среща за първото намаление“. Що се отнася до въпросите относно липсата на съкращения този месец, Пауъл може да каже, че централните банкери искат допълнителни доказателства за напредък по отношение на инфлацията, според бележката.

„Изведнъж не инфлацията е това, което е в съзнанието на всички, след като низходящата траектория, прекъсната тази зима, се затвърди отново. Тревожното е увеличението на нивото на безработица", коментира Едуард Харисън от Bloomberg Strategists.

Джордж Гонкалвес, ръководител на макростратегията на САЩ в MUFG, вижда повече признаци за отслабване на икономиката до септември, което вероятно ще доведе до превантивна реакция от страна на Фед.

„Тази идея за бавни и постоянни съкращения няма смисъл, като се има предвид как се оформят данните“, каза Гонкалвес. „Колкото по-дълго чакате, толкова повече може да се наложи да направите по-късно.“

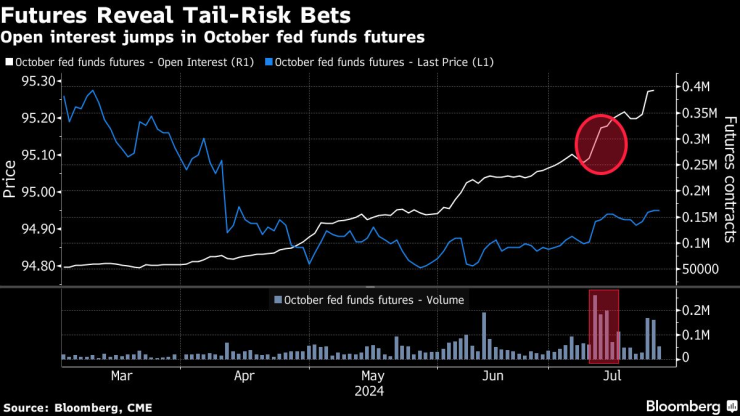

Някои на пазара виждат достатъчно несигурност, за да гарантират залози за всеки случай. Търговците през последните седмици са използвали опции, свързани с лихвения процент за обезпечено овърнайт финансиране, който следи отблизо политическите очаквания на Фед, за да се позиционират за дългосрочни сценарии като движение с четвърт пункт, започващо още през юли, или намаление с половин пункт през септември.

„Когато намалението с 0.25% е напълно оценено, имате само две възможности“, каза Ед Ал-Хусаини, лихвен стратег в Columbia Threadneedle Investment. „Можете да позиционирате за нула или можете да позиционирате за 0.5%.“

Засега „макро картината в момента не изисква или дори оправдава“ бързо облекчаване, каза Дерек Танг, икономист в LH Meyer, фирма за анализ на политики във Вашингтон. Той каза, че служителите са по-склонни да изберат съкращения с 0.25% на среща - или 0.50% на тримесечие - преди да опитат нещо толкова драстично като намаление с 0.50%.

Преминаването от задържане за повече от година „до внезапно намаление с 0.50% означава, че нещо е ударило вентилатора и не мирише добре“, каза Ал-Хусаини.

Още по темата

- 1 Чехите се връщат към руския газ, тъй като цената на алтернативите е висока

- 2 Газът отказа САЩ от въглищата. Сега може да направи същото за Азия и петрола

- 3 Как българската тежка индустрия върви към нетната нула

- 4 Китайската икономика има структурен проблем, потреблението е в срив

- 5 България отдавна е невидима за САЩ, започва да става невидима и за Брюксел

.jpg)

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Оценката на компанията майка на TikTok достигна 300 млрд. долара

Оценката на компанията майка на TikTok достигна 300 млрд. долара  Докъде могат да стигнат западните ракети по територията на Русия?

Докъде могат да стигнат западните ракети по територията на Русия?  "Шелли груп" обмисля пренасяне на производството за САЩ в България

"Шелли груп" обмисля пренасяне на производството за САЩ в България  Цените на британските жилища бележат рязък спад, но се очаква подем през 2025 г.

Цените на британските жилища бележат рязък спад, но се очаква подем през 2025 г.

Съвети за дълготрайна връзка между интроверт и екстроверт

Съвети за дълготрайна връзка между интроверт и екстроверт  Две жертви в катастрофи у нас за последното денонощие

Две жертви в катастрофи у нас за последното денонощие  Работник, пострадал при срутването на скеле в София, е в тежко състояние в "Пирогов"

Работник, пострадал при срутването на скеле в София, е в тежко състояние в "Пирогов"  Ким Чен Ун: Поведението на САЩ засили напрежението до най-лошата фаза в историята

Ким Чен Ун: Поведението на САЩ засили напрежението до най-лошата фаза в историята

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Тристаен апартамент, 120 m2 София, Манастирски ливади Запад, 262000 EUR

продава, Тристаен апартамент, 120 m2 София, Манастирски ливади Запад, 262000 EUR  продава, Къща, 124 m2 Варна област, с.Тополи, 175000 EUR

продава, Къща, 124 m2 Варна област, с.Тополи, 175000 EUR  продава, Етаж от къща, 145 m2 Пловдив област, гр.Куклен, 180000 EUR

продава, Етаж от къща, 145 m2 Пловдив област, гр.Куклен, 180000 EUR

Нови нападения в столичния район "Оборище", има задържан

Нови нападения в столичния район "Оборище", има задържан  Хиляди на протест в Словакия срещу правителството на Фицо

Хиляди на протест в Словакия срещу правителството на Фицо  Байдън разрешил на Украйна да използва далекобойни ракети за удари в Русия

Байдън разрешил на Украйна да използва далекобойни ракети за удари в Русия  Ким Чен Ун призова армията да се готви за война

Ким Чен Ун призова армията да се готви за война

Eто как ще изглежда BMW iX3 на платформата Neue Klasse

Eто как ще изглежда BMW iX3 на платформата Neue Klasse  Шефът на CATL предвиди огромен провал на Мъск с батериите

Шефът на CATL предвиди огромен провал на Мъск с батериите  Lanca Thema - една легенда на 40

Lanca Thema - една легенда на 40  Как ли би изглеждала Dacia Logan с 4x4

Как ли би изглеждала Dacia Logan с 4x4