Манията по AI се охлажда, изтривайки 1 трилион долара от Nasdaq 100

Разпродажбата изпрати индекса на Bloomberg на така наречените технологични акции от Великолепната седморка надолу с 5,9%

Обновен: 07:40 | 25 юли 2024

Инвеститорите осъзнаха, че обещанията за изкуствен интелект ще останат предимно обещания за момента, предизвиквайки поражение от 1 трилион долара в индекса Nasdaq 100 в сряда, докато се задаваха въпроси колко време ще отнеме значителните инвестиции в технологията да се изплатят.

Индексите Nasdaq се сринаха с повече от 3% в най-лошото представяне от октомври 2022 г. Списъкът на изоставащите беше "кой кой е" от любимците на AI технологията, воден от компании за полупроводници като Nvidia Corp., Broadcom Inc. и Arm Holdings Plc.

Разпродажбата беше предизвикана от средно добър отчет за приходите от Alphabet Inc. късно във вторник, който показа раздути капиталови разходи. Акциите на компанията потънаха с повече от 5% в най-лошото си представяне от януари. Tesla Inc. се срина с повече от 12%, след като главният изпълнителен директор Илон Мъск предложи оскъдни подробности за инициативата на своята компания за самоуправляващи се автомобили.

„Основното безпокойство е къде е възвръщаемостта на инвестициите за всички разходи за AI инфраструктура?“ каза Алек Йънг, главен инвестиционен стратег в Mapsignals. „Харчат се доста безумни пари. Може би ще се изплати след няколко години. Но мисля, че инвеститорите осъзнават, че печалбата ще отнеме време, за да се материализира и печалбите на хипер скалърите ще бъдат засегнати в краткосрочен план от това колко харчат за това."

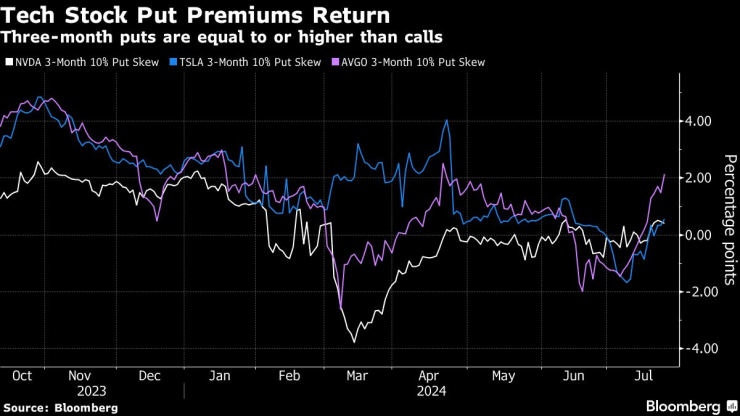

В резултат на това трейдърите плащат повече, за да се предпазят от промени в цените на технологичните акции. Волатилността на опциите на Nvidia се повиши до най-високото ниво от средата на март, а премията за путове на Broadcom Inc. е на тримесечен връх.

Разгромът идва две седмици след по-ниско от очакваното отчитане на инфлацията в САЩ, което предизвика масивна ротация от технологични победители към компании, които биха се възползвали най-много от намаленията на лихвите на Федералния резерв, предимно акции с ниска капитализация. За четвърта поредна сесия – и 10-ти път за 11 дни – представянето на малките компании надмина това на по-големите им събратя в сряда. Russell 2000 се повиши с 0,5% тази седмица в сравнение със загуба от 1,5% в S&P 500 и 2,6% в Nasdaq 100.

Силна разпродажба

Въпреки че ротацията от технологиите остава на показ, движенията в сектора бяха достатъчно бурни, за да подскажат, че има и друга тенденция. По-конкретно, инвеститорите изглежда се вслушват в нарастващото бърборене в някои кръгове на Уолстрийт, че ралито на AI, което подхранва балон, който добави 9 трилиона долара в стойност към S&P 500 през изминалата година, непременно ще се спука. Въпреки че сряда може да не отбележи началото на това, мащабът на спада предизвиква тревога.

„В краткосрочен план може да има малка умора от AI, само защото някои от тези инвестиции, които големите технологични компании са направили в AI, може да не се изплащат в периода от време, който инвеститорите са имали предвид“, каза Невил Джавери, портфолио мениджър в Allspring Global Investments.

Производителите на хардуер, използван в изчисленията с изкуствен интелект, претърпяха някои от най-големите спадове в сряда, след като скочиха тази година. Super Micro Computer Inc. се понижи с 9,15%. Nvidia падна с 6,8%, а Broadcom Inc. загуби 7,6%. Технологичните гиганти също отстъпиха, като Meta Platforms Inc. се понижи с 5,6%, Microsoft Corp. се понижи с 3,6%, а Apple Inc. спадна с 2,9%.

Други търговци обаче смятат, че ходовете са временни.

„Не мисля, че виждате нещо друго освен как някои акции, които са се справили изключително добре, имат много солидна възвръщаемост от началото на годината, виждат известно разпродаване за печалби в лицето на по-слаби резултати от Google“, каза Майкъл Сансотера, главен инвестиционен директор в Silvant Capital Management.

Разпродажбата изпрати индекса на Bloomberg на така наречените технологични акции от Великолепната седморка надолу с 5,9%, падайки под средната цена за последните 50 дни за първи път от май. Той остава с ръст от 33% от началото на годината.

Опасения от балон

Джим Ковело, ръководител на проучването на капитала в Goldman Sachs Group Inc., е сред нарастващия брой пазарни професионалисти, които твърдят, че търговските надежди за AI са преувеличени и поставят под въпрос огромните разходи, необходими за изграждане на инфраструктура, необходима за работата на компютрите и обучаване на големи езикови модели.

Говоренето за балон при AI беше раздухано от активността на пазарите на деривати, където инвеститорите натрупаха възходящи опции за индекси и отделни акции, особено Nvidia, които действаха като ракетно гориво по време на ралито. Това настроение се промени, тъй като ротацията от технологиите набра скорост и потенциално се добави към низходящия поток в сряда.

Миналата седмица, например, търсенето на мечи путове в Nvidia изпревари обажданията с най-много от пет месеца. Хеджирането на опашния риск, което се изплаща при срив на борсата – може би до 30% спад – нарастваше с най-бързите темпове от октомври. И цената за защита срещу отстъпление от около 10% беше на най-високото ниво от август 2023 г.

Оценките на технологичните акции се бяха преместили в историческа пенлива територия. Преди две седмици съотношението цена към очаквани печалби на индекса за информационни технологии S&P 500 достигна най-високото си ниво от 2002 г. насам. Много от групата Big Tech все още се оценяват на невероятни нива въпреки разпродажбата. Nvidia се оценява на 36 пъти по-високи печалби от прогнозираните през следващите 12 месеца, в сравнение със средно 21 в S&P 500. Apple и Microsoft се оценяват на повече от 30 пъти. Това повиши залозите за отчетите в неудобен момент, като растежът на печалбата за технологичните гиганти се очаква да се забави.

Въпреки че резултатите на Alphabet помрачиха надеждите, че изкуственият интелект ще има по-голям принос за финансовите резултати на Big Tech, инвеститорите все още не са видяли данните на останалата част от кохортата. Microsoft Corp. е планирано да представи отчет на 30 юли, следвана от Meta Platforms Inc., Apple Inc. и Amazon.com Inc. по-късно през седмицата. Nvidia, най-големият бенефициент на разходите за AI, ще бъде последната, като ще се отчете на 28 август.

„Ние все още се придържаме към нашата гледна точка за голяма капитализация, качество и растеж“, каза Кайла Седер, макро стратег за множество активи в State Street. „Тъй като дори да има безпокойство около приходите от технологии, те са по-привлекателна опция от гледна точка на растеж на печалбите и фундаментална сила.“