Непрекъснатото рали на американските акции от април е изправено пред сериозно изпитание, тъй като компаниите започват да отчитат печалби следващата седмица.

Индексът S&P 500 регистрира рекорд след рекорд, задвижван от така наречената "Великолепна седморка" и всичко свързано с изкуствения интелект. Компаниите ще трябва да впечатлят, тъй като очакванията са повишени, особено за акциите на технологичните компании с мега капитализация. Въпреки че все още са стабилни, големите печалби в сектора се очаква да се забавят.

Анализатори изчисляват, че членовете на бенчмарка ще отбележат ръст на печалбите през второто тримесечие с 9,3% спрямо периода от предходната година, което ще бъде най-голямото такова увеличение от последните три месеца на 2021 г., показват данните, събрани от Bloomberg Intelligence.

S&P 500 се покачи с 3,9% през последното тримесечие и оттогава напредна с още 2,8% до затварянето в петък.

„Препятствието е високо“, написа Ед Клисолд, главен американски стратег в Ned Davis Research, в бележка до клиенти тази седмица. „Дори силните резултати може да не са достатъчни, за да може "Великолепната седморка" да продължи да се ускорява.“

Инвеститорите ще търсят улики за здравето на потребителите, особено след като продажбите на PepsiCo Inc. бяха разочароващи тази седмица и Delta Air Lines Inc. каза, че местните превозвачи изпитват затруднения да запълнят самолети дори през изключително важния летен сезон на пътувания.

Сезонът на отчетите започна в петък, като банковите гиганти JPMorgan Chase & Co., Wells Fargo & Co. и Citigroup Inc. отчетоха като цяло смесени резултати. Други компании, включително BlackRock Inc. - най-големият мениджър на активи в света - и Netflix Inc., заедно с JB Hunt Transport Services Inc. ще представят резултати следващата седмица.

Ето поглед върху пет ключови теми, които да следите:

По-широко рали

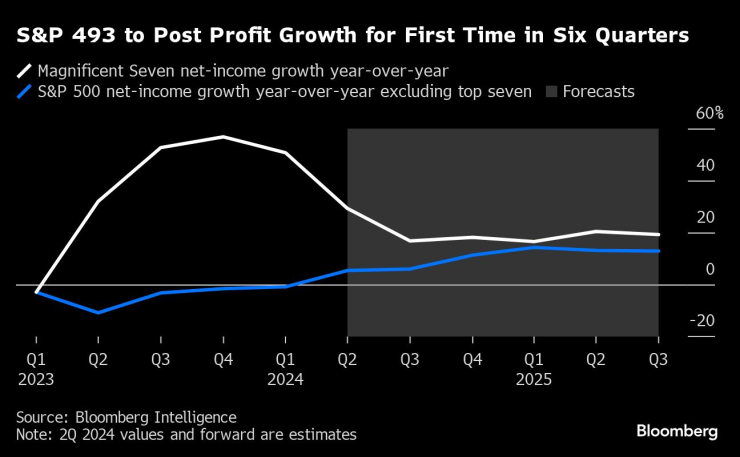

За първи път от 2022 г. инвеститорите вероятно ще насочат вниманието си към останалите 493 компании в S&P 500. Компаниите извън технологиите се очаква да отчетат първото си тримесечно увеличение на печалбите след поне шест тримесечия. Печалбите се очаква да нараснат с 5,4% и се очаква да се ускорят към двуцифрено увеличение до последните три месеца на годината, според данни, събрани от BI.

„Растежът се разширява и пазарът трябва го последва“, казаха в бележка тази седмица стратезите за акции и количествени показатели на Bank of America Осун Куон и Савита Субраманиан.

"Великолепната седморка" — Apple Inc., Microsoft Corp., Alphabet Inc., Amazon.com Inc., Nvidia Corp., Meta Platforms Inc. и Tesla Inc. — е напът за забавяне на растежа. Очаква се печалбите да нараснат с 29%, в сравнение със средния ръст на печалбите от 35% през 2023 г., когато останалата част от S&P 500 падна с 5%, според BI.

Смесени перспективи за индустрията

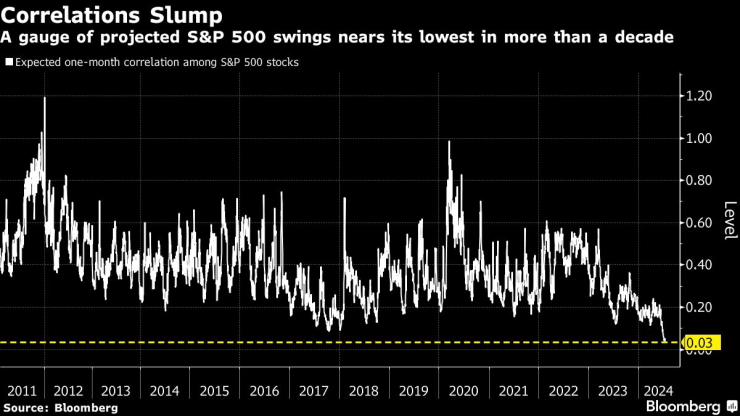

Търговците залагат, че цените на акциите няма да се движат в унисон през този сезон на отчетите, което затруднява избора на победители. Докато инфлацията намалява, различните перспективи за индустриите на S&P 500 оставиха показател на очакваната едномесечна корелация в акциите на индекса да се движат на най-ниското си ниво от повече от десетилетие, показват данните, събрани от Bloomberg. Отчитане на 1 означава, че ценните книжа ще се движат в синхрон - в момента е 0,03.

Това се случва, докато три от 11-те групи – технологии, комуникационни услуги и здравеопазване – се готвят да публикуват увеличение на печалбата с повече от 10%, докато компаниите за недвижими имоти, промишлеността и материалите вероятно ще видят свиване на печалбите. Ниските корелации се приветстват от мениджърите на фондове, които искат да победят индексите чрез избор на акции.

В същото време опциите предполагат средно движение от 4,3% в двете посоки на печалбите за членовете на S&P 500, което е над историческата средна стойност от 4,1% от 2012 г. насам, каза Вишал Вивек, стратег за търговия с акции в Citigroup.

„Инвеститорите, преследващи алфа, трябва да се съсредоточат върху движенията, свързани с отчетите“, каза Вивек в телефонно интервю, особено след като променливостта на дните с отчети спрямо дните без отчети се е увеличила до най-високото си ниво от 2018 г.

Възстановяване на Китай

Дългоочакваното възстановяване на печалбите в Китай досега не се осъществи и резултатите не се очаква да се подобрят много през втората половина на 2024 г. Неблагоприятните перспективи за растеж са набор от дълбоко вкоренени проблеми – от спад в жилищния сектор до демографски насрещни ветрове – които са трудни за разрешаване.

Производителите на домакински уреди и нови електрически превозни средства са сред онези, които са в добра позиция да се възползват от бума на износа на страната. Все пак траекторията на печалбите на тези индустрии е изправена пред риск от дерайлиране, тъй като западните правителства поставят търговски бариери. Икономическото въздействие на такива тарифи е ограничено досега, но в крайна сметка може да подкопае печалбите на корпорациите.

Американските компании и инвеститори следят за признаци на всякаква слабост в китайската икономика, която може да се отрази на глобалната икономика, а именно потребителска дискреция, технологии, промишленост и автомобили.

AI търговия

Изкуственият интелект ще продължи да бъде в светлината на прожекторите. Тъй като скоростта на увеличаване на печалбите на компаниите с мега капитализация се очаква да се забави, фокусът ще бъде върху това как компании като комунални услуги и центрове за данни внедряват капитал в AI и дали тези инвестиции ще повишат оценките на акциите.

„Търговията с изкуствен интелект е подложена на все по-голямо внимание“, казаха стратезите на Goldman Sachs Райън Хамънд и Дейвид Костин в бележка тази седмица.

„Инвеститорите са все по-загрижени за потенциалната възвръщаемост на инвестиционните разходи за изкуствен интелект на хиперскалерите“, казаха те, като се позоваха на Amazon.com, Meta, Microsoft, Alphabet. Прогнозите на анализаторите за продажбите на компаниите не са се увеличили пропорционално на инвестиционните разходи, добавиха те.

Стратезите препоръчват да се разглеждат „ревизиите на продажбите като ключов индикатор за издръжливостта на търговията с изкуствен интелект“.

Рискове в годината на изборите

Единствената уайлд кард за акциите тази година са президентските избори в САЩ и свързаната с политиката несигурност, която идва с тях. Компаниите, които произвеждат електрически превозни средства, батерии за електромобили, полупроводници, слънчеви клетки, критични минерали, стомана, алуминий са изправени пред рискове, а групите с тежки регулации като финансите и здравеопазването ще бъдат в центъра на вниманието. Инвеститорите ще анализират отчетите за коментари и перспективи, които ще намекнат за потенциални рискове за печалбите на компаниите.

След стрелбата по бившия президент Доналд Тръмп може да се очаква да има повишено търсене на активи-убежища и ръст на компаниите, които биха спечелили от втори мандат на Тръмп в Белия дом.

Още по темата

- 1 Чехите се връщат към руския газ, тъй като цената на алтернативите е висока

- 2 Газът отказа САЩ от въглищата. Сега може да направи същото за Азия и петрола

- 3 Китайската икономика има структурен проблем, потреблението е в срив

- 4 България отдавна е невидима за САЩ, започва да става невидима и за Брюксел

- 5 Влошаването на перспективите за печалба в S&P500 е лош знак за ралито на пазара

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

След масирания ракетен удар в Украйна САЩ премахват условията пред използването на ATACMS*

След масирания ракетен удар в Украйна САЩ премахват условията пред използването на ATACMS*  Кадър на деня за 17 ноември

Кадър на деня за 17 ноември  Кралските компании и IPO-тата тласнаха фондовия пазар в Абу Даби до 1 трлн. долара

Кралските компании и IPO-тата тласнаха фондовия пазар в Абу Даби до 1 трлн. долара  Шолц защити телефонния си разговор с Путин преди предсрочните избори

Шолц защити телефонния си разговор с Путин преди предсрочните избори

Сутрешна прогноза

Сутрешна прогноза  Температури под нулата в понеделник сутрин и слънце през деня

Температури под нулата в понеделник сутрин и слънце през деня  Днес не трябва да отказваме помощ на нуждаещите се

Днес не трябва да отказваме помощ на нуждаещите се  Хороскоп за 18 ноември: Раците да следват интуицията си, Девите са уверени

Хороскоп за 18 ноември: Раците да следват интуицията си, Девите са уверени

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Тристаен апартамент, 120 m2 София, Манастирски ливади Запад, 262000 EUR

продава, Тристаен апартамент, 120 m2 София, Манастирски ливади Запад, 262000 EUR  продава, Къща, 124 m2 Варна област, с.Тополи, 175000 EUR

продава, Къща, 124 m2 Варна област, с.Тополи, 175000 EUR  продава, Етаж от къща, 145 m2 Пловдив област, гр.Куклен, 180000 EUR

продава, Етаж от къща, 145 m2 Пловдив област, гр.Куклен, 180000 EUR

Как да сте стилни с малък бюджет

Как да сте стилни с малък бюджет  Байдън пристига на историческо посещение в Амазония

Байдън пристига на историческо посещение в Амазония  Малък самолет се разби в Словения

Малък самолет се разби в Словения  Токът в цяла Украйна ще бъде спиран периодично

Токът в цяла Украйна ще бъде спиран периодично

Lanca Thema - една легенда на 40

Lanca Thema - една легенда на 40  Как ли би изглеждала Dacia Logan с 4x4

Как ли би изглеждала Dacia Logan с 4x4  600 нови камери за скорост ще заработят догодина

600 нови камери за скорост ще заработят догодина  Топ 10 на най-надеждните автомобили в историята

Топ 10 на най-надеждните автомобили в историята