Саудитска Арабия се готви официално да стартира вторично предлагане на акции в петролния гигант Aramco в неделя, сделка, която може да набере повече от 10 милиарда долара и да се нареди сред най-големите по рода си през последните години.

Правителството планира да стартира процес на изготвяне на книги, за да приема поръчки до следващия четвъртък, казаха лица, запознати с въпроса, пожелали анонимност, тъй като информацията е поверителна. Сделката привлече неофициален интерес от страна на инвеститори от Близкия изток и Европа на обща стойност над 10 милиарда долара, казаха те.

Предложението вероятно ще бъде оценено с допълнителна отстъпка от до 10% от търговската цена, въпреки че това може да се стесни въз основа на търсенето на инвеститорите, казаха някои от източниците. Това е в съответствие с вторичните продажби в Saudi Telecom Co. и Tadawul Group Holding, която управлява фондовата борса в кралството.

Не са взети окончателни решения за периода на предлагане. Условията на сделката, включително нейният размер, все още могат да се променят, казаха лицата. Aramco не отговори веднага на искания за коментар.

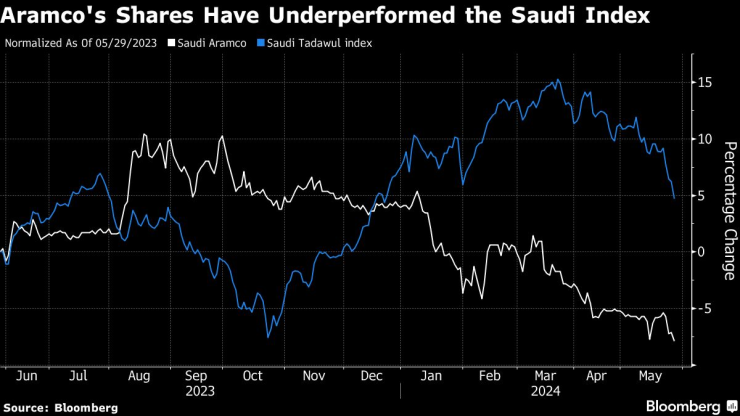

Предлагането се очаква да дойде дни след като акциите на Aramco паднаха до най-ниското ниво от повече от година. Отварянето на сделката ще съвпадне със срещата на ОПЕК+ в неделя за обсъждане на политиката за добив на петрол, като повечето наблюдатели на пазара очакват групата да продължи сегашните ограничения на доставките. Това би запазило производството на Саудитска Арабия близо до най-ниското ниво от около три години.

Кралството подрежда набор от банки, включително Citigroup Inc., Goldman Sachs Group Inc. и HSBC Holdings Plc за сделката, съобщи Bloomberg News по-рано. Местни фирми, включително Saudi National Bank, вероятно ще бъдат замесени, казаха хора, запознати с въпроса, докато Moelis & Co. действа като финансов съветник.

Последващата оферта ще да дойде почти пет години след като Саудитска Арабия набра около 30 милиарда долара при IPO на Aramco, което беше най-голямата продажба на акции в света.

Някои от банките на Уолстрийт, които вероятно ще участват във вторичното предлагане, също са работили по тази регистрация, когато са им били платени малко над 100 милиона долара. За сравнение, банки, включително Goldman и JPMorgan, си поделиха около 60 милиона долара от помощта на Peloton Interactive Inc. да набере 1,2 милиарда долара през 2019 г.

Ниските такси са често срещани в Близкия изток. За банкерите продажбата на дялове е компромис между работата за по-малко и перспективата за спечелване на повече бизнес в най-голямата икономика в Персийския залив, която провежда многотрилионна реформа.

Икономическа трансформация

Постъпленията от продажбата на акции ще помогнат за финансирането на големи инициативи, свързани с тази икономическа трансформация. Плановете на престолонаследника Мохамед бин Салман включват навлизане в областта на изкуствения интелект, спорта, туризма, както и проекти като разработването на футуристичния град Neom за 1,5 трилиона долара.

Сделката идва в решаващ момент за кралството, което държи 82% дял във фирмата на стойност 1,9 трилиона долара. Цените на суровия петрол са под нивата, от които правителството се нуждае, за да балансира бюджета си, а Саудитска Арабия изостава от целта си за привличане на повече от 100 милиарда долара годишно преки чуждестранни инвестиции.

Правителството се нуждае от петрол от близо 100 долара за барел, за да плати за плановете си за разходи, според Международния валутен фонд. Но глобалният петролен бенчмарк Brent, който в момента е около 85 долара, се прогнозира да бъде близо 79 долара през 2025 г. и 75 долара през 2026 г., според оценки, събрани от Bloomberg.

Производството на петрол на Aramco също е ограничено от политиката на ОПЕК+, тъй като де факто лидерът на групата Саудитска Арабия се опитва да съживи пазара и да повиши цените. Компанията вече има голям неизползван производствен капацитет и по-рано тази година ѝ беше наредено от правителството да спре по-нататъшното разширяване на капацитета си.

IPO бум в Саудитска Арабия

На този фон и на фона на въпроси относно изменението на климата и бъдещето на изкопаемите горива, офертата ще постави на изпитание апетита на глобалните инвеститори. IPO-то на Aramco разчиташе най-вече на местни инвеститори, които бяха изправени пред натиск от страна на правителството да подкрепят сделката, след като повечето чуждестранни парични мениджъри се отказаха от оценките.

Въпреки че огромните изплащания на дивиденти на компанията сега може да са привлекателни, нейните акции са скъпи със съотношения цена/печалба с почти 50% по-високи от Exxon Mobil Corp. и двойно на Shell Plc.

Всяка сделка също ще съвпадне с възраждането на саудитския пазар за продажба на нови акции - инвеститорите са вложили общо 176 милиарда долара в поръчки за четири сделки през последните седмици. Това е по-високо от поръчките за IPO на Aramco през 2019 г. и натежава на фондовия пазар в кралството.

Tadawul All Share Index изостава от колегите си от развиващите се пазари за първи път от пандемията и падна с почти 8% от своя връх през март – отчасти поради инвеститорите, които държат пари, за да инвестират в предложенията.

Още по темата

- 1 Как българската тежка индустрия върви към нетната нула

- 2 Газът отказа САЩ от въглищата. Сега може да направи същото за Азия и петрола

- 3 Влошаването на перспективите за печалба в S&P500 е лош знак за ралито на пазара

- 4 Байдън разреши на Украйна да използва далекобойни ракети за атаки в Русия

- 5 Новият здравен министър на САЩ ще изложи на риск всеки американец

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Акциите на Tesla подкрепиха ръста на индекса Nasdaq в понеделник

Акциите на Tesla подкрепиха ръста на индекса Nasdaq в понеделник  Олаф Шолц отново отказа на Украйна ракети с голям обсег

Олаф Шолц отново отказа на Украйна ракети с голям обсег  Кадър на деня за 18 ноември

Кадър на деня за 18 ноември  За първи път в историята си ЕС зави към крайнодясното

За първи път в историята си ЕС зави към крайнодясното

Двама убити и един тежко ранен при нападения с нож в Ню Йорк

Двама убити и един тежко ранен при нападения с нож в Ню Йорк  Петима загинали и 24-ма ранени при израелски удар в Бейрут

Петима загинали и 24-ма ранени при израелски удар в Бейрут  Олаф Шолц предложи решение за край на войната между Русия и Украйна

Олаф Шолц предложи решение за край на войната между Русия и Украйна  Късна емисия

Късна емисия

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Тристаен апартамент, 105 m2 Пловдив, Южен, 135500 EUR

продава, Тристаен апартамент, 105 m2 Пловдив, Южен, 135500 EUR  продава, Тристаен апартамент, 93 m2 Пловдив, Христо Смирненски, 143500 EUR

продава, Тристаен апартамент, 93 m2 Пловдив, Христо Смирненски, 143500 EUR  продава, Едностаен апартамент, 35 m2 Добрич област, с.Кранево, 35000 EUR

продава, Едностаен апартамент, 35 m2 Добрич област, с.Кранево, 35000 EUR

Дженифър Лопес показа модерните рокли за празничния сезон

Дженифър Лопес показа модерните рокли за празничния сезон  Бебето - втори шанс за отношенията между Меган Фокс и Машин Гън Кели

Бебето - втори шанс за отношенията между Меган Фокс и Машин Гън Кели  Кои са причините банята ви да е винаги разхвърляна

Кои са причините банята ви да е винаги разхвърляна  България изтърва Беларус и ще играе бараж за изкачване в Лига В

България изтърва Беларус и ще играе бараж за изкачване в Лига В

Още един електрически Mercedes се запали в Южна Корея

Още един електрически Mercedes се запали в Южна Корея  Abarth приключи с двигателя с вътрешно горене

Abarth приключи с двигателя с вътрешно горене  Какво задължително трябва да правят шофьорите на електромобили

Какво задължително трябва да правят шофьорите на електромобили  Кои са най-опасните коли на пътя?

Кои са най-опасните коли на пътя?