Когато Metals Acquisition Ltd. закупи медна мина в Австралия от Glencore Plc за почти 900 милиона долара през 2023 г., тя се обърна към дълговите пазари, за да помогне за финансирането на покупката.

Тъй като разходите за заеми вече са много по-високи след края на ерата на лесните пари, ръководството реши тази година, че увеличението на капитала е приемлива опция за намаляване на ливъриджа. Вече регистрирана на борсата в Ню Йорк, търсенето от австралийски инвеститори беше толкова високо, че компанията реши да продаде акции там, като в крайна сметка събра около 325 милиона австралийски долара (216 милиона долара).

„Пазарите на акции крещяха за име в медта“, след като цената на метала се покачи, каза главният финансов директор Морне Енгелбрехт в интервю. „Изхвърлих тези високолихвоносни пасиви и все още имаме тази възможност“ да наберем повече собствен капитал „отворена за нас напред, в зависимост от това как се представя цената на акциите.“

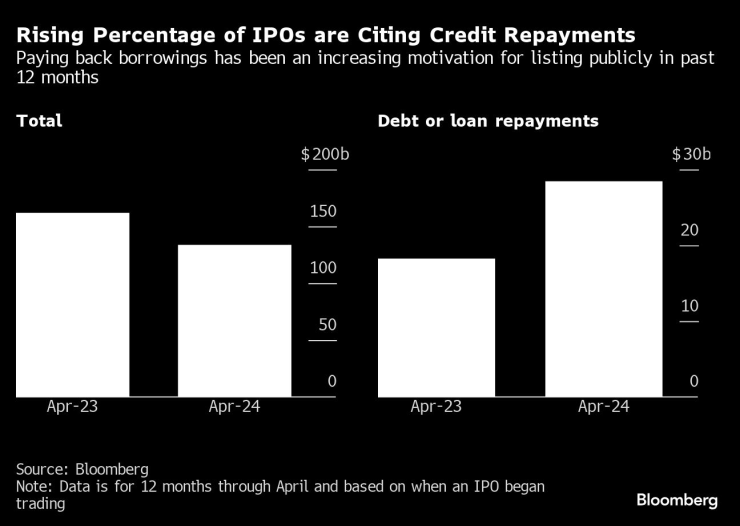

Не само регистрирани компании като Metals Acquisition се обръщат към фондовия пазар, за да намалят своите дългови тежести, след като затягането на паричната политика направи набирането чрез акции по-привлекателно. Повече фирми, излизащи на борсата, също цитират намаления ливъридж като мотивация. Корпорациите са извършили първични публични предлагания на стойност 28,5 милиарда долара през годината до април, като изплащането на дълга е посочено сред използването на приходите, показват данни, събрани от Bloomberg. Това е увеличение от 56% спрямо предходните 12 месеца.

„По-високите разходи за заеми започват да хапят“, каза Евгения Молотова, старши инвестиционен мениджър в Pictet Asset Management Ltd. „При високо ниво на несигурност относно лихвените проценти,“ има смисъл „да се докоснем до IPO пазара, тъй като той се отваря, въпреки че оценките далеч не са близо до свръхнатоварената ера от 0% лихвен процент на Covid.“

Покачващи се акции

Силата на фондовите пазари означава, че увеличаването на собствения капитал за намаляване на ливъриджа не е нещо лошо в момента, каза Джордж Марис, главен инвестиционен директор за глобалните акции в Principal Asset Management. Индексът S&P 500 скочи с около 28% през последната година, а европейският Stoxx 600 се повиши с повече от 12% през същия период.

Въпреки че продиктуваните от дългове първоначални публични предлагания са нарастваща тенденция, банкерите очакват още повече регистрирани компании да се стремят към пласиране на акции. Досега обаче евтините заеми, договорени по време на пандемията, ограничиха необходимостта листнатите компании да използват публични пазари. Те събраха почти 20 милиарда долара чрез продажба на акции през четирите месеца до април, увеличение от само 4,5% спрямо същия период на миналата година.

„Честно казано не сме видели нивото на емитиране, което бихме очаквали да видим“, каза Том Сноубол, ръководител на бизнеса на капиталовите пазари в Обединеното кралство в BNP Paribas SA. „Ще трябва ли компаниите да се обърнат към собствените акции, ако продължават да се налагат намаления на лихвите? Това предстои да видим.“

Качествените компании, които идват на пазара, ще намерят желаещи инвеститори, някои от които са разочаровани от липсата на възможности да вложат парите си в работа. В Европа липсата на активност на първичния пазар и нарастващите обратно изкупувания означава, че броят на акциите се свива с най-бързите темпове от 20 години, според Barclays Plc.

„Компаниите не могат да очакват от нас да платим за способността им да намаляват лихвените плащания чрез публично предлагане, но въпреки това не всички дългове са еднакви“, каза Люк Музон, ръководител на пазарите на собствен капитал в Amundi Asset Management. „Предпочитаме кандидати за IPO, които имат в балансите си дълг, свързан с растеж или сливания и придобивания, отколкото тези, които са толкова натоварени, че свободните им парични потоци се изяждат от обслужването на дълга.“

Мениджърите на активи са внимателни по отношение на сделките, защото не искат да финансират директна рекапитализация на компания чрез IPO и ще изискват ценови отстъпки за тези, които опитат, казват те.

„Инвеститорите нямат нищо против дълга, стига той да е с инвестиционен клас“, каза Хал Рейнолдс, съглавен инвестиционен директор в Los Angeles Capital Management, който говореше общо. „Те не харесват компании с по-малко сигурни парични потоци, чийто кредитен рейтинг е боклук. Не искате да купувате акции в затруднено положение, когато коефициентите са високи към края на цикъла.“

Частен капитал

Това е потенциално главоболие за фирмите за частни капиталови инвестиции, които натовариха компаниите с евтин дълг, когато разходите за заеми бяха ниски. В някои случаи те добавиха още повече ливъридж към бизнеса миналата година с очакването, че оценките ще получат тласък от редица намаления на лихвите, които все още не са се материализирали.

Индустрията не успя да направи достатъчно излизания и има голям натиск да се направи повече, включително частни IPO, каза главният изпълнителен директор на EQT AB Кристиан Синдинг в интервю за Bloomberg на Катарския икономически форум.

„Тъй като лихвените проценти остават по-високи за по-дълго време, сметката идва по отношение на плащанията по дълга“, каза Никол Корницер, портфолио мениджър в Kornitzer Capital Management Inc. „Частният капитал се нуждае от парите си обратно, така че ще трябва да обмислят IPO-та.“

Обратно в Metals Acquisition, Енгелбрехт плати някои лихвоносни задължения, използвайки постъпленията от австралийското листване. Сега той проучва варианти за основния дълг на компанията. В момента фирмата няма планове да набира повече от продажби на акции.

„Ние бяхме компания с доста висок ливъридж“, каза Енгелбрехт. „Сега имате актив, който генерира много паричен поток и така можем да вкараме много собствен капитал в бизнеса, да изплатим част от този дълг и да създадем допълнителна стойност за нашите акционери.“

Сливания и придобивания

Междувременно брокерската компания La Rosa Holdings Corp. използва своето IPO през октомври, за да изплати повечето от своите заеми, разчиствайки пътя за сключване на сделки.

Листването им позволи „да излязат там и да бъдат много агресивни по отношение на сливанията и придобиванията и затова имахме 10 придобивания след IPO-то“, каза в интервю главният изпълнителен директор Джо Ла Роса. „Като непублична компания щяхем да имаме много предизвикателства да успеем да получим част от това финансиране.“

Търговецът на парфюми Douglas AG излезе на пазара по-рано тази година отчасти, за да намали дълга, за да подкрепи бъдещия растеж, каза говорител, добавяйки, че компанията има за цел да намали допълнително заемите. Акциите на фирмата се понижиха с почти 21%, откакто компанията стана публична през март.

Производителят на домакински уреди Whirlpool Corp. би могъл да обмисли набирането на пари чрез пазарите на акции, ако иска да извърши значително придобиване, въпреки че сливанията и придобиванията засега са с нисък приоритет, каза в интервю главният финансов директор Джим Питърс. Компанията продаде част от дела си в индийското си звено по-рано тази година, отчасти защото оценката ѝ го направи привлекателна част от стратегията на групата за намаляване на дълга, каза той. Компанията не възнамерява да намалява допълнително своя дял от 51%, добави той.

Едно предимство на намаляването на дълга чрез продажба на акции е, че може да подобри представянето на печалбата на акция на компанията, каза Томас Мартин, старши портфолио мениджър в GLOBALT Investments, който управлява около 3 милиарда долара.

„Компаниите, които чакаха лихвите да се понижат, за да могат да рефинансират дълга си по този начин – това няма да се случи за дълго време“, каза той. „Те всъщност нямат друг избор, освен да коригират този риск в баланса си чрез повишаване на капитала. И докато пазарът е силен, моментът е добър да го направим.“

Още по темата

- 1 Чехите се връщат към руския газ, тъй като цената на алтернативите е висока

- 2 Как българската тежка индустрия върви към нетната нула

- 3 Газът отказа САЩ от въглищата. Сега може да направи същото за Азия и петрола

- 4 Китайската икономика има структурен проблем, потреблението е в срив

- 5 България отдавна е невидима за САЩ, започва да става невидима и за Брюксел

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Сезонът на XXL телевизорите

Сезонът на XXL телевизорите  Петролът поскъпва след ескалацията на напрежението между Русия и Украйна*

Петролът поскъпва след ескалацията на напрежението между Русия и Украйна*  Новите AI чипове на Nvidia прегряват в сървъри?

Новите AI чипове на Nvidia прегряват в сървъри?  По "пътя на млякото" от Китай до Момчиловци

По "пътя на млякото" от Китай до Момчиловци

ИСУЛ: Вън от опасност е живота на ранения работник в София

ИСУЛ: Вън от опасност е живота на ранения работник в София  Джо Байдън е позволил на Украйна да удари дълбоко Русия

Джо Байдън е позволил на Украйна да удари дълбоко Русия  Здравето на мода - вино с по-малко алкохол и калории

Здравето на мода - вино с по-малко алкохол и калории  Франция измести Италия от първото място след победа на "Сан Сиро"

Франция измести Италия от първото място след победа на "Сан Сиро"

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Тристаен апартамент, 120 m2 София, Манастирски ливади Запад, 262000 EUR

продава, Тристаен апартамент, 120 m2 София, Манастирски ливади Запад, 262000 EUR  продава, Къща, 124 m2 Варна област, с.Тополи, 175000 EUR

продава, Къща, 124 m2 Варна област, с.Тополи, 175000 EUR  продава, Етаж от къща, 145 m2 Пловдив област, гр.Куклен, 180000 EUR

продава, Етаж от къща, 145 m2 Пловдив област, гр.Куклен, 180000 EUR

Напрежение между Румъния и Косово заради футболен мач

Напрежение между Румъния и Косово заради футболен мач  Асен Василев: Аз лично не искам да управлявам с ГЕРБ

Асен Василев: Аз лично не искам да управлявам с ГЕРБ  Найден Тодоров за скандалите в театрите, Малкович и вината

Найден Тодоров за скандалите в театрите, Малкович и вината  Гражданите вече няма да са куриери на справки от кадастъра

Гражданите вече няма да са куриери на справки от кадастъра

Нов вид биодизел намалява вредните емисии и увеличава 45 пъти ефективността

Нов вид биодизел намалява вредните емисии и увеличава 45 пъти ефективността  Eто как ще изглежда BMW iX3 на платформата Neue Klasse

Eто как ще изглежда BMW iX3 на платформата Neue Klasse  Шефът на CATL предвиди огромен провал на Мъск с батериите

Шефът на CATL предвиди огромен провал на Мъск с батериите  Lanca Thema - една легенда на 40

Lanca Thema - една легенда на 40