С политиките си пазителите на еврозоната я насочиха към най-големия удар от създаването на валутата.

Комбинацията от по-високи лихвени проценти и подновено ограничаване на държавните разходи заплашва да задуши експанзията и да повиши риска от неприятна рецесия.

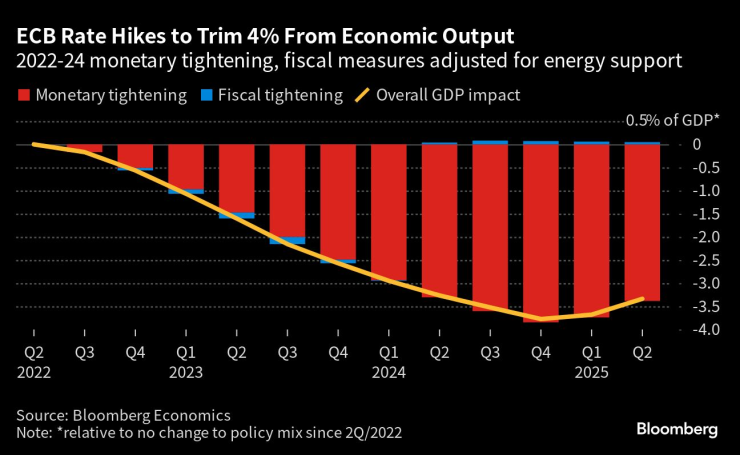

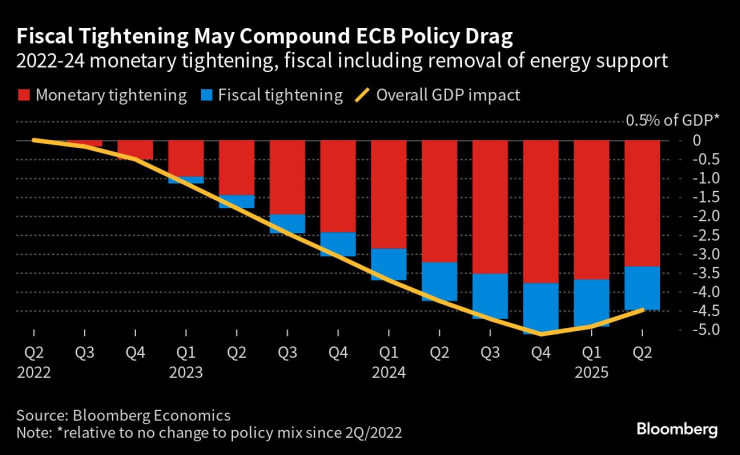

Забавената болка от увеличенията на разходите по заемите, които започнаха миналата година, ще нарасне през 2024 г., за да нанесе удар от 3,8% на икономиката, според анализ на Bloomberg Economics, използващ своя модел SHOK. В зависимост от цените на енергията, премахването на мерките за подпомагане може да увеличи това по-близо до 5%.

Такъв двоен удар върху растежа отразява 425 базисни пункта на Европейската централна банка в затягане, заедно със задаващото се подкрепено от Германия връщане към ограничаване на разходите. Комбинацията от високи лихвени проценти и правителства с ограничен обсег сами да подпомагат разширяването рискува да заключи еврозоната в порочен кръг.

„Опасността е, че устойчивостта на икономиката досега поражда самодоволство и затягането на паричната политика пристига със закъснение и гръм и трясък“, каза Джейми Ръш от Bloomberg Economics, който е съавтор на изследването с Маева Кузин. „Дотогава правителствата може да са в лоша позиция да стабилизират дейността.“

Докато служителите на Федералния резерв сега очакват меко кацане за САЩ, кризата в еврозоната, показана от техните изчисления, сочи замъглени перспективи за такъв изход там.

Въздействието може да надмине предишния цикъл на затягане преди глобалната финансова криза и да съперничи на последиците от кризата на държавния дълг преди десетилетие.

Дали икономиката е достатъчно стабилна, за да издържи този натиск без пагубна рецесия, е затруднението, пред което са изправени ЕЦБ и финансовите министерства във време, когато нито една от политиките не действа директно срещу тази перспектива.

Търговията на пазарите на опции предполага, че централните банкери ще изгубят самообладание и ще намалят бързо лихвите, но официалните сигнали на ЕЦБ са за продължителен период на по-високи разходи по заеми.

Перспективата икономиката да бъде притисната между тази криза и оттеглянето на държавната помощ заплашва дилема, тъй като властите се опитват да се борят с инфлацията.

След като понесе критики за закъснял старт на затягането, ЕЦБ вече е в полезрението на политиците заради болката, която повишаването на лихвените проценти започва да нанася.

Досега икономиката се оказа издръжлива, когато се сблъска с рекорден пристъп на затягане и постепенно оттегляне на финансираните от правителството мерки, предоставени по време на енергийната криза.

Еврозоната избегна зимната рецесия и след това се възстанови през второто тримесечие, макар и с неравномерно представяне, тъй като Германия стагнира и Италия се сви.

Но сега, както президентът на ЕЦБ Кристин Лагард призна миналия месец, след като отвори вратата за пауза в затягането, краткосрочната икономическа перспектива се е „влошила“.

До януари ще станат 18 месеца от първото повишение на лихвените проценти - момент, който според конвенционалната икономическа мъдрост ще отбележи най-високата точка на неговото въздействие.

През същия месец спирането на фискалните правила на ЕС, ограничаващи дълга и дефицитите, ще приключи след четири години, в които правителствата имаха свобода на действие да хвърлят пари в икономиката, за да смекчат шоковете от пандемията и енергийната криза.

Докато преговорите за нова рамка все още продължават, резултатът поне ще наложи отново някакъв вид ограничение. Само миналия месец финансовите министри от еврозоната се съгласиха, че „постепенната и реалистична фискална консолидация е оправдана“.

„През следващите 12 месеца ще живеем в период, в който ще имаме както максимален ефект от монетарно затягане, така и фискално затягане“, каза Грегъри Клейс, старши сътрудник в базирания в Брюксел мозъчен тръст Bruegel. „Малко съм притеснен, честно казано.“

Ключова част от дебата е степента, до която правилата ще бъдат достатъчно гъвкави, за да позволят на правителствата да се адаптират по време на периоди на икономическо напрежение.

Това съживи рязкото разделение между северните и южните европейски страни, като една ястребова група, водена от Германия, изисква автоматични ограничения, а други, включително Франция, препоръчват гъвкавост.

„Няма смисъл да има правила, които са предмет на политическа прищявка и никога не работят в крайна сметка“, написа германският министър на финансите Кристиан Линднер в коментар през февруари. „Не трябва да има специални пътища за отделните държави.“

Дори и без смяната на режима в ЕС, нарасналите нива на дълга от ерата на Covid, заедно с по-високите разходи за заеми и продължаващото наблюдение на пазара, може да означават намалено пространство за действие.

Ако се стигне до икономически спад, ЕЦБ ще се превърне във фокусна точка на политически дейци, не на последно място в прелюдията към европейските избори през юни 2024 г. Централната банка е независима, но атаките срещу нейната политика няма да бъдат леки за понасяне.

„Ще бъде все по-трудно да се защитава поддържането на лихвите толкова високи“, каза главният икономист на ADA Economics Ltd Рафаела Тенкони. „Ако няма обрат, следващата година ще бъде брутално болезнена.“

Допълнително замъгляване на картината за централните банкери идва от несигурността относно това как повишенията на лихвените проценти ще се отразят на икономиката. Въпреки това някои политици предупредиха, че забаването в крайна сметка няма да бъде по-малко - по-скоро то просто е задържано.

Нещо повече, натискът от по-високите ставки ще се засили, тъй като компаниите продължават да се борят с насрещните ветрове, включително по-високи разходи за енергия, затруднени сектори на недвижимите имоти и забавяне на потреблението след скока на инфлацията.

„Когато сте засегнати от повишаване на лихвите, когато всичко върви наред, можете да го усвоите по-лесно“, каза Жермен Симоно, ръководител на финансовата комисия във френската федерация на малкия бизнес CPME. „Тези увеличения може да се почувстват по различен начин.“

Ръш от Bloomberg Economics каза, че най-добрият сценарий за 2024 г. е меко приземяване, но поличбите не са добри.

„Опасността е, че по-високите лихвени проценти в крайна сметка ще засегнат икономиката толкова силно, колкото прогнозират моделите“, каза той. „А правителствата с голямо дългово бреме, изправени пред сериозни фискални ограничения, не са в състояние да изпълняват стабилизиращата роля, с която сме свикнали.“

Още по темата

- 1 Защо инвеститорите не могат да се наситят на златото в момента

- 2 Монополът на долара в плащанията скоро ще oстане в историята

- 3 Неизяснена авария спря тока в цяла Португалия и част от Испания

- 4 Виетнамската бамбукова дипломация е ключът към оцеляването в новия световен хаос

- 5 Америка, която никой не иска да посещава, вече няма да е центърът на света

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

В Португалия и Испания почти възстановиха електричеството

В Португалия и Испания почти възстановиха електричеството  Мъж стреля с пистолет край детска градина в София

Мъж стреля с пистолет край детска градина в София  Разполагат контейнери за дървесни отпадъци на 4 места във Варна

Разполагат контейнери за дървесни отпадъци на 4 места във Варна  Хороскоп за 30 април 2025

Хороскоп за 30 април 2025

Тръмп категоричен: Управлявам страната и света

Тръмп категоричен: Управлявам страната и света  Части от Гренландия също засегнати от спирането на тока в Испания

Части от Гренландия също засегнати от спирането на тока в Испания  Новите технологии са, за да помагат, а не да ни заместят

Новите технологии са, за да помагат, а не да ни заместят  Мистериозни пукнатини с дължина 150 м покриха село на Крит само за 24 часа

Мистериозни пукнатини с дължина 150 м покриха село на Крит само за 24 часа

Сане отказа чували с пари от Саудитска Арабия

Сане отказа чували с пари от Саудитска Арабия  Левски следва модел на Реал Мадрид и Барса, но...

Левски следва модел на Реал Мадрид и Барса, но...  ЦСКА, Лудогорец и куп грандове в люта битка за огромна звезда

ЦСКА, Лудогорец и куп грандове в люта битка за огромна звезда  Жесток удар по ЦСКА: Трио звезди напуска "червените"

Жесток удар по ЦСКА: Трио звезди напуска "червените"

Защо колите в САЩ са по-големи?

Защо колите в САЩ са по-големи?  Любимата играчка на Лука Дончич има 1000 конски сили

Любимата играчка на Лука Дончич има 1000 конски сили  Новият Volkswagen ID. Buzz е по-голям и пълен с чудеса

Новият Volkswagen ID. Buzz е по-голям и пълен с чудеса  Три отлични комбита с автоматик на цена до 20 00 евро

Три отлични комбита с автоматик на цена до 20 00 евро

дава под наем, Двустаен апартамент, 70 m2 София, Гео Милев, 716.11 EUR

дава под наем, Двустаен апартамент, 70 m2 София, Гео Милев, 716.11 EUR  продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR

продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR  продава, Къща, 160 m2 Хасково област, с.Гарваново, 55000 EUR

продава, Къща, 160 m2 Хасково област, с.Гарваново, 55000 EUR  дава под наем, Едностаен апартамент, 33 m2 София, Студентски Град, 332.48 EUR

дава под наем, Едностаен апартамент, 33 m2 София, Студентски Град, 332.48 EUR