Матю Чембърлейн току-що беше ръководил един от най-дивите дни в историята на пазарите на метали, когато седна да напише късна нощна бележка до финансовия регулатор на Обединеното кралство. Главният изпълнителен директор на Лондонската метална борса (LME) обаче беше оптимист.

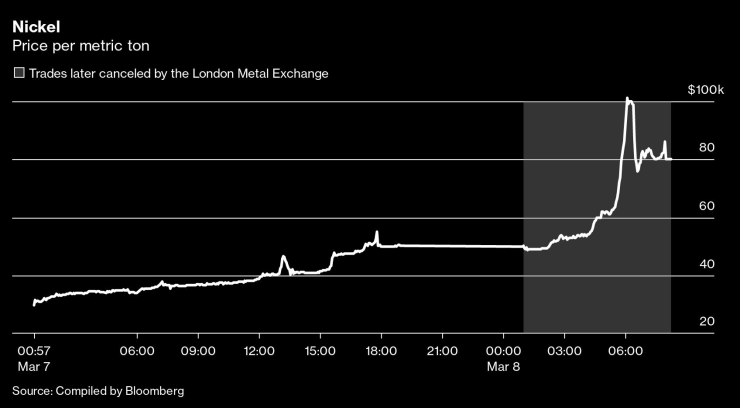

Беше вечерта на 7 март миналата година и цените на никела бяха скочили с цели 90% до безпрецедентните 55 000 долара за тон, причинявайки огромно напрежение на пазара. Голяма китайска банка беше пропуснала маржин кол за стотици милиони долари. Органът за финансово поведение на Великобритания (FCA) беше започнал да изисква актуализации.

Сега, след дълъг ден на срещи, обаждания и имейли, Чембърлейн обобщи позицията на LME: скоковете на цените бяха обясними поради безпокойството около нахлуването на Русия в Украйна и пазарът все още функционираше. Борсата не виждаше необходимост от намеса.

„Ще видим къде сме 08:00-09:00 утре“, написа Чембърлейн. „Ако цената на никела е паднала за една нощ, ще бъдем в много по-добра позиция.“ В 21:36 той изпрати бележката.

Докато се събуди в 5:30 сутринта, пазарът беше изпаднал в хаос.

Общите очертания на случилото се на пазара на никел през миналата година вече са добре известни. Цените наистина започнаха да се покачват поради притеснения относно доставките от Русия, но към момента на бележката на Чембърлейн пазарът на никел беше в хватката на силно свиване, съсредоточено около къса позиция, изградена от Сиан Гуанда от Tsingshan Holding Group Co., най-големият производител на никел и неръждаема стомана в света. Няколко часа след като Чембърлейн се събуди, LME обяви, че отменя всички сделки с никел, извършени на 8 март.

Матю Чембърлейн. Снимка: Bloomberg

Сега документите, публикувани заради съдебно заседание тази седмица, разказват в подробности съдбоносните решения на LME в началото на март и как тя изпадна в безпрецедентна криза в съвременната история на финансите.

649 страници документи и показания на свидетели разкриват, че LME до голяма степен е била в неведение за ролята на Tsingshan като основен двигател на скока на цените, докато не решава да отмени сделки с никел за милиарди долари; че висшите ръководители на борсата са проспали случващото се, докато пазарът излиза извън контрол; и че Чембърлейн е взел ключовото решение, че пазарът е в безпорядък, за около 20 минути, след като се е събудил на 8 март – без да знае до много по-късно, че персоналът на LME е позволил на цените да се движат по-бързо, като е деактивирал собствения автоматичен контрол на волатилността на борсата.

Спирала на смъртта

LME призна, че може да си вземе поуки от събитията от миналата година, но настоява, че е действала в най-добрия интерес на пазара, за да избегне „спирала на смъртта“, която заплашваше да фалира дузина банки и брокери и представляваше риск за по-широката финансова система.

Нейната работа по случая беше критикувана от всички - от Международния валутен фонд до Кен Грифин от Citadel Securities. А кризата застраши съществуването на самата 146-годишна LME. По думите на нейния главен директор по риска, ситуацията носи „значителен риск от колапс на пазара, оставяйки LME неспособна да функционира като място за световните пазари на цветни метали“.

Резултатът от съдебната битка, която се разигра тази седмица във Върховния съд на Лондон, може да бъде по подобен начин екзистенциален за LME. Хедж фондът Elliott Investment Management и търговската фирма Jane Street търсят 472 милиона долара обезщетение в съдебно преразглеждане, но сделките за 12 милиарда долара, които LME отмени на 8 март, са повече от 100 пъти годишната печалба. Дори ако LME надделее, тя е изправена пред тежка борба за възстановяване на репутацията си сред инвеститорите и текущо разследване от FCA.

Големи залози

Шест месеца преди кризата, през септември 2021 г., търговците в Elliott бяха започнали да залагат, че цените на никела ще се покачат. Хедж фондът, управляван от милиардера Пол Сингър и най-известен като активист акционер и свиреп съдебен биткаджия, е важен играч на стоковите пазари с вкус към големите залози.

Приблизително по същото време, в офисите на Tsingshan в Шанхай, Сиан стига до противоположното мнение. Подобно на Elliott, Сиан, който е известен като „Голямата клечка“ в китайските стокови среди, също има история на големи залагания. Той беше изградил Tsingshan от скромно начало в световен метален гигант и сега се приготвяше за нов удар: с планове за значително увеличаване на производството той смяташе, че цените могат само да паднат. Той започна да изгражда голяма къса позиция за никел.

До февруари 2022 г. стана ясно, че виждането на Elliott за пазара преобладава. Запасите бяха ниски, търсенето на никел в батериите за електрически автомобили процъфтяваше и търговците се притесняваха, че доставките от Русия могат да бъдат прекратени.

Пазарът започна да търгува в самоподсилващ се цикъл, известен като „късо свиване“. По-високите цени принудиха Сиан да отпусне повече марж, което го накара да намали позицията си чрез обратно изкупуване на договори – и така тласкайки цените нагоре още повече.

И все пак LME остана до голяма степен ненаясно с ролята на Tsingshan за повишаване на цените, докато се развиваха хаотичните събития.

Висшето ръководство на LME за първи път разбра за късата позиция на Tsingshan, когато Bloomberg писа за това на 14 февруари, според показанията на свидетелите. Въпреки това, въпреки че Чембърлейн призна, че позицията е голяма, той не я видял като „особена причина за безпокойство“ и следователно не поискал допълнителна информация.

Маржин кол

LME имаше достъп само до данни за позицията на Tsingshan на борсата, а не до частта от нейната позиция, която беше държана двустранно или извън борсата. Оттогава Bloomberg съобщи, че общата позиция на Tsingshan е пет пъти по-голяма от частта на борсата, която LME може да види.

Сутринта на 7 март цените на никела скочиха до 36 000 долара за тон и напрежението на пазара ставаше очевидно. Четирима брокери на LME закъсняха с плащането на искания за маржин тази сутрин.

Един от тях, подразделение на China Construction Bank Corp., не успя да плати маржин кол за стотици милиони долари за целия ден. Компанията каза на LME, че причината е, че клиенти, включително Tsingshan, не са платили искания за маржин към нея.

Неизпълненията не са ежедневие на LME или която и да е друга борса. Клиринговата къща на LME никога не е поставяла член в неизпълнение, откакто е започнала дейност през 2014 г. Това, че CCBI, както е известно звеното, не е в състояние да плати своя маржин кол, бе знак за изключителния стрес на пазара.

Тъй като цените скачаха, LME започна да провежда дискусии дали и как трябва да реагира. Ключовият въпрос по това време и повдиган многократно по време на съдебното дело тази седмица е дали пазарът е станал „безпорядъчен“.

Ръководителите на LME обсъдиха спирането на пазара по време на разговор сутринта на 7 март. Към 13:30 ч., когато цените се покачиха с 60% за деня, Джеймс Креси, главен оперативен директор на LME, казва в имейл, че има „въпрос на колко подреден е пазарът и дали спираме.“

Въпреки това никелът продължи да се търгува.

Но като признаване на напрежението, разпространяващо се на пазара, клиринговата къща на LME реши да спре да прави искания за маржин до следващата сутрин - давайки на членовете повече време да намерят пари, но също така потенциално излагайки LME Clear на по-голям риск, ако цените се повишат още повече.

Когато „Специалният комитет“ на LME се събира в 16:00 часа, той реши, че пазарът трябва да остане отворен. Движението на цената на никела може да се обясни с геополитически и макроикономически фактори, заключи организацията, като реши да не налага никакви ограничения на пазара.

Около половин час по-късно Чембърлейн получи пазарен коментар от брокер на LME, който гласеше: „Колко внимателно трябва да наблюдавате пазара, за да забележите, че нещо не е съвсем правилно !!!!!!!“

В леглото

И когато ключовите лица, вземащи решения в LME, си легнаха, искането за маржин на CCBI остана неплатено. По това време ръководителите на борсата стават все по-загрижени.

В 20:47ч. Ейдриън Фарнам, главен изпълнителен директор на LME Clear, изпрати съобщение в WhatsApp до Николас Агузин, главен изпълнителен директор на компанията майка на LME Hong Kong Exchanges & Clearing Ltd. Той помоли Агузин да се опита да говори с China Construction Bank, „защото очевидно не можем наистина да позволим" на нейния отдел CCBI да не плаща отново.

Въпреки това Фарнам, подобно на Чембърлейн, остава оптимист. „Легнах си, очаквайки, че цената на никела ще падне отново“, каза той в изявление като свидетел.

Elliott, от друга страна, се подготвяше за скок на цените. Търговците на хедж фонда изпратиха поредица от поръчки до своя брокер Goldman Sachs Group Inc., опитвайки се да продадат никел, ако цената се покачи до определени предварително определени нива.

Пазарът на никел отвори както обикновено в 1 ч. сутринта. Докато Фарнам и Чембърлейн спяха, пазарът беше спокоен за няколко часа, но след това възобнови възхода си, тъй като паникьосаните банки се опитаха да намалят експозицията си към Tsingshan, като покриха част от късата позиция.

Jane Street твърди, че самият факт, че ключовите лица, вземащи решения на LME, са били заспали, е нарушение на регулаторните задължения на борсата, тъй като това означава, че „никой не е наблюдавал транзакциите, за да прецени дали има нередовни търговски условия“. LME оспорва, че това е в нарушение на правилата.

Надзорът в този момент идва от екипа за търговски операции на борсата. Те отговаряха за управлението на ценовите граници на LME, форма на спирачка, предназначена да ограничи екстремните ценови движения, като например в случай на погрешни сделки по невнимание.

Но в ранните часове на 8 март оперативният екип получи многобройни оплаквания от пазарни участници, че ценовите диапазони им пречат да резервират сделки. В 4:49 сутринта те ги спряха напълно.

Шеметно изкачване

Скоро след това цените на никела започнаха най-шеметната част от своя възход. Когато Чембърлейн се събуди, в 5:30 сутринта, цената вече беше 60 000 долара за тон. В следващите 38 минути тя се покачи с още $40 000.

„Изоставянето на ценови диапазони причини или поне съществено допринесе за скоростта и мащаба на увеличението на цените“, каза Jane Street в съдебната си документация. „Без въведени ценови диапазони, LME изобщо не можеше да контролира нестабилността на цените.“

Чембърлейн прекара двадесет минути в търсене в телефона си за реално обяснение за движението на цената – преглеждайки Bloomberg, Financial Times и Google – преди да заключи, че пазарът е хаотичен. „Никога не съм бил свидетел на такива екстремни движения на цените на никела (или който и да е друг метал, търгуван на борсата) преди“, спомня си той.

Чембърлейн не знаеше, че неговият оперативен екип е спрял ценовите диапазони, докато взимаше решението си да спре пазара на никел. В свидетелските си показания той каза, че информацията не би повлияла на решението, тъй като цената така или иначе щеше да се повиши, дори ако ограниченията за търговия все още бяха в сила.

„Ние сме в сериозни затруднения“

По това време борсата все още няма яснота за мащаба или важността на позицията на Tsingshan - истинската причина зад безумното рали.

Гей Хюи Еванс, председателят на LME, беше поискал актуална информация за позицията на Tsingshan предишната вечер, но когато тази сутрин FCA попита какво движи цената на никела, служител на LME дори не спомена възможността за кратка позиция.

„Това, както бихте очаквали, е свързано с продължаващата ситуация в Украйна“, пише той.

Чембърлейн каза, че „не е знаел, че Tsingshan е в затруднение“ до по-късно същия ден.

Същата сутрин CCBI, след като бе потърсила подкрепа от своята компания-майка, плати своя маржин кол от предишния ден.

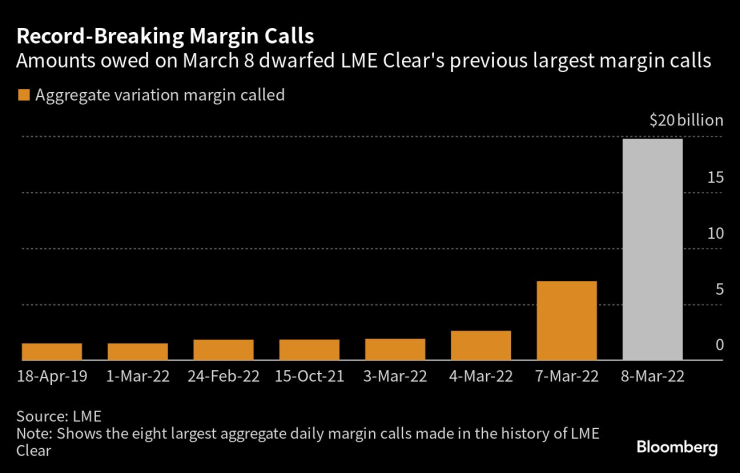

Но сега имаше нов проблем. Брокерите на LME обикновено трябва да платят първия си маржин кол за деня до 9 сутринта, въз основа на цените, преобладаващи около 7 сутринта. Ако това се беше случило на 8 март, LME трябваше да поиска 19,75 милиарда долара от 28 банки и брокери – безпрецедентна сума, която надхвърля повече от 10 пъти предишния дневен рекорд преди март 2022 г.

Ръководителите на LME бяха бомбардирани с обаждания и имейли от паникьосани брокери. „Няма да можем да отговорим на исканията за маржин в рамките на деня“, пише един, предупреждавайки за предстоящия фалит на тяхната компания. „Ние сме в сериозни затруднения и ще предприемем действия за спиране на бизнеса.“

Друг поиска разговор с „някой старши“ в LME, за да предаде „болката“ на компанията си.

Един член, който беше сред приблизително 10-те брокера, чрез които Tsingshan държеше късата си позиция, писа на Чембърлейн, казвайки: „Не трябваше да отваряте в Азия – сега трябва да отмените сделките и да се върнете към затварянето в Лондон.“

Спиране на пазара

В 7:30 сутринта Чембърлейн проведе конферентен разговор за висшето ръководство на LME и LME Clear, както и няколко ръководители от компанията майка HKEX. Те се съгласиха да спрат пазара възможно най-скоро. Не са запазени протоколи от срещата.

До момента Elliott бе продал 9660 тона никел на високите цени от 8 март чрез трима брокери. По-голямата част от това беше продадена в една сделка чрез JPMorgan Chase & Co. - в сделка, която беше потвърдена в 8:14 сутринта.

Продавайки на средна цена от малко над 75 000 долара за тон, Elliott можеше да реализира печалба от около 50 000 долара за тон от бичия си залог.

„Уау“, каза контактът на Elliott в JPMorgan в съобщение. „Направихме това в правилния момент.“

Но истинската бомба тепърва предстоеше. В 9 часа сутринта LME проведе 52-минутен разговор, за да обсъди какво да прави по-нататък. Борсата обмисли и отхвърли няколко варианта, включително разрешаване на сделките от 8 март да останат в сила, да им позволи да останат в сила, но да променят цената си и да им позволи да останат в сила, но да платят маржин въз основа на цените от предишния ден. Накрая Чембърлейн взе решение да отмени цялата търговска сесия.

На 9 март, докато валят взаимни обвинения и пазарът на никел все още е затворен, Чембърлейн най-накрая проведе първия си разговор с Tsingshan.

Същия ден адвокатите на Elliott написаха първото си писмо до LME.

Още по темата

- 1 Ситуацията в Испания и Португалия се нормализира след парализиращото спиране на тока

- 2 САЩ призовават Източна Европа да се оттегли от целите на ЕС за енергиен преход

- 3 Златото е убежище срещу геополитическия риск

- 4 Неизяснена авария спря тока в цяла Португалия и част от Испания

- 5 Америка, която никой не иска да посещава, вече няма да е центърът на света

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Здравният министър поиска три задължителни имунизации

Здравният министър поиска три задължителни имунизации  Гуцанов се обяви срещу увеличаването на пенсионната възраст

Гуцанов се обяви срещу увеличаването на пенсионната възраст  Радев: Само икономически силен и социално стабилен ЕС може да гарантира сигурността си

Радев: Само икономически силен и социално стабилен ЕС може да гарантира сигурността си  Хванаха за ден 17 шофьори с алкохол или наркотици

Хванаха за ден 17 шофьори с алкохол или наркотици

Кои са най-красивите зодии?

Кои са най-красивите зодии?  Тръмп, Зеленски и молитва за почтен мир в Украйна

Тръмп, Зеленски и молитва за почтен мир в Украйна  Изтеглихме 4 млрд. евро нов дълг от външните пазари

Изтеглихме 4 млрд. евро нов дълг от външните пазари  Стрелба в шведския град Упсала, трима са загинали

Стрелба в шведския град Упсала, трима са загинали

Алвеша се върна в ЦСКА 1948 II с победа

Алвеша се върна в ЦСКА 1948 II с победа  Барса ще се опита да реши полуфинала с куцащия Интер

Барса ще се опита да реши полуфинала с куцащия Интер  Салах и още шестима големи, които станаха шампиони, но не получиха медали

Салах и още шестима големи, които станаха шампиони, но не получиха медали  ЦСКА ще има козирка, а не като Левски

ЦСКА ще има козирка, а не като Левски

Renault извади три нови вана

Renault извади три нови вана  Mazda MX-5 идва в две специални серии

Mazda MX-5 идва в две специални серии  Този електромобил с врати тип "крило на чайка" развива 1631 к.с.

Този електромобил с врати тип "крило на чайка" развива 1631 к.с.  Skoda се завръща към корените си – направи мотоциклет

Skoda се завръща към корените си – направи мотоциклет

продава, Двустаен апартамент, 54 m2 София, Орландовци, 119900 EUR

продава, Двустаен апартамент, 54 m2 София, Орландовци, 119900 EUR  продава, Тристаен апартамент, 89 m2 София, Център, Ул. Иван Денкоглу, 419000 EUR

продава, Тристаен апартамент, 89 m2 София, Център, Ул. Иван Денкоглу, 419000 EUR  продава, Двустаен апартамент, 69 m2 София, Дървеница, 165000 EUR

продава, Двустаен апартамент, 69 m2 София, Дървеница, 165000 EUR  дава под наем, Офис, 19 m2 София, Център, ул. Бенковски, 230.18 EUR

дава под наем, Офис, 19 m2 София, Център, ул. Бенковски, 230.18 EUR  дава под наем, Едностаен апартамент, 42 m2 София, Витоша, 368.29 EUR

дава под наем, Едностаен апартамент, 42 m2 София, Витоша, 368.29 EUR