Трънливият път на централните банки по света към по-високи лихви

Централните банки трябва да балансират между твърде дълго изчакване и прекалено ранни действия

Обновен: 21:43 | 5 ноември 2021

Глобалните централни банкери се насочват към по-затегната парична политика, но все пак показват, че начинът, по който ще го постигнат и периодът на действие ще се различават от очакванията на инвеститорите, пише Рич Милър в свой материал за Bloomberg.

Само тази седмица Федералният резерв потвърди, че ще започне да забавя програмата си за закупуване на активи, но гуверньорът на банката Джером Пауъл каза, че няма да обмисля повишаване на лихвените проценти, докато пазарът на труда не укрепне.

Резервната банка на Австралия се отказа от ангажимента си да фиксира доходността на краткосрочните облигации и даде сигнал, че няма планове да повишава лихвения си процент в скоро време.

Английската централна банка пренебрегна пазарните очаквания, като не повиши лихвите, но същевременно продължава да поддържа мнението, че те трябва да се покачат през „идните месеци“.

От банките с по-настъпателна политика Полша и Чехия затегнаха лихвите, а Норвегия посочи, че ще направи това отново през декември.

Със засилването на инфлацията и забавянето на растежа повечето политици в развитите икономики са изправени пред необходимостта да поддържат деликатен баланс, при йто рисковете между твърде бързите или твърде бавните действия са почти равни. Това обаче увеличава шансовете за грешка в политиката или неприятна изненада за пазарите.

Тази седмица облигациите в целия свят се повишиха, тъй като залозите за повишаване на лихвите, които предизвикаха бясна разпродажба през октомври, се сринаха. В четвъртък, доходността по 10-годишните облигации в САЩ спадна с 8 базисни пункта до 1,53%, като това е най-големият спад от август. В същото време тази по 3-годишните дългови книжа в Австралия отбеляза най-големия спад от десетилетие и донякъде изтри част от покачването от миналата седмица, което беше най-рязкото от 2001 г.

Резултатът е, че длъжностните лица вероятно ще действат внимателно и с различна скорост, въпреки че инвеститорите настояват за по-бързо прекратяване на лесните пари. Те залагат, че Английската централна банка ще увеличи лихвите през февруари, Федералният резерв - през юни и дори че Европейската централна банка ще промени своята разхлабена позиция по някое време през 2022 г.

„Навлизаме може би в най-интересната фаза за глобалната парична политика за последните 40 години“, казва Крис Марш, старши съветник в Exante Data LLC.

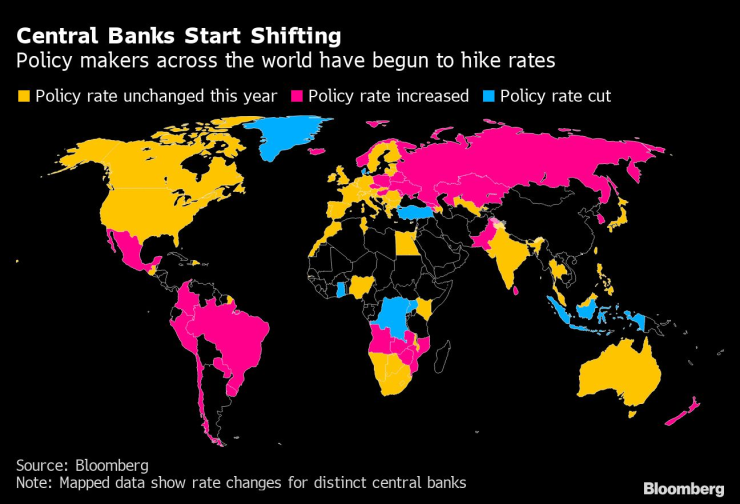

Въпреки че тези, които станаха свидетели на финансовата криза от 2008 г. и последиците от пандемията от миналата година, може да не са съгласни с това мнение, икономистите на JPMorgan Chase & Co. изчисляват, че до края на годината около половината от 31-те централни банки, които проследяват, ще вдигнат своите основни лихви спрямо дъната от миналата година.

Двигателят на повечето от тези промени е инфлацията, която се оказва по-широкообхватна и по-упорита, отколкото се очакваше преди. Натрупаното търсене след ограниченията, разкъсаните вериги за доставки, затегнатите условия на пазарите на труда и нарастващите цени на суровините изтласкаха цените по-високи и вероятно за по-дълго, отколкото икономистите прогнозираха.

Дали тези сили ще отслабнат, както повечето централни банкери все още очакват, в крайна сметка ще бъде определящо и за бъдещите политики.

Всеки централен банкер ще се стреми да избегне известните грешки на ЕЦБ от 2008 и 2011 г., когато лихвените ставки бяха повишени само за да се изпари заплахата от инфлация и растежът да бъде ограничен.

Някои, включително Фед, ще искат да изпробват нови стратегии и да позволят на инфлацията да се ускори повече, отколкото в миналото, за да затвърдят възстановяването на растежа и наемането на служители.

В сряда, Пауъл, който не е сигурен, че ще има работа през февруари, каза, че „инфлацията, която виждаме, наистина не се дължи на затегнатия пазар на труда“.

Обратният риск е, ако централните банки чакат твърде дълго и инфлацията не отслабне, очакванията за нея сред компаниите и потребителите могат да се затвърдят и така да създадат ценова спирала, която е по-трудна за овладяване и която заплашва да разтърси пазарите.

Някои нововъзникващи пазари, включително Бразилия и Русия, вече агресивно затягат политиката си заради непрестанно нарастващите цени. Норвегия, Южна Корея и Нова Зеландия също започнаха леко да увеличават лихвите.

Залозите на икономистите са, че повечето централни банкери ще действат с повишено внимание. JPMorgan Chase прогнозира, че в края на следващата година лихвените проценти в световен мащаб ще бъдат с около 0,75 процентни пункта под средните им нива за 2019 г.

„Централните банки се разделят по отношение на инфлационните рискове“, каза Мансур Мохи-удин, главен икономист в Bank of Singapore Ltd. „Затова смятаме, че пазарите на облигации вече са включили в оценките си повишение през 2022 г.“.

В Nomura Holdings Inc. икономистите, водени от Роб Субараман, също казват, че повишенията ще бъдат по-ограничени, отколкото в предишни цикли, тъй като пандемията е оставила белези, които ще възпрепятстват темпа на растеж на икономиките, преди да предизвикат инфлация.

Те прогнозират, че средният глобален растеж ще бъде около 2,5% през следващото десетилетие, което е спад от предходния темп от 2,8% в годините след финансовата криза и 3,4% преди 2008 г.

„Няма да е необходимо централните банки да повишават агресивно лихвите, за да затегнат финансовите условия, за да държат инфлацията под контрол или да облекчат натиска в икономиката“, казват икономистите от Nomura в доклад. „Така наречената крайна лихва вероятно ще бъде по-ниска, отколкото в предишните цикли.

Дори когато някои банки затягат политиката, икономистите от Berenberg Bank прогнозират „несинхронизирано нормализиране на паричната политика“, като се има предвид, че централните банки са склонни да увеличават лихвите със собствено темпо, въпреки че действат едновременно, в случай на сътресения като Covid-19.

Президентът на ЕЦБ Кристин Лагард вече се опитва да охлади ентусиазма на пазарите за повишаване на лихвите през 2022 г., като тази седмица каза, че условията за тях „едва ли ще бъдат изпълнени през следващата година“.

Това повтори и гуверньорът на Резервната банка на Австралия Филип Лоу, който каза, че се бори с разбирането, че лихвите ще трябва да бъдат повишени през следващата година.

Новото правителство и централна банка на Япония тази седмица потвърдиха, че ще продължат да си сътрудничат за постигане на инфлация от 2% - стратегия, която ще смекчи пазарните спекулации за ранно прекратяване на стимулите в страната.

Дори управителят на Английската централна банка Андрю Бейли каза за Bloomberg, че ценообразуването на лихвите в момента е „малко пресилено“.

Все пак настроенията могат да се променят бързо. Фед понижи лихвите по-рано, отколкото анализаторите очакваха в началото на годината. Още в края на септември Бейли каза, че икономиката на Обединеното кралство е изправена пред „труден период“.

„Ще бъде много предизвикателство за Английската централна банка, както и за други големи централни банки, да разработят плавен преход от извънредните парични политики, които наблюдаваме през периода на пандемията“, каза Катрин Нейс, главен европейски икономист в PGIM.