Нараства броят на мениджърите на пари в зелените финанси, които се насочват към пазари, които обикновено не са свързани с устойчивост, пише Bloomberg.

Ръководителите на фондове в северната част на Европа, където инвестициите, благоприятстващи климата, насочват кръгозора си много по-далеч, за да намерят евтини активи, които според тях в крайна сметка ще отговарят на техните екологични, социални и управленски цели.

Звеното, управляващо активи на стойност 450 млрд. долара, на Nordea Bank е сред тези, които изпробват стратегията, и сравнително скоро беше стартиран фонд, насочен към ESG активи в развиващите се пазари.

„Смятаме, че това е убедителна идея“, посочи Теде Руест, ръководител на развиващите се дългови пазари в подразделението за управление на инвестициите на Nordea в Копенхаген. Той очаква стратегията да осигури „малко по-добра дохдност без твърде много риск“. Руест също така се надява, че така „ще се направи промяна, където вероятно има по-голямо значение“.

Global Green Bond Fund на Nordea ще инвестира поне 70% в зелени облигации, а останалата част ще бъде в конвенционални дългови книжа, емитирани от устойчив бизнес, както и социален и така наречения дълг, свързан с устойчивостта. От общия фонд в момента около една пета се разпределя за развиващите се пазари.

‘Всички глупости’

Паричните мениджъри, които вече са прекарали време в търсене на устойчиви инвестиции в развиващите се пазари, са на мнение, че ESG определено се утвърждава, но от скалисто начало.

„В миналото голяма част от компаниите дори не знаеха какво означава абревиатурата ESG“, според Бъртън Флин и Иван Нечунаев,фонд мениджъри в Terra Nova Capital, който съветва фонда Evli Emerging Frontier. „Когато обяснявахме какво ознава, мнозина ни отблъскваха, казвайки, че всичко това са глупости, а някои дори ни се присмиваха“, споделят те.

Двамата си спомнят за среща от 2019 г., на която главен финансов директор „се втренчил в тях с празен поглед, когато я попитали каква е тяхната ESG политика“. След като обяснихме какво означава, „тя избухна в смях“. Ръководителят на фондова борса на друг граничен пазар ни „попита саркастично„ наистина ли вярвате във вятърната енергия?“

Но нещата вече са се промениха и сега е „доста рядко“ да се натъкнете на фирми, които не са наясно с изискванията на ESG инвеститорите, допълват Флин и Нечунаев.

Зелен PR

Руест от Nordea коментира, че сега голямото притеснение е, че някои фирми не са толкова "чисти", колкото твърдят.

„Моят кошмар е, че бъдем изложени на зелен PR -това е един от най-големите страхове, които имам“, споделя Руест. Той добавя, че инвеститорите в инструменти с фиксиран доход са склонни да се ползват с по-голяма защита от останалите, но мениджърите на активи все още трябва да изготвят свой собствен лакмусов тест, за да избегнат ESG фалшификати.

„Това, което винаги търсим, е да имаме доверие в емитента - искаме да видим надеждни планове в неговия преход“, каза Руест.

Но има хипотеза, според която компаниите в развиващите се пазари всъщност са по-малко склонни да бъдат виновни за зелен PR , отколкото техните колеги от развитите пазари. Това е така, защото те са подложени на по-малък натиск да разкриват ESG показателите си и не са свикнали да се рекламират, че са по-добродетелни, отколкото са всъщност, коментира Карин Хирн, основател и главен директор по устойчивост в East Capital в Стокхолм.

ESG надминава очакванията. Графика: Bloomberg

Граничните пазари са склонни да предоставят „невероятни“ възможности за активни инвеститори, фокусирани върху ESG, каза Хирн. Тя е разработила система за оценяване, която измерва очаквания преход на компанията към по-устойчив бизнес модел, който да ръководи инвестиционни решения.

Вместо да работи с утвърдени имена, тя споделя, че предпочита компании, които се подобряват по отношение на ESG.

Матиас Мартинсон, главен инвестиционен директор в Tundra Fonder, посочва, че „ако наистина искате да направите задълбочен анализ на ESG на тези пазари, трябва да отделите време и да го правите за всяка отделна компания. Основното предизвикателство днес все още е прозрачността на тези пазари", посочва Мартинсон.

Флин и Нечунаев допълват, че ESG инвеститорите са изправени пред все по-пренаселени пазари, на които устойчивите активи се разпродават светкавично.

„Разбира се, че харесваме най-добрите ESG компании“, коментират те, но посочват, че също така предпочитат да инвестират в компании с възможности за подобрение.

„Инвестирането само в компании, които имат високи ESG стандарти, не решава проблемите“, коментират Флин и Нечунаев, тъй като компаниите със „звездна ESG репутация“ са склонни да струват скъпо, което може да увеличи риска от балонизиране на сектора.

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

След масирания ракетен удар в Украйна САЩ премахва условията пред използването на ATACMS*

След масирания ракетен удар в Украйна САЩ премахва условията пред използването на ATACMS*  Кадър на деня за 17 ноември

Кадър на деня за 17 ноември  Кралските компании и IPO-тата тласнаха фондовия пазар в Абу Даби до 1 трлн. долара

Кралските компании и IPO-тата тласнаха фондовия пазар в Абу Даби до 1 трлн. долара  Шолц защити телефонния си разговор с Путин преди предсрочните избори

Шолц защити телефонния си разговор с Путин преди предсрочните избори

Защо жените в Русия предпочитат автомобилите Lаdа

Защо жените в Русия предпочитат автомобилите Lаdа  Александър Везенков и "Олимпиакос" размазаха ПАОК

Александър Везенков и "Олимпиакос" размазаха ПАОК  Ниска избирателна активност провали референдума за паметника на Бузлуджа

Ниска избирателна активност провали референдума за паметника на Бузлуджа  Словения и Австрия завършиха наравно във Виена

Словения и Австрия завършиха наравно във Виена

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Къща, 178 m2 София, Мърчаево (с.), 215000 EUR

продава, Къща, 178 m2 София, Мърчаево (с.), 215000 EUR  продава, Тристаен апартамент, 105 m2 София, Гео Милев, 285000 EUR

продава, Тристаен апартамент, 105 m2 София, Гео Милев, 285000 EUR  продава, Тристаен апартамент, 68 m2 Перник, Изток, 65190 EUR

продава, Тристаен апартамент, 68 m2 Перник, Изток, 65190 EUR

Как да сте стилни с малък бюджет

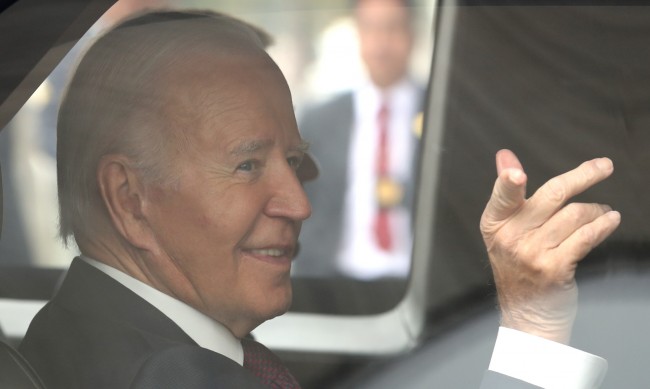

Как да сте стилни с малък бюджет  Байдън пристига на историческо посещение в Амазония

Байдън пристига на историческо посещение в Амазония  Малък самолет се разби в Словения

Малък самолет се разби в Словения  Токът в цяла Украйна ще бъде спиран периодично

Токът в цяла Украйна ще бъде спиран периодично

Lanca Thema - една легенда на 40

Lanca Thema - една легенда на 40  Как ли би изглеждала Dacia Logan с 4x4

Как ли би изглеждала Dacia Logan с 4x4  600 нови камери за скорост ще заработят догодина

600 нови камери за скорост ще заработят догодина  Топ 10 на най-надеждните автомобили в историята

Топ 10 на най-надеждните автомобили в историята