Предстои един от най-сложните периоди в историята на заемите на САЩ

Скот Бесент, новоизбраният от Тръмп финансов министър, ще се сблъска с планина от притеснения на стойност 6,7 трилиона долара

Обновен: 14:42 | 27 ноември 2024

Тази година министърът на финансите Джанет Йелън беше подложена на обстрел от икономисти като Нуриел „Д-р Дуум“ Рубини за това, че ускори емитирането на краткосрочни съкровищни бонове. Те по същество обвиниха Йелън, че е предприела тази стратегия в умишлени усилия да намали дела на дългосрочните съкровищни бонове и облигации, като по този начин потисне разходите по заемите и изкуствено стимулира икономиката в годината на изборите. Моят колега Джонатан Левин подробно развенча тази конспиративна теория преди няколко месеца.

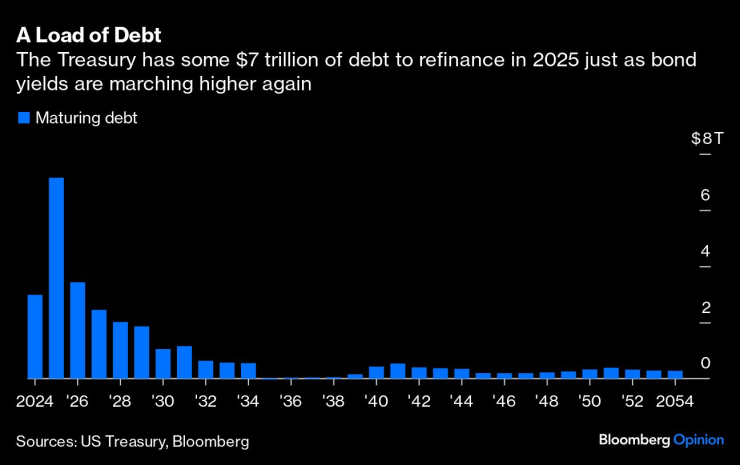

Въпреки това подходът за управление на дълга не остава без последствия - последствия, които със сигурност ще причинят на избрания от Доналд Тръмп за министър на финансите Скот Бесент много безсънни нощи. Макар че Йелън може и да не се е опитвала да манипулира пазарните лихви, решението за увеличаване на емитирането на много краткосрочен дълг означава, че през следващата година предстои да бъде изплатен необичайно голям обем заеми - 6,74 трилиона долара към момента на изготвяне на настоящия доклад. Това представлява около една четвърт от общия търгуем държавен дълг на САЩ в обращение, възлизащ на 28 трилиона щатски долара. „Мога да ви уверя на 100%, че няма такава стратегия“, заяви Йелън в интервю за Bloomberg News през юли в отговор на въпрос дали целта ѝ е била да облекчи финансовите условия. „Никога, ама никога не сме обсъждали подобно нещо.“

Голям дълг. Министерството на финансите трябва да рефинансира дълг за около 7 трилиона долара през 2025 г., точно когато доходността на облигациите отново се покачва

Независимо от намеренията, ходът имаше голям смисъл отдалеч. През 2023 г. темповете на инфлация се понижиха значително и продължиха бързия си спад през първата половина на 2024 г. Изглеждаше, че Федералният резерв скоро ще започне да намалява лихвените проценти доста агресивно, което ще доведе до по-ниски разходи за лихви, когато целият този дълг стане изискуем, спестявайки на данъкоплатците милиарди долари. (Като бивш председател на Фед Йелън има отлична представа за начина на мислене на централната банка и за паричната политика.) Освен това президентската надпревара се смяташе за предрешена, което оставяше достатъчно място за идеята, че Тръмп няма да спечели преизбирането си и възможността да въведе нови големи мита - план, който според повечето икономисти ще разпали отново инфлацията и ще увеличи разходите по заемите.

Днес тези предположения се оказаха зрелищно погрешни. Инфлацията се оказа по-устойчива от очакваното и перспективите за намаляване на лихвените проценти от страна на Фед бяха значително намалени. А Тръмп беше преизбран, което увеличава вероятността той да наложи мита на Китай и другите основни търговски партньори, което може би ще доведе до още по-високи темпове на инфлация. Пазарът на деривати показва, че перспективите за темповете на инфлация сред търговците на облигации са се повишили с около един процентен пункт през последните няколко месеца и достигат около най-високото си равнище от началото на 2023 г. насам.

Все още не е мъртъв. Перспективите за инфлацията сред трейдърите се повишиха заедно с шансовете на Тръмп да спечели преизбиране

Всичко това означава по-високи разходи за заеми за правителството, компаниите и домакинствата. Месечно проучване на около 50 икономисти, публикувано от Bloomberg News в петък, показа, че сега те очакват доходността на бенчмарковите 10-годишни съкровищни облигации да приключи първото тримесечие на 2025 г. на равнище от около 4,26%, в сравнение с 3,80%, които прогнозираха месец по-рано. Оценките им за доходността до края на следващата година също се повишиха в сравнение с проучването от октомври. Това не е маловажно. В писмо до инвеститорите в неговата Key Square Capital Management LLC през януари Бесент заяви, че „най-големият рисков фактор“, който би попречил на Тръмп да създаде „икономическа лолапалуза“, ако бъде преизбран, „би бил внезапно покачване на дългосрочните лихвени проценти“.

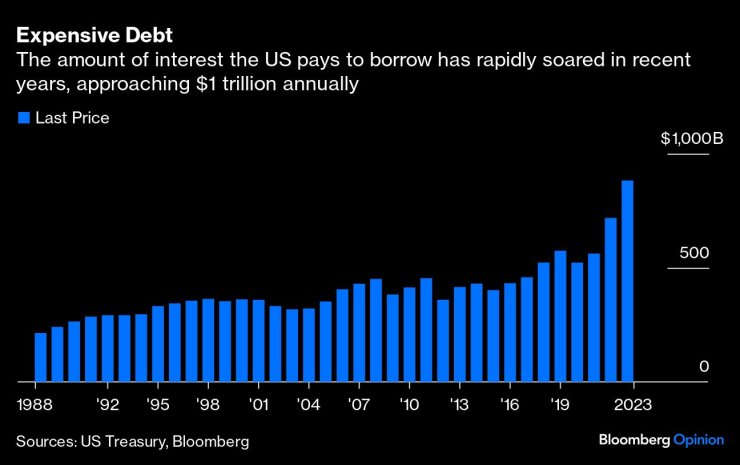

Администрацията на Байдън си навлече много критики за това, че е контролирала рязкото увеличаване на разходите за обслужване на американския дълг, което е основната причина федералният бюджетен дефицит да нарасне до 1,8 трилиона долара през фискалната година, приключила на 30 септември, или до огромните 7% от брутния вътрешен продукт. Нетните разходи за лихви на правителството са се увеличили повече от два пъти от 2020 г. насам - от 345 млрд. долара през фискалната 2024 г. до 882 млрд. долара. Малко вероятно е следващият министър на финансите да успее да обърне тази тенденция.

Бесент, който определи решението на Йелън да емитира по-голям дял бонове като „рискова стратегия“, която „е свързана със значителни разходи“, може да насочи Министерството на финансите към повече банкноти и облигации. Промяна в матуритетната структура на емитираните дългови книжа би имала отражение върху всички матуритети, пишат стратезите от BNY Mellon в изследователска бележка от 26 ноември, „и предполага, че търсенето на по-дългосрочен американски дълг ще трябва да се увеличи“. Те се опасяват от „масово отстъпление“ от държавните ценни книжа и от възможността за „стачка на купувача“.

Скъпият дълг. Размерът на лихвите, които САЩ плащат за заеми, бързо нарасна през последните години, доближавайки се до 1 трилион долара годишно

Управлението на дълга на САЩ, възлизащ на 36 трилиона долара (28 трилиона долара от които се търгуват), е особено сложно, тъй като съставът на инвеститорите, притежаващи държавни ценни книжа, се промени значително през последните години. Делът на пазара на ДЦК, притежаван от считаните за нечувствителни към цените купувачи - като Федералния резерв и чуждестранни централни банки и правителства - е спаднал до около 50%, което е най-ниското ниво от 1997 г. насам, според лихвените стратези в JPMorgan Chase & Co. Техният дял е бил около 75% през 2015 г. Това означава, че повече съкровищни облигации са в ръцете на инвеститори като хедж фондовете, които са по-склонни да продават в отговор на променящите се пазарни условия, което потенциално създава волатилност и води до запазване на доходността по-висока, отколкото в други случаи.

За да бъдем честни, управлението на националния дълг никога не е лесно. Въпреки че служителите на Министерството на финансите имат философски подход към това колко да заемат и с какъв матуритет, те искат да имат възможност да бъдат гъвкави. В речта си през юни Джош Фрост, помощник-секретар на Министерството на финансите по въпросите на финансовите пазари, обясни подробно, че министерството емитира дълг по „редовен и предвидим начин като част от стратегията ни да вземаме заеми на най-ниска цена във времето“. Фрост използва речта си, за да опровергае идеята, че Министерството на финансите е нарушило насоките, които го задължават да поддържа дела на емитираните съкровищни бонове в диапазона от 15% до 20% от всички дългови емисии. Този диапазон беше предложен от Консултативния комитет по заемите на Министерството на финансите (Treasury Borrowing Advisory Committee - TBAC)- група от дилъри и инвеститори, която от десетилетия съветва правителството относно стратегията за емитиране на ценни книжа. Фрост заяви, че Министерството на финансите смята този диапазон за полезно правило, но не и за твърд и категоричен мандат.

От 1980 г. насам, посочи Фрост, делът на менителниците е бил 36% и 10%, като само в 13% от случаите е бил в диапазона от 15% до 20%. Това се дължи на факта, че сметките са „амортисьор“ за колебанията и потоците в нуждите от заеми през всяко тримесечие, каза той тогава, според Bloomberg News. Той подчерта, че самият TBAC е казал миналата година, че „за известно време се чувства комфортно да използва съкровищни бонове в диапазона на дългосрочния им исторически дял от 22,4%“, преди да се върне към диапазона от 15% до 20%. Понастоящем боновете съставляват около 22% от общия търгуем държавен дълг според BNY Mellon.

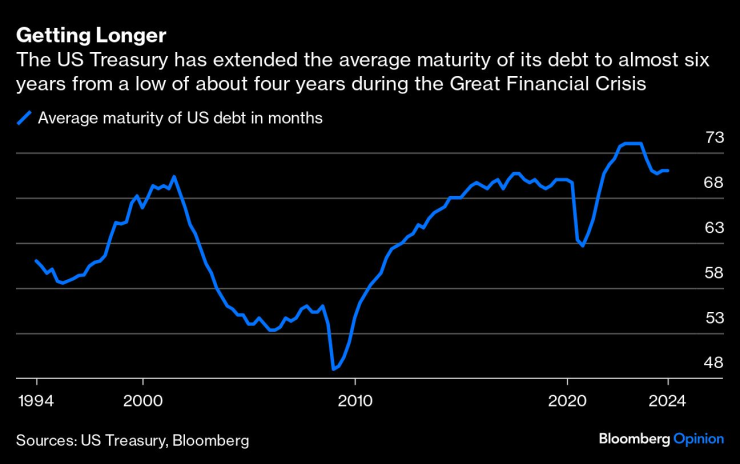

Все по-дълъг. Министерството на финансите на САЩ е удължило средния матуритет на своя дълг до почти шест години от най-ниското ниво от около четири години по време на Голямата финансова криза

Тръмп наричаше себе си „Кралят на дълга“, когато се хвалеше как бизнес империята му е оцеляла в многобройни трудни времена. Да се надяваме, че е прав и може да преведе следващия министър на финансите през това, което със сигурност ще бъде един от най-сложните периоди в историята на заемите на страната.