С натрупването на лоши икономически показатели през последните седмици болката в еврозоната става безмилостна. Политиката, финансите и посоката на лихвените проценти на Европейския съюз допълнително изострят слабостта на еврото, приближавайки общата валута към паритет с долара. Дори най-големият мениджър на активи в Европа, Amundi SA, предвижда, че изравняването на обменния курс може да се случи до края на годината. Европа може и да не е в екзистенциална криза, но със сигурност е изправена пред сериозно предизвикателство.

Еврото е засегнато от мощната икономика, капиталов пазар и долар на САЩ. За съжаление, изглежда, че е изгубило контрол над съдбата си, като всяка посока изглежда диктувана от това, което новоизбраният президент Доналд Тръмп може или не може да направи. За разлика от стагниращата икономика в Европа, прогнозата на Атлантическата резервна банка GDPNow показва ръст от 2.6% на брутния вътрешен продукт на САЩ за четвъртото тримесечие — позитивна основа за допълнително укрепване на долара.

По-ниски дъна и по-ниски върхове

Еврото достигна двегодишно дъно спрямо долара. Не е единственото, което страда пред „Краля долар“, но дори изостава спрямо британския паунд, въпреки че Великобритания също отчете лоши икономически данни в петък. Макар че общата валута още не е в "свободно падане," няма и ясен край на нейните проблеми. Всяко възстановяване на валутния пазар е по-вероятно да дойде от това, че доларът загуби инерция, отколкото от вътрешни фактори.

Политическата ситуация е хаотична, като Германия вече прилича на Франция. Двете най-големи европейски икономики съвпадат и в икономическия спад, като БВП на Германия за третото тримесечие е ревизиран до едва 0.1%. Композитният индекс на мениджърите по покупки за еврозоната за ноември падна до 48.1 от 50 през предходния месец, отбелязвайки свиване за четвърти път тази година; този път изглежда малко вероятно да се върне над линията на растежа. Индексът на производството в еврозоната отново спадна до 45.2, което ясно показва рецесия в сектора; под това мрачно представяне, френските и германските показатели паднаха до 43.2. Още по-тревожно е спадането на услугите до 49.2 от 51.6 през октомври — откъде ще дойде растежът?

Франция върви по тънък лед, заедно с Италия, относно това как Европейската комисия ще реши да се справи с колективното прекомерно харчене, което нарушава правилата за дефицита на ЕС. Френският премиер Мишел Барние среща трудности да прокара бюджета за 2025 година през Националното събрание, след като предложенията му за приходи бяха отхвърлени.

Барние може да заобиколи Парламента, но ако администрацията му впоследствие изгуби вот на доверие, тогава цялата политическа структура ще се срути. Брюксел може да реши, че няма друг избор, освен да го върне обратно на чертожната дъска. Фискалните правила са необходимост за запазването на целостта на еврозоната, дори ако е неудобно да се ограничава държавното харчене по време на икономически спад и намаляване на данъчните приходи.

Проблемите в германската индустрия са добре известни, но всяко бъдещо потенциално облекчаване на вътрешния дълг трябва да бъде съчетано с нов икономически пакт за еврозоната. Гъвкавостта в спазването на правилата е отличителен белег на ЕС през неговата противоречива история. Германският конституционен съд е основна пречка за амбициозните планове, представени през септември от бившия президент на Европейската централна банка Марио Драги. Надеждите за повторение на програмата за възстановяване от пандемията на стойност 800 милиарда евро, вероятно в комбинация със защита и мерки за нулеви въглеродни емисии, изглеждат малко вероятни. Въпреки това реалполитиката диктува Брюксел да се заеме с действие, преди да стане твърде късно.

Което ни води до ЕЦБ. Президентът на Европейската централна банка (ЕЦБ) Кристин Лагард в петък отправи призив към блока да се организира и завърши така наречения Съюз на капиталовите пазари, който все още не съществува. Но има и много по-сериозно послание от по-обединения Управителен съвет на ЕЦБ — паричната политика не може да понесе цялата тежест на икономическите предизвикателства; намаляването на лихвените проценти ще бъде неефективно без придружаващи фискални мерки.

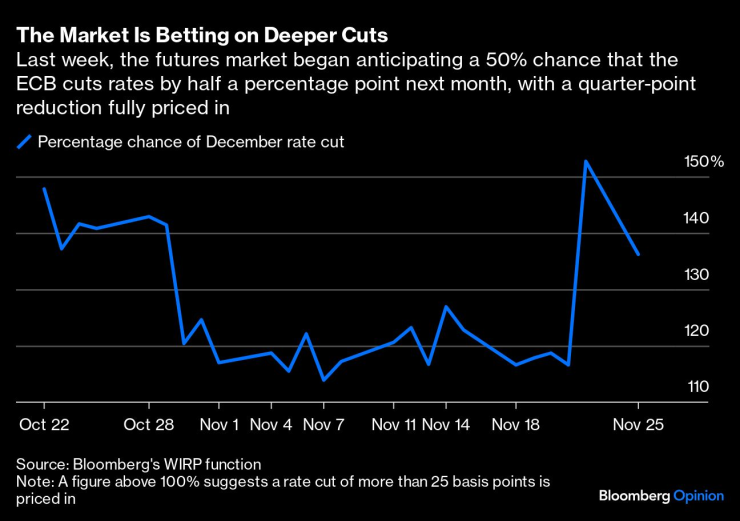

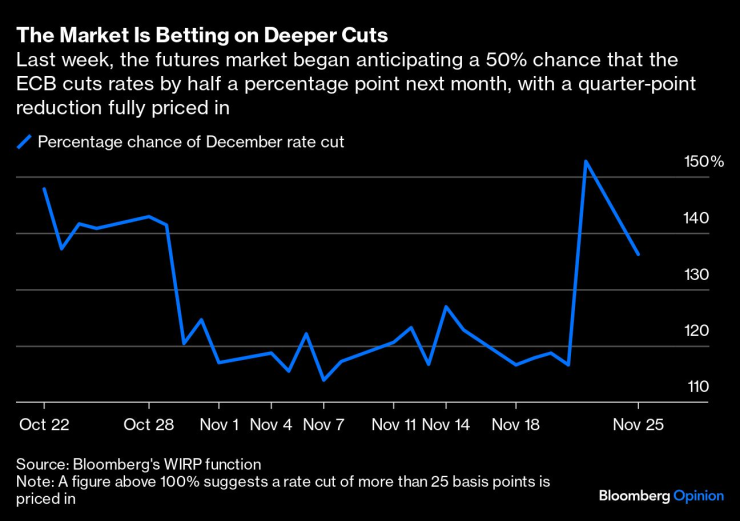

Пазарът залага на по-дълбоки намаления

Когато "гълъбите" започнат да се оплакват — както направиха няколко членове на ЕЦБ миналата седмица — фючърсният пазар реагира, като очаква по-агресивно намаляване на официалния депозитен процент. Вече се предвижда възможност за извънредно понижение от 50 базисни точки. На последната среща беше сигнализирано, че вероятно ще има намаление с четвърт пункт до 3% на събирането на 12 декември. Според Фредерик Дюкрозе, ръководител на макроикономическите изследвания в Pictet Wealth Management, това може да е било политическа грешка, която рискува да остави ЕЦБ назад в процеса на адаптиране.

Октомврийските данни за инфлацията в еврозоната, които ще бъдат публикувани на 29 ноември, вероятно ще покажат увеличение както на общите, така и на базовите показатели, отразявайки рязкото нарастване, наблюдавано в данните за потребителските цени във Великобритания. Това може да подтикне по-"ястребовите" членове на ЕЦБ да се противопоставят на ускоряване на темпа на облекчаване, за да се постигне така наречената "неутрална" лихва за балансиране на заетостта и цените. Настоящите очаквания я поставят близо до 2%, което съвпада удобно с инфлационната цел на ЕЦБ.

Разширяваща се разлика в лихвените проценти

Това обаче изтъква основната причина за слабостта на еврото и липсата на подкрепа за неговото възстановяване — възприеманата "неутрална" лихва на блока е значително по-ниска от тази в САЩ или Великобритания.

Фючърсните прогнози предполагат, че депозитната лихва на ЕЦБ може да падне до 1.75% до следващото лято. Това би представлявало частично връщане на 450 базисни точки, които бяха повишени от отрицателни 0.5% през юли 2022 г. до пика от 4% през септември 2023 г.

Урокът, който трябва да бъде извлечен от пандемията, е, че комбинацията от фискални и парични стимули може да бъде изключително ефективна. Тази комбинация стабилизира икономиката на еврозоната, но беше оставена твърде дълго и стимулира инфлацията. ЕЦБ може да бъде принудена да намали лихвените проценти с по-голяма решителност. Но ако еврото не трябва да продължи да пада рязко спрямо долара, Брюксел трябва да има резервен фискален план — и то скоро.

Валутните двойки често се движат според разликите в лихвените проценти, но очакванията за растеж са истинският двигател. По този показател спадът на еврото до и под паритета с долара изглежда все по-вероятен.

Още по темата

- 1 Двама търговци си поделиха над 1 млрд. долара дивидент от енергийната криза

- 2 България изчерпва конкурентното си предимство в ИТ сектора, но изход има

- 3 Пожарът в Лос Анджелис се разраства на североизток и застрашава Бел Еър, Брентууд

- 4 Биткойн не е нищо, но не е и нещо

- 5 Ралито на S&P 500 за 18 трилиона долара е заплашено от 5% доходности

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Тръмп ще се срещне с Путин скоро, след като се върне в Белия дом

Тръмп ще се срещне с Путин скоро, след като се върне в Белия дом  Заради пожарите отлагат за втори път номинациите за „Оскар“

Заради пожарите отлагат за втори път номинациите за „Оскар“  Велев: Цената на тока в Швеция днес е 30 лв., у нас - близо 300

Велев: Цената на тока в Швеция днес е 30 лв., у нас - близо 300  90% вероятност да има редовен кабинет, да изкара цял мандат – надали

90% вероятност да има редовен кабинет, да изкара цял мандат – надали

Наталия Киселова на Сурва: Даваме надежда, че доброто винаги ще побеждава

Наталия Киселова на Сурва: Даваме надежда, че доброто винаги ще побеждава  Отчетоха смразяващите -16 градуса тази сутрин у нас

Отчетоха смразяващите -16 градуса тази сутрин у нас  Студеният циклон в Гърция затвори училища и спря фериботите

Студеният циклон в Гърция затвори училища и спря фериботите  Какво и защо се случва с биткойна?

Какво и защо се случва с биткойна?

Японци показаха напълно електрически булдозер-амфибия

Японци показаха напълно електрически булдозер-амфибия  Наистина ли зареждане сутрин пести пари от гориво?

Наистина ли зареждане сутрин пести пари от гориво?  Най-добрите употребявани автомобили до 3600 евро

Най-добрите употребявани автомобили до 3600 евро  Европа остава без Wrangler и Grand Cherokee

Европа остава без Wrangler и Grand Cherokee

Тежка раздяла! Гуардиола се разведе със съпругата си

Тежка раздяла! Гуардиола се разведе със съпругата си  Локо Сф продава кариока

Локо Сф продава кариока  Реал Сосиедад с впечатляващо постижение след победа над жълтата подводница

Реал Сосиедад с впечатляващо постижение след победа над жълтата подводница  Тежък удар за Лудогорец

Тежък удар за Лудогорец

продава, Тристаен апартамент, 89 m2 София, Стрелбище, 249000 EUR

продава, Тристаен апартамент, 89 m2 София, Стрелбище, 249000 EUR  продава, Тристаен апартамент, 88 m2 София, Люлин 8, 139000 EUR

продава, Тристаен апартамент, 88 m2 София, Люлин 8, 139000 EUR  продава, Двустаен апартамент, 79 m2 Варна, Цветен, 168000 EUR

продава, Двустаен апартамент, 79 m2 Варна, Цветен, 168000 EUR  продава, Двустаен апартамент, 60 m2 Варна, Младост 1, 120000 EUR

продава, Двустаен апартамент, 60 m2 Варна, Младост 1, 120000 EUR