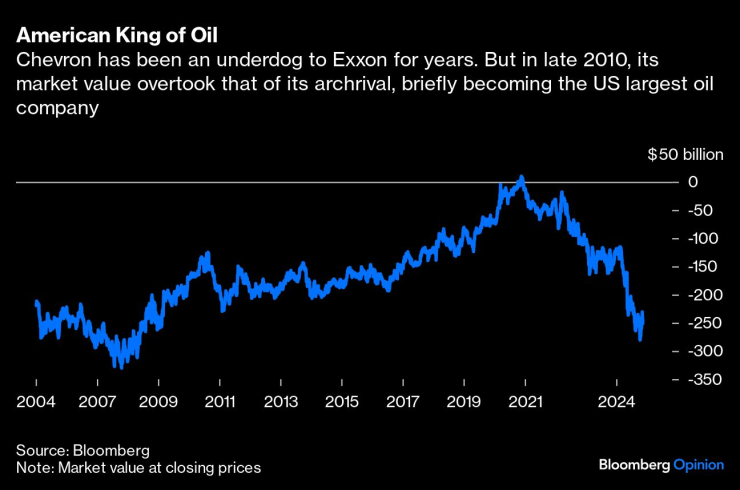

Майк Уърт стана кралят на петролната индустрия на 7 октомври 2020 г. Това беше денят, в който главният изпълнителен директор на Chevron Corp. изпревари архи-врага Exxon Mobil Corp., за да стане най-голямата петролна корпорация в Америка по пазарна стойност. Това беше зенитът на медения месец между Уолстрийт и Уърт.

Американският крал на петрола | Chevron изоставаше от Exxon от години. Но в края на 2010 г. нейната пазарна стойност изпревари тази на главния ѝ съперник, превръщайки се за кратко в най-голямата петролна компания в САЩ

Бързо напред пет години и изглежда, че всичко е тръгнало по грешен път. Моджото със сигурност е изчезнало. Exxon не само отново е най-голямата петролна компания в САЩ, но нейната пазарна стойност е почти два пъти тази на конкурента. Още по-лошо, Exxon оплете Chevron в дълга арбитражна битка, която може да провали сделка за над 60 милиарда долара. Уърт, отдавна обект на възхита в индустрията, сега е поставен под натиск да намери решение. Съперниците шушукат, че работата му може да е застрашена.

64-годишният американски инженер-химик започна кампания, за да докаже, че скептиците грешат. „Портфолиото е по-силно, отколкото е било“, ми казва той в едночасово интервю. „Това е завръщането.“

Пътят към изкуплението не е лесен, но след като изслушах аргументите на Уърт, както и разговарях с множество акционери, банкери и анализатори през последните няколко седмици, съм склонен да не отхвърлям веднага как той вижда нещата: Chevron има възможността да се свърже отново с Уолстрийт през 2025 г. Маржът на грешка обаче е малък.

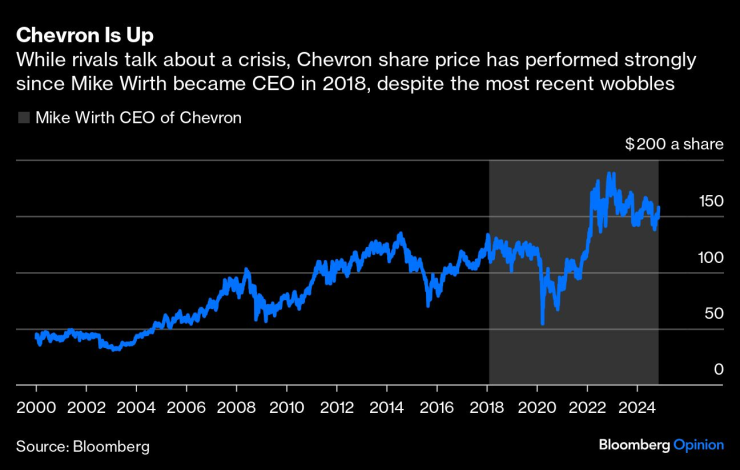

За да бъдем честни към Уърт, неговата компания далеч не страда от екзистенциалната криза, както твърдят нейните критици. През третото тримесечие тя върна на акционерите рекордните 7,7 милиарда долара чрез дивиденти и обратно изкупуване на акции. Акциите също се възстановиха: с близо 160 долара на акция, Chevron е нараснал с повече от 10% през последната година.

Говорейки от офиса си в покрайнините на Сан Франциско, дни преди Chevron да премести централата си в Хюстън, Уърт очерта розова перспектива, защото, както той се изразява, генерирането на пари в брой на Chevron в сравнение с разходите е в точка на „инфлексия“. Ако цените на петрола се задържат над 70 долара за барел, компанията трябва да очаква истинска златна мина от 2025 г., тъй като няколко проекта започват да изпомпват, което ще ѝ позволи да премине в режим на прибиране на печалбата. Chevron обеща на инвеститорите да увеличава своя свободен паричен поток с 10% всяка година. Целта изглежда постижима; ако успее, моджото ще се върне.

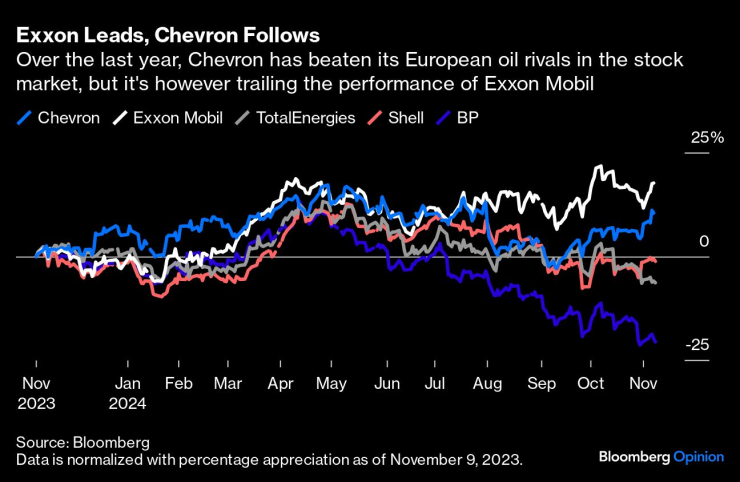

Exxon води, Chevron следва | През последната година Chevron победи своите европейски петролни конкуренти на фондовия пазар, но изостава от представянето на Exxon Mobil

И все пак предизвикателствата са много.

Уърт получи проблемно наследство, когато стана главен изпълнителен директор през 2018 г. При неговия предшественик Джон С. Уотсън Chevron се превърна в нарицателно за закъснели и надбюджетни мегапроекти. Капиталовите разходи скочиха от по-малко от 20 милиарда долара годишно преди 2010 г. до около 40 милиарда долара през 2013, 2014 и 2015 г. Уотсън оправда разточителството с нова визия: 100 долара за барел бяха новите 20 долара за барел.

Саудитска Арабия обаче имаше други планове. В края на 2014 г. кралството започна ценова война, за да спре разрастването на шистовата индустрия в САЩ. Цените на петрола паднаха до под 30 долара за барел. Chevron започна да страда. Уърт намали разходите и каза на инвеститорите, че старите времена няма да се върнат. Някои бяха скептични, но той успя.

Малко по малко акционерите си върнаха доверието. След това, през 2019 г., Уърт се опита да купи конкурента Anadarko в сделка, оценена на 50 милиарда долара, включително дълг. Но Occidental Petroleum Corp. предложи срещу 57 милиарда долара с помощта на Уорън Бъфет. Вместо да започне война за наддаване, Уърт си тръгна, прибирайки 1 милиард долара такса за разпадане на сделката. Това беше ходът, който консолидира привлекателността му на Уолстрийт: той постави финансовия здрав разум над егото.

Всичко, което Уърт трябваше да направи, за да остане фаворит на Уолстрийт, беше да изплакне и да повтори: да държи разходите под контрол, да изпълнява проекти навреме и да изпълнява целите за производство на петрол. „Повторението е репутация“, както обича да казва ветеранът петролен анализатор Пол Санки.

Но Chevron не го направи, а Уолстрийт беше безмилостен. Първата пречка беше разширяването на проекта Тенгиз в Казахстан, перлата в короната на компанията. Когато беше обявен през 2016 г., трябваше да струва 37 милиарда долара и да добие първия петрол през 2022 г.; сега суровият петрол няма да потече до следващата година, а цената се е увеличила до над 45 милиарда долара. Уърт признава, че е изпуснал топката, позволявайки култура на „оптимизъм“, която пренебрегва предизвикателствата.

„Ние не задавахме – и аз не задавах - правилните въпроси“, казва той. „Не бях в контакт с теренния екип толкова често, колкото трябваше.“ За Уолстрийт това беше дежавю от годините, когато разходите бяха неконтролирани.

Вторият неуспех беше в задния двор на Chevron - Пермския регион, който е епицентърът на шистовата революция в САЩ. Уърт си беше поставил висока цел да изпомпва един милион барела на ден до 2027 г., но през 2022 г. и 2023 г. компанията изпитваше трудности. Погледнато назад, това беше незначително колебание, тъй като производството отново върви нагоре. Но Chevron не се обясни публично по онова време, отблъсквайки някои инвеститори.

Chevron поскъпва | Докато конкурентите говорят за криза, цената на акциите на Chevron се представи силно, откакто Майк Уърт стана главен изпълнителен директор през 2018 г., въпреки последните колебания

И все пак тези неуспехи бледнеят в сравнение с третото: текущото придобиване на Hess Corp. за 60 милиарда долара, включително дълга. Сделката, обявена през 2023 г., е най-смелата, която Уърт е правил, и ще даде на Chevron дял в ценна поредица от петролни полета край бреговете на Гвиана, латиноамериканската нация, граничеща с Венецуела и Бразилия. Проблемът? Exxon притежава голяма част от същите нефтени находища и твърди, че има правото да наддава първи за тях.

Exxon, Chevron и Hess се опитаха да разрешат различията си насаме, но случаят сега отива в арбитраж през юни, като решението вероятно ще бъде издадено през юли или август. За мнозина в индустрията, Exxon, като забави сделката Chevron-Hess с поне една година, вече е спечелила - дори ако в крайна сметка загуби арбитража.

Все пак всеки е изправен пред рискове, дори Exxon, и с наближаването на арбитража, вярвам, че стимулът за постигане на извънсъдебна сделка се увеличава. Уърт не е съгласен: „Защо бихте направили нещо сега, което не сте направили по-рано?“ В крайна сметка той може да е прав, но сега това не е от голяма полза за акционерите. Днес инвеститорите не знаят какво купуват в Chevron. Купуват ли дялове в бъдещ Chevron-Hess? Купуват ли в Chevron, който не успява да купи Hess и се втурва в различна, може би по-скъпа сделка за сливания и придобивания? Или купуват самостоятелна Chevron, която продължава без допълнителни сделки?

Всички тези опции имат плюсове и минуси - но преди всичко имат несигурност. Ако някой вярва, че Уърт ще надделее в арбитража, купуването на акции в Chevron днес е напълно логично. Но ако не го направи, трябва да се вярва много, че изпълнителният директор няма да се втурне в скъпа сделка за сливания и придобивания, за да компенсира загубата на Hess.

„Chevron сама по себе си е много, много силна“, казва Уърт. „Така че дори в случай, че сделката не приключи, което не вярваме, че ще се случи, мисля, че нашият опит показва, че няма да излезем и просто да хвърлим пари за нещо.“

Но е трудно да се разбере как Chevron няма да търси придобиване, ако не получи Hess, въпреки че Уърт вероятно може да го направи според собствените си условия и време, без да надплаща. Без това допълнително нещо инвеститорите биха поставили под въпрос растежа на Chevron след следващите няколко години. Пермският басейн е страхотна история, но производството там се очаква да спре да расте през 2027 г.; Тенгиз сега е превъзходен разказ за 2025, 2026 и 2027 г., но с течение на времето акционерите ще започнат да задават въпроси относно подновяването на договора за нефтеното находище, определено за 2033 г. Закупуването на Hess решава тези въпроси, затова е толкова важно.

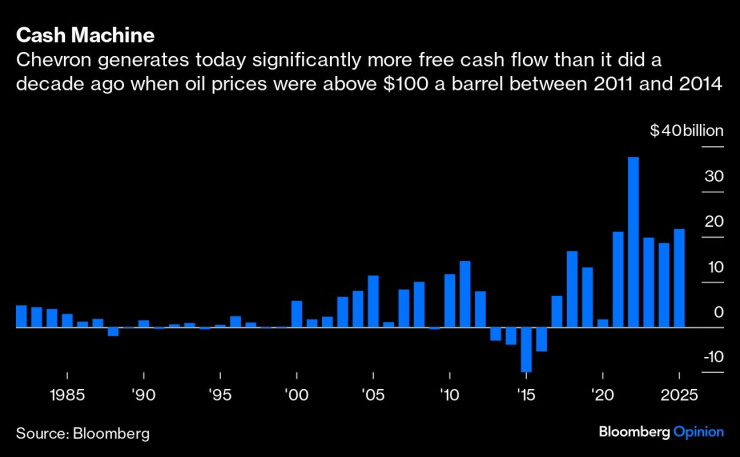

Машина за пари | Днес Chevron генерира значително повече свободен паричен поток, отколкото преди десетилетие, когато цените на петрола бяха над 100 долара за барел между 2011 и 2014 г.

Уърт има право, когато настоява, че Chevron е по-добра компания, отколкото я представят скептиците. Преди всичко това е машина за пари. Между 2011 г. и 2014 г. Chevron генерира средно 3,9 милиарда долара свободен паричен поток годишно, като петролът Brent е средно близо 110 долара за барел. Миналата година Chevron произведе пет пъти повече свободен паричен поток - близо 20 милиарда долара - въпреки че суровият петрол Brent се търгуваше за 80 долара за барел.

Със съотношение на ливъридж около 12%, което вероятно ще падне до едноцифрено число през четвъртото тримесечие благодарение на продажбите на активи, Chevron може да поеме дълг, за да поддържа дивиденти и обратно изкупуване, ако цените на петрола паднат. В миналото компанията е увеличила своя ливъридж до 20% до 25% по време на цикли на спад. Финансирането на изплащания с дълг обаче е рисковано, така че Chevron трябва да обмисли намаляване на обратното си изкупуване, ако цените на петрола паднат под $70 за барел. В момента компанията изкупува обратно акциите си с темпове от 17 милиарда долара годишно, близо до горната граница на своите годишни прогнози от 10 до 20 милиарда долара.

Тази финансова мощ, заедно с репутацията на Уърт като изпълнителен директор, който би се отказал от сделката, вместо да плати повече, е най-добрият антидот срещу скептичните инвеститори. Chevron признава грешките си и това е първата добра стъпка. Сега гигантът трябва да покаже, че е научил и уроците.

Хавиер Блас е колумнист на Bloomberg Opinion, който отразява енергетиката и суровините. Той е бивш репортер на Bloomberg News и редактор за суровини във Financial Times.

Още по темата

- 1 Саудитска Арабия може да сложи край на шистовата революция в САЩ

- 2 Българските IT таланти може да спечелят от сблъсъка между САЩ и Китай

- 3 Американските активи вече не изглеждат изключителни при Тръмп 2.0

- 4 Сезонността в туризма не се увеличава с постановления, а с адекватна реклама

- 5 А защо Китай да не използва като оръжие външния дълг на САЩ, който държи

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

47 000 лалета радват варненци в Морската градина (СНИМКИ)

47 000 лалета радват варненци в Морската градина (СНИМКИ)  Няколко района във Варна останаха без вода днес

Няколко района във Варна останаха без вода днес  Варна кандидатства с проект за модернизация на лодкостоянка под Аспарухов мост

Варна кандидатства с проект за модернизация на лодкостоянка под Аспарухов мост  Слънчево време в цялата страна днес

Слънчево време в цялата страна днес

Ново споделено пространство в Стопанския факултет на СУ създаде Кока-Кола ХБК България

Ново споделено пространство в Стопанския факултет на СУ създаде Кока-Кола ХБК България  "Величие" обмислят нов вот на недоверие след две седмици

"Величие" обмислят нов вот на недоверие след две седмици  Караколев: В 4 от 8 големи търговски вериги няма българско агнешко

Караколев: В 4 от 8 големи търговски вериги няма българско агнешко  Илон Мъск иска легион от деца, за да предотврати „апокалипсис“

Илон Мъск иска легион от деца, за да предотврати „апокалипсис“

Нов звучен шамар за Реал Мадрид

Нов звучен шамар за Реал Мадрид  Неймар отново се счупи, плаче на терена

Неймар отново се счупи, плаче на терена  Свраките вече са огромен фаворит за класиране в Шампионската лига

Свраките вече са огромен фаворит за класиране в Шампионската лига  Любовта е във въздуха! Благо Джизъса ухажва плеймейтка

Любовта е във въздуха! Благо Джизъса ухажва плеймейтка

Как един преобърнат камион роди легендата Brembo

Как един преобърнат камион роди легендата Brembo  Истински кемпер от проста баничарка? Ето как става

Истински кемпер от проста баничарка? Ето как става  Как да подготвим колата за дълго пътуване по празниците

Как да подготвим колата за дълго пътуване по празниците  Subaru показа изцяло нов Outback

Subaru показа изцяло нов Outback

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR  продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR

продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR  продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR

продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR  продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR  продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR