Има една ниша в сферата на сделките, която тихо навлиза в пазара на търговски недвижими имоти.

Тя включва закупуване на сгради с голям въглероден отпечатък и инвестиране в екологични ремонти. Мениджърите на активи, които Bloomberg интервюира, говорят за удвояване на парите на клиентите си само за няколко години чрез обновяване на стари сгради, добавяне на 20% към наемите и след това прибиране на печалбите при продажба.

Като модел за инвестиране в недвижими имоти това е просто „неустоимо“, казва Пол Уайт, който управлява специализиран фонд за Hines, базиран в Хюстън предприемач с активи за над 90 млрд. долара.

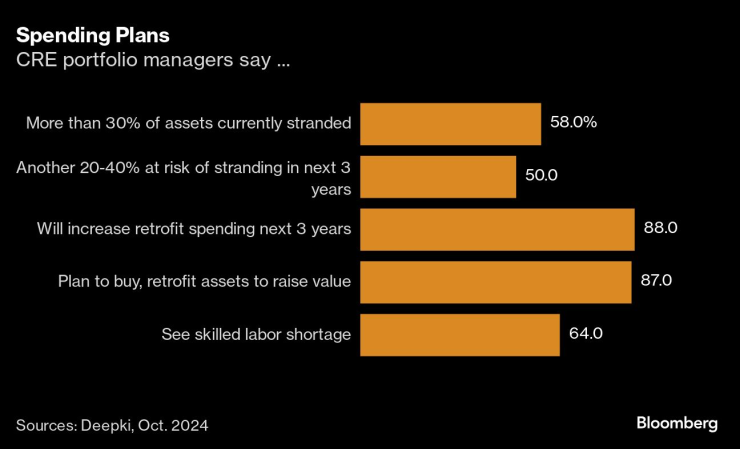

Много от инвеститорите, които Bloomberg интервюира, заявиха, че планират да разчитат в голяма степен на дълговите пазари, за да увеличат финансовото си влияние, което повишава рисковете от подобни залози. Анализаторите, които наблюдават пазара, предупреждават за нарастващи капиталови разходи, както и за липса на квалифицирана работна ръка, което може да доведе до ръст на заплатите и значително да увеличи разходите за ремонт.

И все пак спекулацията с екологичните ремонти представлява частица оптимизъм на пазар, който не толкова отдавна беше разтърсен от постпандемичния скок на лихвените проценти и нестабилните нива на заетост. MSCI Inc. заяви, че нейните индекси показват, че цените на търговските имоти са спаднали с около 14% в Европа между март 2020 г. и юни 2024 г.

Сега нова вълна от екологични регулации и предпочитания на наемателите кара все повече мениджъри на фондове за корпоративна недвижима собственост (CRE) да търсят начини да спечелят от момента.

Преразгледаната европейска директива за енергийните характеристики на сградите влезе в сила тази година, а наемодателите трябва да намалят емисиите на парникови газове с поне 60% спрямо нивата от 2015 г. до края на това десетилетие. Собствениците на по-стари сгради рискуват значителни загуби, а юристите, които консултират сектора, предупреждават за предстоящи „огромни“ разходи за обновяване.

Още по темата

Според Свен Бинерт, ръководител на проекта Carbon Risk Real Estate Monitor, който помага на сектора на недвижимите имоти да се справи с емисиите, наемодателите, които чакат твърде дълго, са изправени пред по-големи разходи в бъдеще. Той казва също, че много банки все още не са разбрали колко бързо може да се свие стойността на обезпечението на техните заеми за недвижими имоти. Това е „значителен риск“ за балансите на банките, казва Бинерт.

Има данни, че някои наемодатели предпочитат да си заровят главата в пясъка, вместо да реализират загуби в момента на продажбата. Според Уайт те „не са склонни да продават и да отчитат загубите“, което е причината Hines да не успее да купи толкова много имоти, колкото би искал. В крайна сметка обаче наемодателите „ще трябва да приемат реалността на новите разпоредби“, казва той.

Засега обръщането на замърсяващи сгради, за да станат по-зелени, остава нишово начинание, ограничено предимно до инвестиционни мениджъри, които са готови да спекулират с рисковете. Сред мениджърите на активи, създаващи фондове, насочени към екологизиране на търговските имоти, са Galvanize Climate Solutions на милиардера Том Стейър, Fidelity International, Schroders Plc и Ardian SAS.

Залогът е голям, а под прицел са огромни площи от имоти. Според анализ на Jones Lang LaSalle Inc. 80% от пазара на офис площи в Европа е построен преди повече от десетилетие, поради което е остарял и се нуждае от екологично обновяване.

Проучване, публикувано от Deepki, доставчик на данни за устойчивост за собственици и инвеститори в недвижими имоти, установи, че повече от половината от европейските мениджъри на недвижими имоти в момента се намират в състояние на невъзможност да използват активи, равняващи се на поне 30% от портфейлите им, тъй като те не отговарят на новите зелени стандарти. В същото време има доказателства, че все повече хора искат да инвестират в превръщането на стари сгради в зелени имоти. От анкетираните CRE мениджъри 87% „планират да увеличат закупуването на сгради с лоши енергийни характеристики с оглед на тяхното модернизиране“, се казва в проучването на Deepki.

Какво казват мениджърите на CRE

Schroders управлява инвестиционен тръст на стойност 460 млн. паунда, който е насочен към подобряване на устойчивостта на около 40 търговски имота в Обединеното кралство. Неотдавна управителят на активи превърна склад в Манчестър в сграда с нулеви въглеродни емисии, което му позволява да събира до 40% по-високи наеми от по-старите имоти в същия район. Schroder Real Estate Investment Trust заявява, че сега се стреми да увеличи наемите с до 30% в целия си портфейл.

Coima, италиански мениджър на активи, планира да набере 500 млн. евро за фонд, който според него ще купува, ремонтира, отдава под наем и продава офис и жилищни сгради в Рим и Милано. Fidelity International има два фонда, насочени към офис и логистични сгради. Първоначално инвестиционният комитет на компанията се възпротиви на високите разходи за закупуване и обновяване на офис сграда в Лондон, но даде зелена светлина, когато Fidelity договори добра цена.

Институционалните инвеститори обръщат внимание на това. Уайт казва, че Hines е привлякла 35 пенсионни фонда и други инвеститори за своя фонд на стойност 1,6 млрд. евро, предназначен за превръщане на енергийно нефективни имоти в зелени активи. До закриването на фонда през 2030 г. фирмата очаква да превърне тези 1,6 млрд. евро в поне 4 млрд. евро, казва той.

Още по темата

„Обикновено продаваме доста бързо“, каза Уайт. „Можем да препродадем една сграда за три-четири години.“

Междувременно банките може би не отразяват рисковете от тези кредити за недвижими имоти в своите книги.

Присила Льо Приелек, ръководител на отдел „Кредитиране на недвижими имоти, структурирано кредитиране и кредитиране за развитие“ в La Banque Postale, казва, че нейният екип е отхвърлял кредити по екологични причини, само за да види как бизнесът е погълнат от конкуренти.

„Това е доста съмнително“, казва тя в интервю.

Но пренебрегването на климатичните рискове вероятно ще се отрази зле, особено когато застрахователите се оттеглят от имоти, за които се установи, че не са подготвени, каза тя. „Трябва да сте сигурни, че активите ви могат да бъдат застраховани.“

BNP Paribas SA, най-голямата банка в Европейския съюз по размер на активите, продаде сграда в Мадрид преди три години за 59 млн. евро, което по онова време представляваше 40% отстъпка спрямо подобни активи от клас А в района. В момента имотът е обект на проект за реконструкция от замърсяваща сграда към екологична, осъществен от френската фирма за частни капиталови инвестиции Ardian.

Едмънд Егинс, управляващ директор на отдел „Недвижими имоти“ в Ardian, казва, че като актив сградата е на път „да се превърне в безстопанствена до 2030 г.“.

Говорител на BNP Paribas отказа да коментира.

Прехвърлянето на имота, известен на местно ниво като Faro, предполага възстановяване на цялата фасада с единично остъкляване, както и подмяна на всички климатични и вентилационни инсталации. Новата водопроводна инсталация ще намали потреблението на вода, а соларните панели ще генерират чиста електроенергия и топлина. Накрая 900 скрити сензора ще следят и регулират работата на сградата, за да гарантират ниски емисии.

Очакваните разходи са 30 млн. евро, или приблизително половината от покупната цена, казва Егинс. Ardian, която до момента е извършила 70% от работата, планира да завърши проекта до края на тази година, след което се стреми да постигне наеми между 10 и 20% над средните в местния район на сградата.

Целта е Фаро да се превърне в „първата сграда с нулеви въглеродни емисии в Испания“, казва Егинс.

Спенсър Коркин, ръководител на стратегията за добавена стойност в AEW, мениджър на недвижими имоти в Европа, казва, че „неефективните или несъответстващи на изискванията активи са изложени на риск да станат функционално остарели и неликвидни“.

Обратната страна, според Уайт от Hines, е, че тези, които инвестират сега, могат да се възползват от устойчивата вълна на растеж.

„Неизбежно е търсенето на устойчиви площи за недвижими имоти да надделее“, казва той.

Още по темата

- 1 Защо инвеститорите не могат да се наситят на златото в момента

- 2 Монополът на долара в плащанията скоро ще oстане в историята

- 3 Тръмп е изправен пред шест войни и губи всяка от тях

- 4 САЩ обмислят съвместен бизнес с Русия в енергетиката и металите след войната

- 5 Тръмп "неправилно прецени" Китай в търговската война, казва китайски съветник

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Съдбоносни промени очакват 3 зодии през май

Съдбоносни промени очакват 3 зодии през май  Обменяме студенти в областта на киберсигурността, изследванията и космическите технологии с Израел

Обменяме студенти в областта на киберсигурността, изследванията и космическите технологии с Израел  Некачественото гориво съсипва не само колите ни, но и околната среда

Некачественото гориво съсипва не само колите ни, но и околната среда  Ивайло Мирчев и Божидар Божанов са новите лидери на "Да, България"

Ивайло Мирчев и Божидар Божанов са новите лидери на "Да, България"

Китай: Митата на САЩ показват "краен егоизъм"

Китай: Митата на САЩ показват "краен егоизъм"  12 знака, че той никога няма да ви предложи брак

12 знака, че той никога няма да ви предложи брак  Жертвите на нападението във Ванкувър вече са 11

Жертвите на нападението във Ванкувър вече са 11  Очаквано: Лудогорец подпечата титла №14 след победа над Черно море

Очаквано: Лудогорец подпечата титла №14 след победа над Черно море

Спортът по телевизията днес, 28 април

Спортът по телевизията днес, 28 април  Мачовете по телевизията днес, 28 април

Мачовете по телевизията днес, 28 април  Вълците сразиха Лейкърс в драма, съдиите порязаха здраво Детройт

Вълците сразиха Лейкърс в драма, съдиите порязаха здраво Детройт  Джъд Тръмп стигна 100 стотачки за сезона и грабна 100 000 паунда

Джъд Тръмп стигна 100 стотачки за сезона и грабна 100 000 паунда

Стар Golf "двойка" бе превърнат в шестколесен самосвал

Стар Golf "двойка" бе превърнат в шестколесен самосвал  Европа подготвя нов удар срещу милиони дизели

Европа подготвя нов удар срещу милиони дизели  Защо маслото за дизелов двигател не става за бензинов

Защо маслото за дизелов двигател не става за бензинов  Гумите Bugatti Bolide издържат само 60 км и струват повече от кола на старо

Гумите Bugatti Bolide издържат само 60 км и струват повече от кола на старо

дава под наем, Тристаен апартамент, 130 m2 София, Борово, 900 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Борово, 900 EUR  дава под наем, Двустаен апартамент, 64 m2 София, Младост 4, 690.54 EUR

дава под наем, Двустаен апартамент, 64 m2 София, Младост 4, 690.54 EUR  дава под наем, Двустаен апартамент, 60 m2 София, Люлин Център, 450 EUR

дава под наем, Двустаен апартамент, 60 m2 София, Люлин Център, 450 EUR  продава, Тристаен апартамент, 110 m2 Бургас област, гр.Созопол, 150000 EUR

продава, Тристаен апартамент, 110 m2 Бургас област, гр.Созопол, 150000 EUR  продава, Тристаен апартамент, 110 m2 Бургас област, гр.Созопол, 150000 EUR

продава, Тристаен апартамент, 110 m2 Бургас област, гр.Созопол, 150000 EUR