На стоковите пазари да залагаш срещу Китай рядко е добра идея. И все пак, точно това направи минният гигант Rio Tinto Plc със сделка за 6,7 милиарда долара изцяло в брой за закупуване на компания за добив на литий, най-голямата му сделка от близо две десетилетия.

Литият е често в новините, защото е – поне засега – незаменим минерал за батериите, които захранват електрическите превозни средства. Една EV батерия се нуждае от до 85 килограма литий.

Покупката от Rio на листната в Ню Йорк Arcadium Lithium Plc за $5,85 на акция възлиза на колосалните 90% премия спрямо цената миналата седмица, преди да се появи информация за предложението. Без значение как се гледа на сделката - дали платената премия или съотношението на стойността на предприятието към основните печалби - ясно е, че придобиването е всичко друго, но не и евтино.

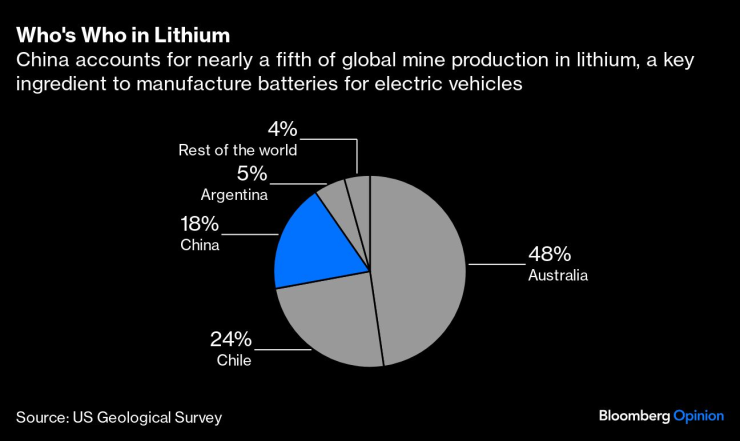

Кой кой е в литиевия бизнес | Китай представлява почти една пета от световното добив на литий

Рискът за Rio не е в търсенето, тъй като Китай със сигурност строи много електрически превозни средства, а в предлагането. Засенчено от огромното потребление на суровини в страната, лесно е да забравим, че Китай също е голям доставчик на някои ключови суровини. В някои случаи тя експлоатира собствените си вътрешни находища; в други нейните държавни миньори се преместват в чужбина, за да експлоатират други.

Където и да доминират китайците, резултатът обикновено е един и същ: по-ниски цени. Вижте какво се случи с кобалта, никела и алуминия. Китайските суровинни групи не само увеличават предлагането, понижавайки общите цени, но и намаляват производствените разходи. Що се отнася до лития, Китай е гигант: той произвежда близо 20% от суровия литий и държи около 65% от производството на рафиниран литий. Китай също е най-големият производител на EV батерии. Той иска и се нуждае от по-ниски цени на лития.

Rio залага, че Китай няма да унищожи пазара на литий по същия начин, както направи с други метали. Проблемът? Китай вече го срина, сваляйки цените до около 11 000 долара за метричен тон от последния връх през 2022 г. от близо 85 000 долара за тон. Дали Пекин може да промени кривата на разходите е неизвестно.

За щастие на Rio, Arcadium има силна позиция, когато става въпрос за разходи. Повечето от неговите операции са в самото дъно на днешната крива на разходите. Например, нейното звено Hombre Muerto в Аржентина е рентабилно при едва 5500 долара за тон, около половината от текущата цена. Основна причина, поради която Arcadium има по-ниски разходи, е, че използва литиева саламура, а не твърди скали, съдържащи литиеви руди като лепидолит. Китайските миньори често се фокусират върху последното, което обикновено включва по-високи производствени разходи. Но Пекин също преминава към литиева саламура и с времето съм сигурен, че разходите им ще намалеят. Вече има анекдотични доказателства, които сочат, че китайските компании намират начини да извличат литий по-евтино и по-лесно от солените води.

Балон на батериите | Цените на лития се сринаха с почти 80% от последния си връх, тъй като китайските компании увеличават производството далеч над изискванията на търсенето

Ако кривата на разходите остане непроменена, в крайна сметка Rio трябва да направи пари, може би много пари; още повече, ако понижените цени ограничават растежа на предлагането. Главният изпълнителен директор на Rio Якоб Стаусхолм прави този залог, стигайки дотам, че каза на инвеститорите, че „вероятно е в наш интерес“, че цените на лития се понижават. „Колкото по-ниско падне цената през следващия кратък период от време, толкова по-високо ще трябва да се повиши по-късно“, каза той в конферентен разговор с инвеститори в сряда.

Вярно е, че днешният срив посява семената на утрешния бум. Но залагането, че китайските миньори няма да могат да намалят разходите, е смело. Rio, разбира се, е разгледал внимателно кривата на разходите, анализирайки десетки проекти по целия свят. Компанията вярва, че литият е различен от, да речем, никела и кобалта - където китайските миньори не само наводниха пазара, но промениха динамиката, като намалиха производствените разходи.

След като са похарчили близо 7 милиарда долара, на акционерите на Rio ще им бъде простено, че се чувстват малко нервни, но антицикличните сделки, дори и да са скъпи, винаги са по-добри от транзакциите при пик на пазара. И Стаусхолм не залага всичко: покупната цена се сравнява добре с текущата пазарна стойност на Rio от 110 милиарда долара. Чрез комбиниране на собствените си литиеви проекти с тези на Arcadium, Rio създава компания, способна да предизвика лидери като Sociedad Quimica y Minera de Chile SA, Albemarle Corp., Tianqi Lithium Corp. и Ganfeng Lithium Group Co.

Но сделката не е разходката в парка, която той и екипът му се опитват да продадат. Rio трябваше да плати скъпо, за да е сигурен, че 75% от всички акционери на Arcadium подкрепят сделката. Отвъд това всичко е несигурно: първо, че Китай няма да срине пазара; второ, че Аржентина, където се намират по-голямата част от активите на Arcadium, ще остане про-бизнес настроена, както обещава новият ѝ президент Хавиер Милей. И двете са големи залози; още по-голям, ако човек плаща премия от 90% за активите.

Хавиер Блас е колумнист на Bloomberg Opinion, който отразява енергетиката и суровините. Той е бивш репортер на Bloomberg News и редактор за суровини във Financial Times.

Още по темата

- 1 Защо инвеститорите не могат да се наситят на златото в момента

- 2 Монополът на долара в плащанията скоро ще oстане в историята

- 3 Виетнамската бамбукова дипломация е ключът към оцеляването в новия световен хаос

- 4 Неизяснена авария спря тока в цяла Португалия и част от Испания

- 5 Отношенията между САЩ и Европа ще се влошат преди да има подобрение

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Апокалипсис: Слънцето и нов суперконтинент ще унищожат живота на Земята

Апокалипсис: Слънцето и нов суперконтинент ще унищожат живота на Земята  Областен турнир по пожароприложен спорт се провежда във Варна

Областен турнир по пожароприложен спорт се провежда във Варна  Бременните жени са сред най-уязвимите от климатичните промени

Бременните жени са сред най-уязвимите от климатичните промени  Приключи първото издание на футболния турнир за деца от социално уязвими групи във Варна

Приключи първото издание на футболния турнир за деца от социално уязвими групи във Варна

Още един Уизли: Рупърт Гринт стана баща за втори път

Още един Уизли: Рупърт Гринт стана баща за втори път  Плешивците са на мода в Холивуд

Плешивците са на мода в Холивуд  Новата ос на Близкия изток

Новата ос на Близкия изток  Майка - чудовище мумифицира 7-годишната си дъщеря с увреждания и я остави да умре в килер

Майка - чудовище мумифицира 7-годишната си дъщеря с увреждания и я остави да умре в килер

Барса - Интер винаги носи някакви странични проблеми

Барса - Интер винаги носи някакви странични проблеми  Александър Александров разкри, тръгва си от ЦСКА 1948

Александър Александров разкри, тръгва си от ЦСКА 1948  Емоционалният Христо Янев каза как Ботев Враца спечели

Емоционалният Христо Янев каза как Ботев Враца спечели  Мъри и Гьозтепе най-накрая спечелиха

Мъри и Гьозтепе най-накрая спечелиха

Brabus строи жилищен комплекс върху остров

Brabus строи жилищен комплекс върху остров  Coca-Cola започва тестове на водородни камиони

Coca-Cola започва тестове на водородни камиони  Собственик накара своята Tesla да пуска мехурчета от ауспуха

Собственик накара своята Tesla да пуска мехурчета от ауспуха  Евтиният пикап на Безос изненада неприятно с размери и товароносимост

Евтиният пикап на Безос изненада неприятно с размери и товароносимост

продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR

продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR  продава, Къща, 160 m2 Хасково област, с.Гарваново, 55000 EUR

продава, Къща, 160 m2 Хасково област, с.Гарваново, 55000 EUR  дава под наем, Едностаен апартамент, 33 m2 София, Студентски Град, 332.48 EUR

дава под наем, Едностаен апартамент, 33 m2 София, Студентски Град, 332.48 EUR  продава, Двустаен апартамент, 66 m2 София, Овча Купел, 144242 EUR

продава, Двустаен апартамент, 66 m2 София, Овча Купел, 144242 EUR  продава, Двустаен апартамент, 63 m2 София, Овча Купел, 143635 EUR

продава, Двустаен апартамент, 63 m2 София, Овча Купел, 143635 EUR