Злато е това, което купувате, когато всичко не е както трябва. Инфлация, дефлация, война, епидемия - златото е определено тревожно състояние на ума, материализирано в съблазнителен, но най-вече безполезен метал. В странно съвпадание на нещата златото се радваше на перфектен период, достигайки нов рекорд миналата седмица. Нещо повече, изглежда почти имунизирано срещу неща, които обикновено го дърпат надолу.

Почти.

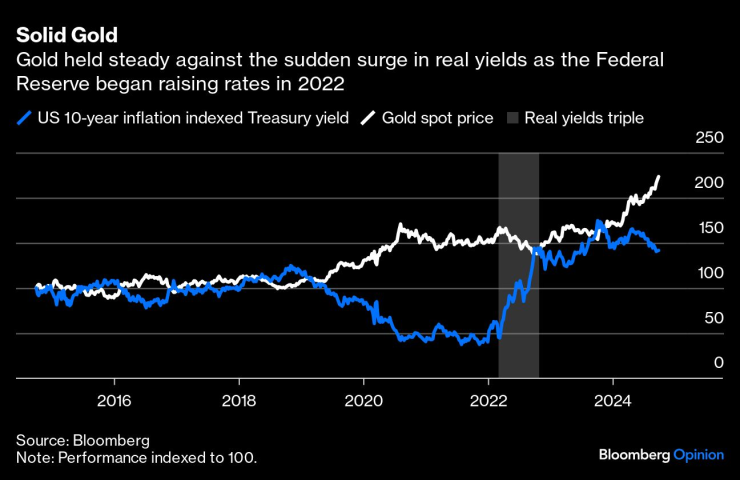

Инвестиционният казус на златото има тенденция да се променя с течение на времето, но често е рамкиран в относителни термини: злато срещу акции, долар, биткойн, каквото и да е. Това, което има интуитивен смисъл, е връзката на златото с реалната доходност на държавните облигации на САЩ: когато последните са положителни или нарастващи, златото, което не носи нищо, трябва да страда и обратното. Тази връзка се разпадна през 2022 г.

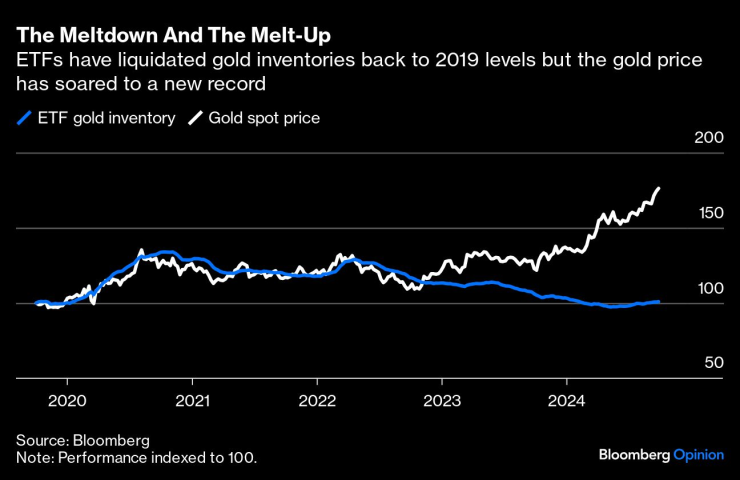

Многофакторен модел на цените на златото, поддържан от Longview Economics, базирана в Лондон фирма за анализи, се отклони рязко от пазарната цена на златото през 2022 г., след като я проследяваше внимателно от 2008 г. До началото на 2024 г. моделът показваше цена под 1000 долара за унция, докато златото тогава се търгуваше на повече от $2,000. По същия начин борсово търгуваните фондове физически обезпечени със злато започнаха сериозно да ликвидират запасите си в средата на 2022 г., вероятно следвайки затягането на политиката на Федералния резерв. Но това едва натежа на цените и тогава златото всъщност се повиши, въпреки че ликвидацията на ETF продължи.

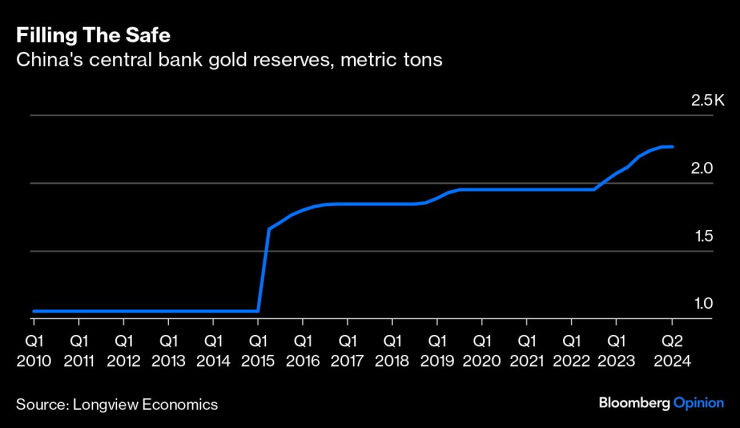

Златото беше спасено от централните банки, които се намесиха в битката. Новото нахлуване на Русия в Украйна през 2022 г. предизвика санкции от страна на САЩ и техните съюзници, предизвиквайки вълна от натрупване на злато от централните банки като геополитическо хеджиране и с цел диверсификация на резервите от долари. Количеството злато, закупено от централните банки, се увеличи повече от пет пъти между първото и третото тримесечие на 2022 г. и оттогава остава повишено спрямо предходното десетилетие, като Китай играе важна роля.

Ролята на Китай в ралито на златото може да не е ограничена до централната банка. Икономическото забавяне на страната, съсредоточено в свръхкапитализирания сектор на недвижимите имоти, се отразява в доверието на домакинствата и обемите на жилищните транзакции, които са в свободно падане от 2022 г. По същия начин китайските акции имаха „библейски ужасен период“ след пика си след пандемията през 2021 г., както казва моят колега от Bloomberg Opinion Джон Одърс.

Подновените усилия за стимулиране от страна на Пекин повишиха акциите, но може да не успеят, когато става въпрос за съживяване на строителната дейност. По-специално, Рори Джонстън, който публикува бюлетина Commodity Context, смята, че 2024 г. вероятно ще отбележи едва втората година от повече от три десетилетия, в която търсенето на петрол в Китай действително намалява, отчасти поради по-слабото строителство, което удря потреблението на дизел. Като добавка, сега златото се търгува на най-високото си ниво спрямо петрола от началото на 2021 г., по време на острата фаза на пандемията.

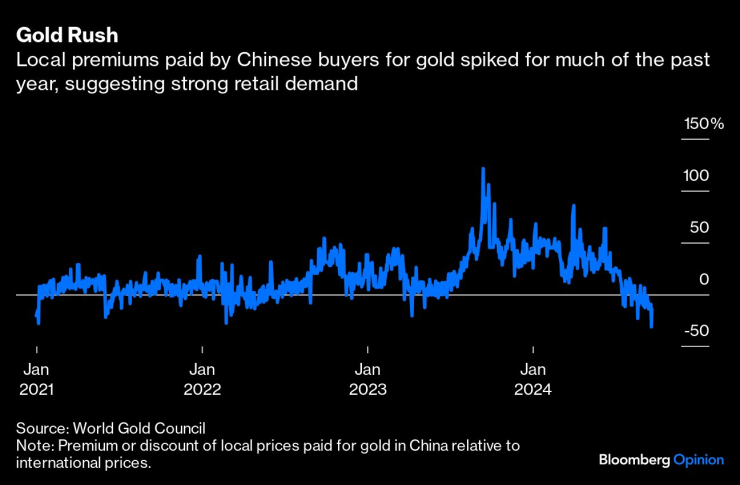

Тъй като 70% от богатството на китайските домакинства е свързано с недвижими имоти, акциите и доходността намаляват, а криптовалутите са забранени, златото е очевиден алтернативен актив. И има доказателства, че китайските инвеститори са купували под формата на ръст на местните премии, плащани за физическо злато там през по-голямата част от последната година. Артикулът „продажби на дребно и други“ на Световния съвет по злато за глобалното търсене – по същество начин за съгласуването му с предлагането – също отбеляза устойчиво увеличение през последните тримесечия, което предполага, че ненаблюдаваното трупане на злато се е увеличило.

Наклонът на Фед към облекчаване и говоренето за предстояща потенциална рецесия в САЩ добавиха допълнително гориво напоследък. Тъй като геополитиката позволи на златото да преодолее цикъла на затягане, то изглежда ще се възползва допълнително от своя традиционен съюзник, падащите реални доходности.

И все пак икономиката на САЩ изглежда е в добро здраве и очакванията за нови 200 базисни пункта от облекчаване на Фед вече са залегнали в ценообразуването на пазара. Геополитиката остава голямата неизвестна от Киев до Бейрут, разбира се, но дори тези горещи точки вече са част от установения фон. Изкупуването на злато от централните банки все още беше повишено през първата половина на годината, но се бе понижило донякъде от френетичното темпо през 2022 г. Междувременно премиите за физическо злато в Китай се обърнаха към отстъпки, което предполага, че апетитът там засега е задоволен.

Рисковете, върху които златото процъфтява, все още са налице до известна степен, но ралито на златото изглежда вече ги е оценило, а след това и малко отгоре. Крис Уотлинг, основател и главен изпълнителен директор на Longview, отбелязва сухо по отношение на пазара на злато, който изглежда претъпкан: „Всеки го притежава и всеки иска да знае какво мислите за него.“ Когато има толкова много оптимизъм около самото злато, може би е време да се тревожите.

Лиъм Денинг е колумнист на Bloomberg, който се занимава с енергетика. Бивш банкер, той е редактирал рубриката Heard on the Street на Wall Street Journal и е писал рубриката Lex на Financial Times.

Още по темата

- 1 AmCham: България може да замести Китай във веригите на доставки за САЩ

- 2 Сблъсък между САЩ и Китай ще удари индустрията и IT, но ще създаде възможности

- 3 Технологичните акции в Китай отписаха $350 млрд., но се задава по-голям проблем

- 4 Докато пазарите потъваха и скачаха, нов страх обзе Уолстрийт

- 5 Българският пазар на нови мотоциклети е в подем преди търговската буря

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Мъдростта на баба Ванга: 10 мисли на Петричката пророчица

Мъдростта на баба Ванга: 10 мисли на Петричката пророчица  Изкуствен интелект променя ограниченията на скоростта на магистрала

Изкуствен интелект променя ограниченията на скоростта на магистрала  Цяла България се прехласна по Стойчо

Цяла България се прехласна по Стойчо  Трудовата книжка става електронна от 1 юни

Трудовата книжка става електронна от 1 юни

Георг Георгиев за Кочани: Горд съм от реакцията на моя народ

Георг Георгиев за Кочани: Горд съм от реакцията на моя народ  Ерик Дейн от "Анатомията на Грей" разкри тежката си диагноза АЛС

Ерик Дейн от "Анатомията на Грей" разкри тежката си диагноза АЛС  Семен Новиков взе сребърен медал от Евро 2025

Семен Новиков взе сребърен медал от Евро 2025  Избраха йеромонах Гавриил за нов игумен на Зографския манастир в Света гора

Избраха йеромонах Гавриил за нов игумен на Зографския манастир в Света гора

Питас сложи край на сушата си и донесе успеха на ЦСКА

Питас сложи край на сушата си и донесе успеха на ЦСКА  Леганес - Барселона

Леганес - Барселона  Титлата отлита! "Пчеличките" ужилиха високомерния Арсенал

Титлата отлита! "Пчеличките" ужилиха високомерния Арсенал  Зрелище в Мюнхен! Борусия Дортмунд изпусна да удари Байерн

Зрелище в Мюнхен! Борусия Дортмунд изпусна да удари Байерн

Пет германски модела, които са идеални за газова уредба

Пет германски модела, които са идеални за газова уредба  Уникалният Rolls-Royce на Уейн Грецки се продава на търг

Уникалният Rolls-Royce на Уейн Грецки се продава на търг  Забравената порода - спортните автомобили Ford XR

Забравената порода - спортните автомобили Ford XR  Руснаците масово връщат китайски коли на дилърите

Руснаците масово връщат китайски коли на дилърите

продава, Четиристаен апартамент, 146 m2 София, Белите Брези, 350000 EUR

продава, Четиристаен апартамент, 146 m2 София, Белите Брези, 350000 EUR  продава, Тристаен апартамент, 88 m2 София, Слатина, 229000 EUR

продава, Тристаен апартамент, 88 m2 София, Слатина, 229000 EUR  продава, Двустаен апартамент, 78 m2 Варна, Младост 2, 135000 EUR

продава, Двустаен апартамент, 78 m2 Варна, Младост 2, 135000 EUR  продава, Парцел, 15000 m2 Видин, Южна Промишлена Зона, 29990 EUR

продава, Парцел, 15000 m2 Видин, Южна Промишлена Зона, 29990 EUR  продава, Двустаен апартамент, 86 m2 София, Студентски Град, 158000 EUR

продава, Двустаен апартамент, 86 m2 София, Студентски Град, 158000 EUR