Милиардерът Илон Мъск ги нарече „новият петрол“, оплаквайки се от „безумната“ им цена. Белият дом предлагаше субсидии на всеки, който успее да увеличи доставките. Европейските политици се надпреварваха да търсят отговор, като също обещаваха финансова подкрепа за проекти. Само преди няколко месеца перспективата за недостиг на елементи, включително кобалт, литий и няколко други метала, породи опасения, тъй като цените на елементите, необходими за производството на батерии от решаващо значение за енергийния преход, се покачиха.

Вече не е така. Китай разби пазара на тези така наречени критични минерали.

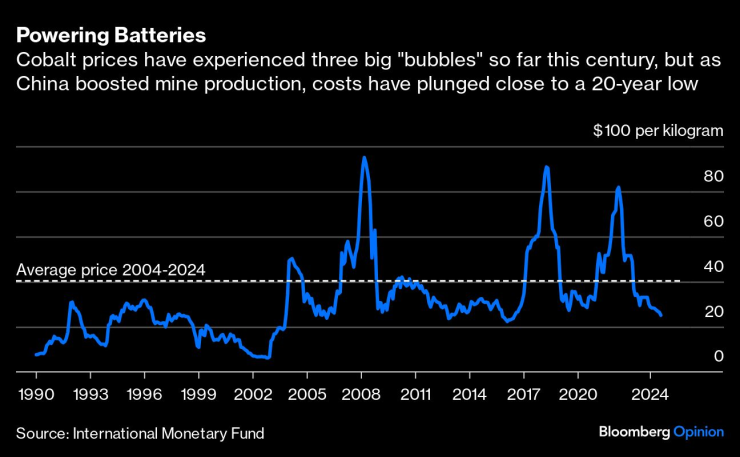

Захранване на батериите. Цените на кобалта преживяха три големи „балона“ досега през този век, но с увеличаването на производството в Китай разходите паднаха близо до 20-годишно дъно.

От последния си връх през 2022-2023 г. цените на кобалта и лития спаднаха с повече от 75 %, след като китайските миньори увеличиха производството до нива, които преди това бяха немислими. Кобалтът, който дълго време се считаше за стока, изложена на риск от постоянен недостиг, сега е в такова изобилие, че цената му се колебае близо до 20-годишно дъно.

Прозвището „критични минерали“ вече не предизвиква безпокойство от недостиг. Но бъдете внимателни: Ниските цени не са гаранция за сигурност на доставките. Повече от всякога Китай доминира в производството на кобалт и литий, което засилва огромното му влияние върху батериите, необходими за електромобилите и други устройства. Още по-лошо, цените са паднали толкова ниско, че некитайските добивни компании трудно биха реализирали печалба, което намалява стимула за западните инвеститори да изграждат собствени източници. Сривът на цените е още един удар срещу един от най-раздухваните стокови наративи - че енергийният преход към по-чиста електроенергия от изкопаеми горива прави неизбежни високите цени на металите.

Реалността е далеч по-сложна. Ясно е, че енергийният преход означава много по-голямо търсене на определени суровини, тъй като светът ще се нуждае от милиони нови високопроизводителни батерии. Докато повечето метали се борят с годишен ръст на търсенето от 2 до 3 %, кобалтът и литият се радват на ръст на потреблението от 10 до 20 % годишно. От гледна точка на търсенето, критичните минерали са обект на завист от страна на индустрията за суровини. Предлагането обаче също се разширява с главоломни темпове.

Нагоре. От 2021 г. насам китайските минни компании са увеличили драстично производството на кобалт от находища, разположени в южната част на Демократична република Конго

Кобалтът е пример за това. В продължение на много години Glencore Plc., регистрираният в Лондон стоков гигант, доминираше на пазара. Но скоро китайските компании го последваха в Демократична република Конго, където се намират най-големите запаси в света. Там една китайска компания, известна днес като CMOC Group Ltd., увеличи добива отвъд това, което мнозина в бранша смятаха за възможно за толкова кратък период от време.

Годишният добив на световния пазар на кобалт е достигнал около 230 000 метрични тона, тъй като CMOC е разширила производството си до над 100 000 тона тази година от около 15 000 тона преди пет години. CMOC бързо разшири своите огромни мини Tenke Fungurume и Kisanfu в южната част на Демократична република Конго. В процеса на работа китайският миннодобивен гигант, чийто акционер е производителят на батерии Contemporary Amperex Technology Co., се превърна в най-големия кобалтов миннодобивен концерн в света, изпреварвайки Glencore.

Не е изненадващо, че производственият шок надвиши търсенето, което доведе до натрупване на запаси навсякъде. Дори най-оптимистично настроените смятат, че за изчистването на излишъка ще са необходими 18-24 месеца. По-предпазливите наблюдатели говорят за пет или дори повече години.

Още по темата

Защо ще отнеме толкова време да се възстанови равновесието на пазара? Не трябва ли производството да реагира бързо на ниските цени, както при типичния цикъл на бум и спад на суровините? Проблемът е, че кобалтът не е типична стока. На практика никой не копае само за кобалт; вместо това около 98 % от световния добив е страничен продукт от добива на мед и никел. Следователно цената, която наистина има значение, не е тази на кобалта, а по-скоро тази на медта и никела. И двата вида метал са достатъчно скъпи, за да имат миньорите стимул да продължат да копаят. Следователно ниските цени не са лек за свръхпроизводството на кобалт.

Добив на нещо друго. По-голямата част от световното производство на кобалт е страничен продукт от добива на мед и никел, вместо да се копае директно за суровината

Резултатът е срив на цените на кобалта. От последния си връх от над 80 долара за килограм в средата на 2022 г. цената падна до около 25 долара наскоро, като се колебае близо до най-ниското си ниво от две десетилетия. В реално изражение, коригирано с инфлацията, кобалтът е най-евтиният от поне половин век насам.

Най-добрият шанс за възстановяване на равновесието на пазара на кобалт е търпеливо да се изчака търсенето да навакса с увеличеното напоследък допълнително предлагане. Не помага и фактът, че продажбите на електромобили са разочароващи навсякъде през тази година, с изключение на Китай, което намалява търсенето на батерии.

Но ниските цени на суровините със сигурност ще помогнат да се даде тласък на търсенето. Епизодичните скокове на цените през последните две десетилетия предизвикаха огромни инженерни усилия за намаляване на употребата на кобалт. Парите, похарчени за научноизследователска и развойна дейност, доведоха до създаването на нови химически състави на батерии като NMC 811, които намалиха съдържанието на кобалт в катода на батерията до едва 10 %, в сравнение с 20 % в по-ранните батерии, известни като NMC 622, или дори 30 % в NMC 523.

При сегашните цени на кобалта, средствата за научноизследователска и развойна дейност отиват другаде, а индустрията не се опитва да намали използването на суровината. Всъщност е точно обратното, като мениджърите казват, че виждат признаци за завръщане на по-високото съдържание на кобалт за някои приложения на батериите.

Балон на батериите. Цените на лития са спаднали с близо 80 % от последния си връх, тъй като китайските компании увеличават производството значително над изискванията на търсенето

Пазарът на литий следваше подобен модел, като китайските компании увеличиха предлагането толкова бързо, че препълниха пазара. Китайските компании не само изкопават повече метал, но и стават много добри в рециклирането на стари батерии, което създава допълнителен слой на предлагане. Резултатът е същият като при кобалта: Пазарът се срина. Сравнителните цени на лития са спаднали до около 11 000 долара за метричен тон, което е спад спрямо последния връх от почти 70 000 долара за тон в началото на 2023 г.

Още по темата

Както и при много други суровини, Китай наду балон при критичните минерали. Вътрешното му търсене на батерии беше силно - а господстващото му положение във веригата за доставки беше толкова голямо, че много хора извън Китай бяха подтикнати да се запасят с кобалт и литий, подтикнати от зловещите предупреждения на американските и европейските политици. За кратък период от време търсенето надвиши предлагането.

Но това, което Китай направи, той също така и отмени. Той се насочи изцяло към увеличаване на предлагането и резултатът беше мощен срив. Но не се заблуждавайте от сегашните ниски цени; макар че те може и да не се възстановят скоро, абсолютното господство на Китай в областта на критичните минерали представлява ясна и постоянна опасност за бъдещото производство на батерии, необходими за откъсването на света от изкопаемите горива.