Едно е да се възползвате от шанса, но подходът на Qualcomm Inc. да купи Intel Corp. e съвсем друго нещо. Отвореният за придобивания полупроводников гигант има възможност да се опита да сключи такава историческа сделка благодарение на зейналата разлика между техните пазарни капитализации. Проблемът е, че пред успешната сделка остават много пречки.

Intel е цялата история на производството на чипове. Qualcomm ще пренапише историята, ако го погълне. Това със сигурност е основната притегателна. „Intel Inside“ ще зазвучи тъжно иронично.

Имаше доста обрати в съдбата и от двете страни. Акциите на Intel поевтиняха с повече от 50% от началото на 2024 г. и компанията беше оценена на 93 милиарда долара при затварянето в петък, преди Wall Street Journal да съобщи за интереса на Qualcomm. Акциите на Qualcomm поскъпнаха с близо 20%, оценявайки ги на 188 милиарда долара. Само през януари Qualcomm струваше много по-малко от целта си. Сега може да обмисля сделка, където ще бъде водещата компания.

Пазарната капитализация на Qualcomm изпревари тази на Intel тази година

Бизнес обосновката е по-прозаична. Qualcomm би получила диверсификация, както посочва Bloomberg Intelligence: Комбинацията би намалила зависимостта на Qualcomm от смартфони – в момента около 75% от продажбите – чрез добавяне на приходи от чипове за персонални компютри и центрове за данни.

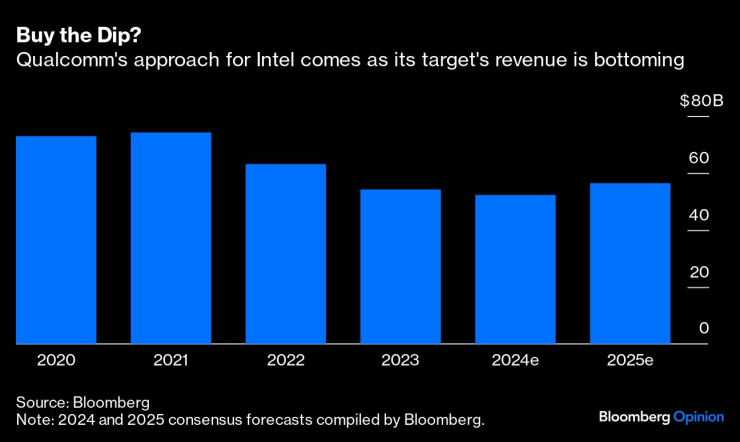

Съществува и фактът, че Intel изглежда е във финансово дъно след години на лошо представяне спрямо ключовия съперник Taiwan Semiconductor Manufacturing Co. Прогнозите са, че американската фирма ще бъде едва печеливша тази година, като оперативната печалба ще се възстанови до 3 милиарда долара през следващата година и повече от 7 милиарда долара през 2026 г., според проучване на Goldman Sachs Group Inc. Други анализатори виждат още по-бързо възстановяване. Какво по-добро време за опит за атака?

Предложението на Qualcomm за Intel идва в момент, когато приходите на Intel са на дъното

Добавете конвенционалната премия за поглъщане от една трета към пазарната стойност на Intel, плюс нетен дълг от 18 милиарда долара, и общата стойност на сделката може да бъде около 142 милиарда долара. Ако купувач може да направи това и да ускори възстановяването на Intel чрез синергии, ще има възможен път за постигане на прилична възвръщаемост в бъдеще.

Офертата на Qualcomm е за целия Intel, съобщи Bloomberg News. Ясно е, че може да не успее да запази 100%. Ще бъдат необходими продажби на активи, за да се успокоят антитръстовите регулатори. Това е отчасти полезно, тъй като намалява общия размер на всяка транзакция. Но това носи риск да се наложи да се приемат много по-ниски цени при разделяне. Малко вероятно е да има лесно превантивно решение. Помислете за Kroger Co. и Albertsons Companies Inc. — техният съюз в хранителните стоки преди две години беше обявен заедно с готово отделяне заради антитръстови регулации. Едва миналия месец делото на Федералната търговска комисия стигна до съда.

Не само регулаторите трябва да бъдат успокоени. Защо Intel, водени от Пат Гелсингер, трябва да са съгласни? Никой мениджърски екип или акционери на компания не обичат да сключват сделка, когато цената на акциите е в спад - освен ако няма много висока премия или определено създаване на стойност чрез търговия в разширената компания.

Intel пое болката от спирането на дивидентите, за да финансира инвестиции в обрат. В резултат на това акциите паднаха с близо 30% през август и акциите едва се възстановиха от този момент. Често е по-добре да изчакате акциите във вашата цел за поглъщане да се възстановят малко от удара. Тогава е по-малко вероятно акционерите да се почувстват измамени.

Оценката на Intel на фондовия пазар е най-ниска от своята група сравними компании

Вече се появяват потенциални алтернативи за Intel, които повдигат въпроси дали поглъщането е необходимо или дори най-нискорисковото решение за нейните неволи. Фирмата за изкупуване Apollo Global Management Inc. предлага инвестиция от $5 милиарда в Intel, съобщи Bloomberg News в неделя. Това може да направи бъдещето, различно от Qualcomm, по-привлекателно.

Преди всичко Intel е цел, чиито дълбоки оперативни и стратегически предизвикателства може да не бъдат разрешени просто с нов собственик. Ключът към успеха е дали Qualcomm може да управлява желаната покупка по-добре. Това може да е много по-голям въпрос, когато се развивате в нова насока, далеч от основния си бизнес.

Има някои отзвуци тук с предложението на Capital One Financial Corp. за колегата си при кредитните карти Discover Financial Services през февруари - друга сделка, подпомогната от разминаване в цените на акциите, след като целевата компания издаде предупреждение за печалба. Това също е изправено пред огромни регулаторни рискове. Изводът е, че дори при американските регулатори, които сякаш са против всяко сливане, примамката на опортюнизма надделява над антитръстовото възпиращо средство.

Купуването на Intel трябва да изисква двойни битки за спечелване на целта и регулаторите, като крайният резултат е сделка, която изглежда рискована стратегически и финансово. Но това ще затвърди местата на Qualcomm и Intel в аналите на технологиите и сливанията и придобиванията.

Крис Хюз е колумнист на Bloomberg, който се занимава със сделки. Преди това е работил за Reuters Breakingviews, Financial Times и The Independent.

Още по темата

- 1 Защо инвеститорите не могат да се наситят на златото в момента

- 2 Монополът на долара в плащанията скоро ще oстане в историята

- 3 Виетнамската бамбукова дипломация е ключът към оцеляването в новия световен хаос

- 4 Отношенията между САЩ и Европа ще се влошат преди да има подобрение

- 5 Световните финансови министри са замаяни и объркани

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/