Банките и сенчестите банки са предназначени да съществуват в отделни светове, но финансовите връзки между тях все повече се разглеждат като източник на потенциална нестабилност. Това е проблем за банките, защото бизнесът, свързан с тези връзки, е сред най-горещите дейности на Уолстрийт в последно време.

Невидимият бум в кредитирането в звената за търговия с фиксирани доходи, валути и суровини (FICC) на големите банки е подхранван от две от най-силните тенденции на последното десетилетие: постоянното нарастване на частните пазари и хедж фондовете с много стратегии. Сега, когато регулаторите се фокусират повече върху рисковете и с предстоящите намаления на лихвените проценти, въпросът е дали така нареченото FICC финансиране е на път да се изчерпа.

Това е от значение за банките. Те инвестират капитал и ресурси в кредитирането, както и в операции по първично брокерско обслужване, които основно финансират залозите на хедж фондовете на фондовите пазари, за да компенсират натиска върху традиционното търгуване, причинен от електронни новации като Jane Street и Citadel Securities.

Goldman Sachs Group Inc. подчертава растежа, като отчита приходите от финансиране отделно от другата търговия в своите пазарни дивизии от няколко години насам. Целта му е да покаже на акционерите, че търговията е по-малко променлива, отколкото се смята обикновено. Наскоро Barclays Plc и Deutsche Bank AG последваха примера.

Други големи банки може да не отчитат такива цифри в печалбите си, но много от тях все още са големи играчи, които преследват растеж. Bank of America Corp. постигна някои от най-големите успехи през последните няколко години, според банкери в сектора, след като преди три години реши да вложи повече капитал в своето търговско звено.

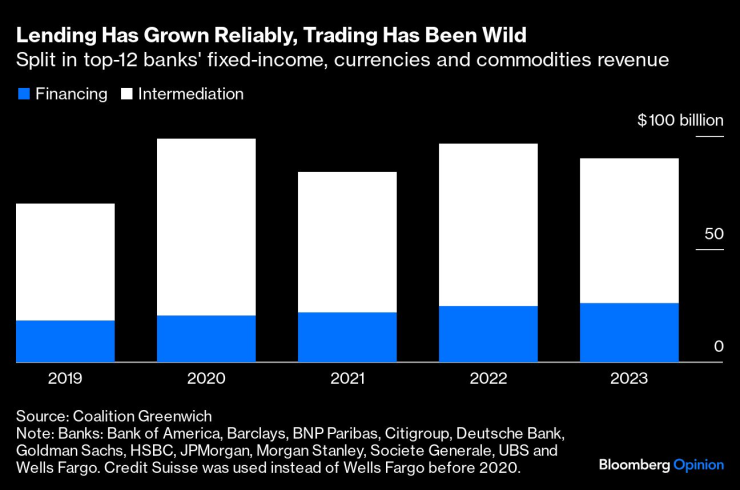

Общите приходи от FICC финансиране сред 12-те най-големи банки в САЩ и Европа достигнаха 26,1 милиарда долара през 2023 г., спрямо 18,4 милиарда долара през 2019 г., според данни от Coalition Greenwich. Това представлява годишен темп на растеж от над 9%. Разширението е последователно и стабилно, за разлика от силно променливите приходи от търговия. Coalition Greenwich очаква дейността по финансиране да бъде с 5% до 10% по-висока тази година, според Раман Калра, мениджър на изследвания.

Кредитирането расте стабилно, търговията е била нестабилна.

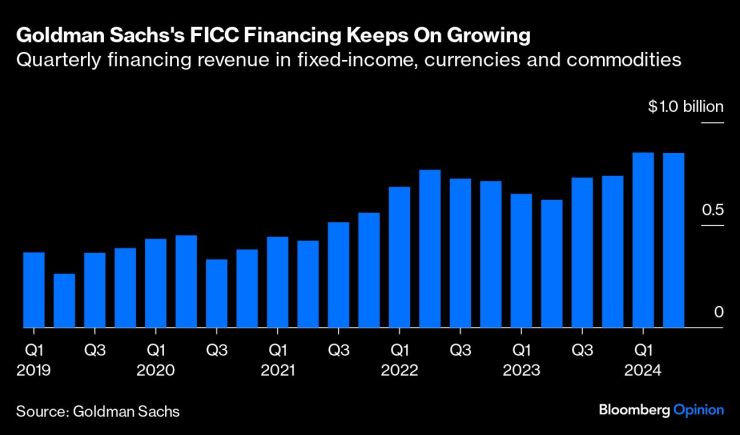

През същия период, финансирането от FICC на Goldman Sachs нарасна до 2,7 милиарда долара от 1,4 милиарда долара. Общата сума за миналата година беше леко намалена спрямо 2022 г., но изглежда, че този година е отново на път на растеж: първите два тримесечия донесоха повече приходи от всеки предходен тримесечен период.

Финансирането на FICC от Goldman Sachs продължава да нараства.

В банките има две основни направления на този бизнес. Макро включва кредити, свързани с държавни облигации, валути, суровини и свързаните с тях деривати, докато продукти с разширени разлики включват финансиране на неща като структурирани кредити, частни управляващи активи и пазари, както и складове за неща като заеми за изкупуване или ипотеки, които ще бъдат пакетирани в ценни книжа и продавани.

„Кредитите и секюритизацията са основните двигатели на растежа в приходите от FICC финансиране,“ каза Калра. „Значителна част от това може да се припише на разширяването на размера и дейностите, свързани с частните пазари.“

Разнообразието от кредити, които банките предлагат на частни компании за капитал и частни кредитни фирми, техните фондове и инвеститори, премина през бърза еволюция. Един служител на Bank of England го нарече „Камбрийска експлозия“ по-рано тази година. Централната банка на Великобритания е един от регулаторите, които изискват повече подробности от кредиторите относно техните дейности и управление на риска в тази област.

Отчасти това се дължи на продължаващия растеж на частните пазари и тяхното желание за ливъридж, за да увеличат доходността, но част от последната активност е заместител на частни инвестиции при продажба на портфейлни компании на приемливи цени. Ако оценките се възстановят, търсенето на това финансиране може да намалее.

Друг стимул беше разрушението, което по-високите лихви предизвикаха на регионалните банки, които изпитаха трудности при запазване на депозити и намалиха кредитирането на търговски недвижими имоти, например. Това позволи на инвестиционните банки да извършват повече частни, подобни на секюритизация финансирания. Намаляването на лихвите може също да намали този бизнес.

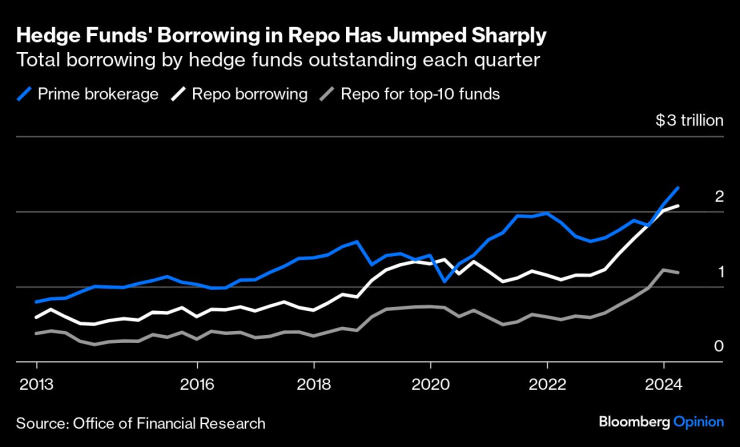

От макроикономическа гледна точка, основната област на растеж е финансирането чрез репо сделки – това е, когато банката разменя пари за облигации, като например американски държавни ценни книжа за определен период. Хедж фондовете използват този инструмент масово в области като относителна стойност или базисни сделки, които арбитрират малки ценови разлики на пазарите за облигации и деривати. Използването на репо сделки от хедж фондовете възлизаше на над 2 трилиона долара в края на март тази година, което е тройно повече от обема в края на 2017 г. и почти двойно на нивата от септември 2022 г., според данни на Офиса за финансови изследвания, агенция към Министерството на финансите на САЩ.

Заемите на хедж фондовете чрез репо сделки са рязко скочили.

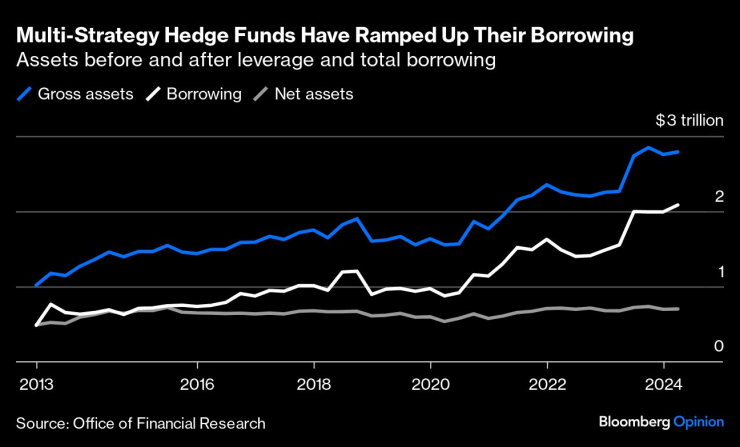

По-голямата част от този растеж идва от 10-те най-големи хедж фондове, които обикновено представляват повече от половината от обема. Много от тях са мултистратегически фондове, чиито общи заеми са се удвоили през последните четири години и надвишават 2 трилиона долара, според OFR.

Мултистратегическите хедж фондове са увеличили значително своите заеми.

Репо сделките са продукти с много ниска печалба за банките, като плащат само няколко десети от процентната точка в лихви, но също така изискват малко капитал и са много конкурентни с широк кръг от европейски и японски търговски банки, които влизат на пазара наред с големите инвестиционни банки през последните години. В резултат на това ръстът на приходите от репо сделки на Уолстрийт не е бил значителен, според Ангад Чатвал, ръководител на изследванията на фиксираните доходи в Coalition Greenwich.

Големите инвестиционни банки все пак трябва да участват, за да спечелят друг бизнес за търговия и финансиране от големите хедж фондове, който е с по-висока марж, добави Чатвал.

Репо сделките са изправени пред сериозни предизвикателства, след като Комисията по ценни книжа и борси прие правило за насочване на търговията с държавни ценни книжа и репо сделки към централно клирингуване, което ще увеличи изискванията за маржин за дилърите и инвеститорите, когато това правило влезе в сила на етапи между началото на 2025 г. и средата на 2026 г. Финансирането чрез репо сделки и свързаните с тях търговии може да стане много по-малко привлекателно за хедж фондовете, ограничавайки техните дейности.

Освен регулаторното внимание и промените в правилата, съществува и потенциалът за рязко намаляване на лихвените проценти през следващите няколко години. FICC финансирането и основното брокерско обслужване генерират приходи чрез такси и приходи, свързани с лихви – някои от които се печелят с течение на времето, а други се записват авансово.

Дългосрочният растеж на частните пазари не показва признаци на спиране скоро, но мултистратегическите хедж фондове ще изпитат затруднения, ако не успеят да запазят високите си доходности. Предстоящото намаляване на лихвените проценти определено ще удари приходите. Най-горещото (и най-надеждното) нещо в инвестиционното банкиране може отново да се охлади. Това би било лошо за Уолстрийт, но може да предложи известно облекчение за регулаторите, инвеститорите и други, загрижени за рисковете от взаимосвързаността на кредиторите и пазарите.

Още по темата

- 1 Мъск сбърка с политиката и европейците не спират да наказват Tesla

- 2 ЕС ще се превърне в Остров на свободния пазар, ако не налага мита

- 3 В България може да се влеят евро-инвестиции в отбрана, иновации и чистата индустрия

- 4 Български производител на ягоди проби в големите вериги и изнася в Румъния

- 5 Слънцето над българския имотен пазар може да залезе след влизането в еврозоната

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Закопчаха двама мъже и жена с дрога във Варна

Закопчаха двама мъже и жена с дрога във Варна  Предлагат евтини китайски електробуси да заменят автопарка на градския транспорт във Варна

Предлагат евтини китайски електробуси да заменят автопарка на градския транспорт във Варна  Над 81% от населението във Варненско е икономически активно

Над 81% от населението във Варненско е икономически активно  ТУ-Варна бе домакин на Националното средношколско състезание „Енергетиката и ние 2025“

ТУ-Варна бе домакин на Националното средношколско състезание „Енергетиката и ние 2025“

Откриват мотосезон 2025 г. в събота на площад "Княз Александър I"

Откриват мотосезон 2025 г. в събота на площад "Княз Александър I"  Tуристическа подводница потъна край Египет, има загинали

Tуристическа подводница потъна край Египет, има загинали  69% от украинците имат доверие в Зеленски

69% от украинците имат доверие в Зеленски  Зодиите, които ще намерят любовта през тази пролет

Зодиите, които ще намерят любовта през тази пролет

Меси отказва да играе на световното догодина?

Меси отказва да играе на световното догодина?  Кошмара иска гол от 20 метра и да прати Берое в Европа

Кошмара иска гол от 20 метра и да прати Берое в Европа  Целта на Славия е челната шестица

Целта на Славия е челната шестица  Общото събрание на Левски не одобри назначаване на финансов контрольор

Общото събрание на Левски не одобри назначаване на финансов контрольор

Bigster: Тествахме най-голямата Dacia (ВИДЕО)

Bigster: Тествахме най-голямата Dacia (ВИДЕО)  Хибридна кола предизвика сериозен пожар в София

Хибридна кола предизвика сериозен пожар в София  Тръмп потвърди митата от 25% за автомобилите от чужбина

Тръмп потвърди митата от 25% за автомобилите от чужбина  Toyota ще строи завод за рециклиране на автомобили в Европа

Toyota ще строи завод за рециклиране на автомобили в Европа

продава, Едностаен апартамент, 32 m2 Благоевград област, гр.Банско, 35000 EUR

продава, Едностаен апартамент, 32 m2 Благоевград област, гр.Банско, 35000 EUR  продава, Едностаен апартамент, 36 m2 Благоевград област, гр.Банско, 37800 EUR

продава, Едностаен апартамент, 36 m2 Благоевград област, гр.Банско, 37800 EUR  продава, Парцел, 787 m2 Перник област, с.Дрен, 25900 EUR

продава, Парцел, 787 m2 Перник област, с.Дрен, 25900 EUR  дава под наем, Четиристаен апартамент, 140 m2 София, Гео Милев, 767.26 EUR

дава под наем, Четиристаен апартамент, 140 m2 София, Гео Милев, 767.26 EUR  продава, Парцел, 846 m2 Перник област, с.Гълъбник, 27900 EUR

продава, Парцел, 846 m2 Перник област, с.Гълъбник, 27900 EUR