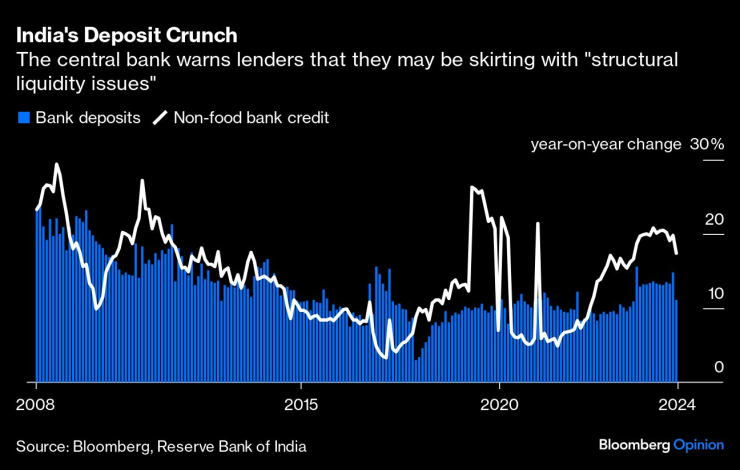

Недостигът на депозити започва да изнервя банкерите и политиците в Индия. Тревогата на кредиторите е по-разбираема от тази на властите.

По примера на китайския наръчник отпреди две десетилетия централната банка ограничава растежа на парите, за да укроти инфлацията. В този процес обаче тя поставя ново препятствие пред кредитирането и инвестициите. Отделно от това правителството задълбочава кризата с депозитите, като облага спестителите с агресивни данъци, но държи постъпленията далеч от финансовата система. Банкерите задълбочават проблема, като не плащат достатъчно на вложителите.

И все пак поведението на кредиторите е подложено на проверка. Министерството на финансите иска от депозитарните институции да предприемат специални кампании за мобилизиране на спестяванията на домакинствата, докато Резервната банка на Индия (РБИ) ги предупреди, че те може би заобикалят „структурни проблеми с ликвидността“. Един от тях изглежда е технологичният. РБИ иска банките да приемат, че всяка клиентска сметка, свързана със смартфон, е податлива на по-бърза ерозия на депозитите.

От следващата година банките в Индия ще трябва да държат повече сигурни активи като пари в брой и държавни ценни книжа, за да посрещнат риска от изтичане на средства от сметки, свързани с интернет. Макар че това може да забави кредитирането в цялата система, някои индивидуални кредитори ще трябва да направят повече, за да излязат от ликвидното си затруднение. HDFC Bank Ltd., най-голямата недържавна банка, планира да продаде 100 млрд. рупии (1,2 млрд. долара) от авансите си, за да намали съотношението кредити/депозити, което по данни на Bloomberg надхвърля 100% вече четири поредни тримесечия.

Повече от технологиите РБИ се притеснява от алчността. В продължение на малко повече от две години кредитите нарастват по-бързо от депозитите. През този период интересът на дребно към фондовия пазар се е увеличил. Домакинствата, които „традиционно разчитаха на банките за паркиране или инвестиране на спестяванията си, все повече се обръщат към капиталовите пазари и други финансови посредници“, заяви през юли управителят на РБИ Шактиканта Дас.

Това обяснение не е вярно. В края на краищата, ако банковото салдо на купувача на активи се дебитира, за да плати за ценните книжа, сметката на продавача се кредитира. Възможно е колодата да се преразпредели между кредиторите и съставът ѝ да се промени. И все пак парите няма да напуснат системата, освен чрез банкоматите, а използването на пари в брой при трансакциите се забавя.

Заемите създават свои собствени депозити. Новата ипотека в крайна сметка ще се появи като кредитно записване в сметката на продавача на имота. Разбира се, заемите за образование в чужбина - или кредитът „купи сега - плати по-късно“, използван за покупка на вносни стоки - ще избягат от местната банкова система. Но това няма да доведе до постоянен недостиг на депозити. По-голямото изтичане е по-вероятно да се осъществи чрез данъците, които се намират в сметката на правителството в централната банка. Ето защо държавните кредитори искат от Ню Делхи да паркира паричните си салда при тях, вместо при паричния орган.

Възможно е РБИ да е изиграл роля за недостига на депозити, като е забавил печатарските си машини. Общата сума на нейните задължения - валута, държана от населението, и резервите, които банките държат в разплащателните си сметки при паричния орган - нараства с 2,3 процентни пункта по-бавно от 9,7%-ното нарастване на номиналния брутен вътрешен продукт през юнското тримесечие. През миналия месец темпът на създаване на пари се срина до под 4%.

Това е странно. Паричната база на централната банка, наричана още „мощни пари“, тъй като подхранва кредитирането, обикновено изпреварва растежа на БВП. (Двете големи изключения през последните години бяха по време на т.нар. taper tantrum през 2013 г. и след внезапната забрана на 86% от валутата през 2016 г.).

В Китай свиването на паричната база беше по-скоро характеристика на икономическото управление, отколкото грешка. Инвестиционният бум след присъединяването на Пекин към Световната търговска организация през 2001 г. можеше да бъде изтощителен, превръщайки текущата сметка, която представлява превишението на вътрешните спестявания над местните инвестиции, в дефицит. Въпреки това Китай продължи да натрупва все по-големи излишъци.

В изследване от 2007 г. Майкъл Муса, бивш главен икономист в Международния валутен фонд, казва, че ключът към загадката се крие в баланса на централната банка.

Централните банки в развитите страни с плаващи обменни курсове купуват държавни ценни книжа, за да печатат нови пари. Тъй като наличието на твърде много от тях води до инфлация, лихвените проценти трябва да се повишат, за да се намали търсенето. Но Китай искаше да поддържа своята икономика в горещо състояние, като подценената валута му даваше предимство на експортните пазари. Затова, вместо да купува облигации, Китайската народна банка набира приходящите долари. И тъй като купуването на долари от банките им даваше повече юани, Китайската народна банка иззе част от тази ликвидност.

Като държи под контрол паричната база, особено в периода 2004-2006 г., Китайската народна банка лишава домакинствата от покупателната способност, която би трябвало да е резултат от бързия икономически растеж, принуждавайки ги да спестяват повече при ниски, контролирани от държавата лихвени проценти по депозитите. Като стимулира нарастването на националната спестовност, Китай успява да финансира сам нарастващия си глад за инвестиции.

Възможно ли е Индия да прилага подобен подход? За никого не е тайна, че министър-председателят Нарендра Моди се стреми да насочи икономиката по пътя на инвестиционен растеж с китайски характеристики. В момента частните разходи за крайно потребление представляват 60% от БВП на Индия. Преди половин век това число е било почти 80%. Нивото на инвестициите обаче все още е около 31% от производството.

Да не говорим за 45%, с които капиталообразуването в Китай достигна своя връх през 2013 г. Може ли Моди да повиши съотношението на инвестициите към БВП до 36 % - най-високото ниво, достигнато от Индия преди глобалната финансова криза от 2008-2009 г.? Дори възстановяването след този шок приключи внезапно през 2013 г., тъй като вътрешните спестявания се изчерпаха, а чужденците се отказаха да финансират високия дефицит по текущата сметка на страната.

Оттогава насам текущата сметка се държи добре, а за разлика от преди десетилетие банките са добре капитализирани. Този път уязвимостта може да се крие другаде. Именно недостигът на депозити от страна на кредиторите може да ограничи скоростта на инвестициите, подхранвани от кредитирането - освен ако властите не измислят някакви гениални начини да поддържат банките в добро състояние, като същевременно ограничават създаването на пари.