Отслабването на цар долар е добра новина за почти всички

Икономиките в Европа, Азия и нововъзникващите пазари ще се облагодетелстват, когато новата история на Фед за лихвените проценти се затвърди

Обновен: 06:55 | 1 септември 2024

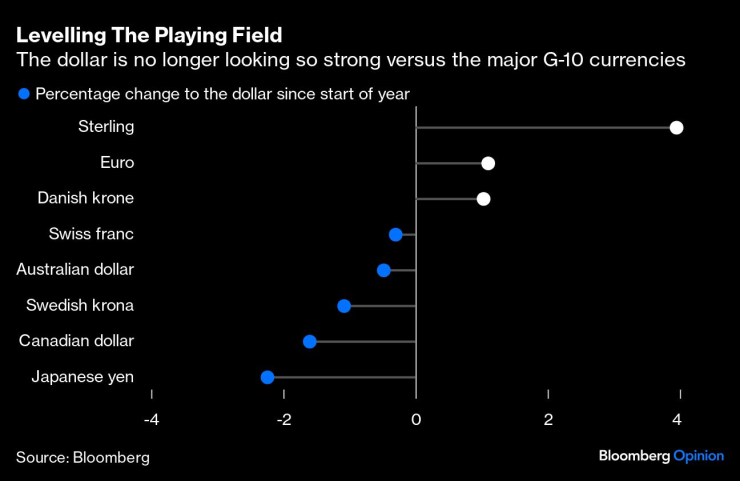

Дали приливът се обърна решително срещу цар долар? Спад от около 5% на американската спрямо основните валути през последните два месеца, тласкайки индекса на долара до 13-месечно дъно, предполага, че неговият постпандемичен скок значително е намалял.

Това идва ръка за ръка с промяната в настроението от Федералния резерв, което председателят Джеръм Пауъл ясно изказа в Джаксън Хоул миналата седмица: Лихвените проценти са били държани високи достатъчно дълго. Въпросът на следващото му заседание на 18 септември е колко голямо може да бъде първото намаление. Разликите в лихвените проценти и имплицитните разходи за хеджиране на експозицията в долари не са единствените обосновки за определяне на относителното представяне на валутата, но те са доминиращите влияния.

Стивън Джен, мениджър на валутен хедж фонд, известен с теорията за „усмивката на долара“, прогнозира, че „лавина“ от активи в САЩ на стойност до 1 трилион долара може да бъде ликвидирана и върната от китайски компании, което ще доведе до 10% печалба в юана към долара. Потоп от такова естество със сигурност би обърнала усмивката с главата надолу, тъй като би означавала, че световната търговия на практика е спряла. Продължаващата икономическа сила на САЩ в сравнение със затруднената китайска инвестиционна картина предполага, че това няма голям смисъл.

Въпреки това, продължителна поредица от съкращения на Фед би трябвало да накарат долара да подкопае допълнително премията за убежище, на която толкова много се радваше през последните три години.

И все пак, това не е история за цар долар, който е свален от своя трон. Статутът му на първостепенна резервна валута няма да бъде застрашен от постепенно понижаване на оценката. САЩ вероятно все още са най-сигурното място за инвестиране - с прилична доходност и оживен фондов пазар - дори и да не е златната мина, която беше. Независимо от това, изключителната нестабилност в началото на август разтърси всичко и валутните пазари бяха грубо събудени.

Какво означава по-слабата американска валута за останалата част от света, който беше под палеца ѝ толкова дълго? Базираните в САЩ фондове може да погледнат навън за диверсификация, тъй като възможностите в чужбина започват да се появяват отново. Много глобални инвеститори също ще разширят погледа си.

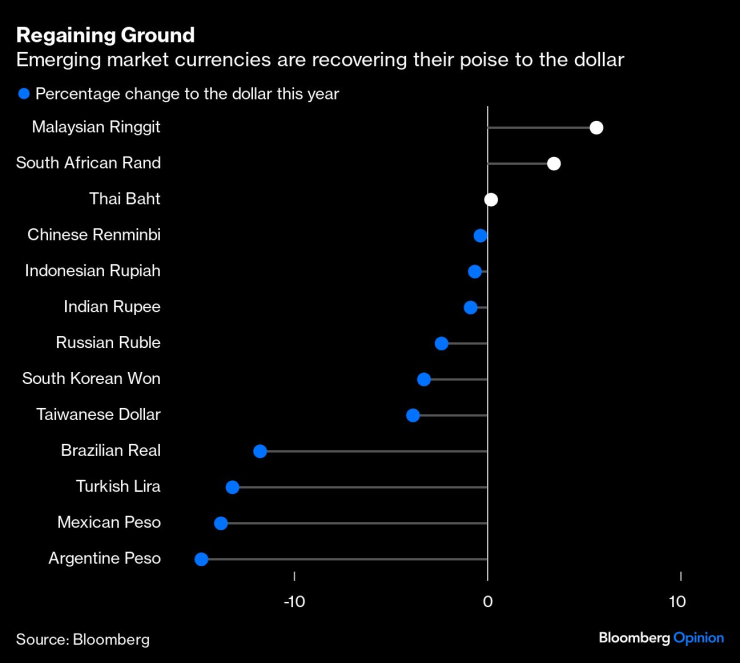

Но икономическите ползи ще се разпространят надлъж и нашир. Обикновено икономиките, изнасящи суровини, са склонни да се представят добре, когато доларът отслабва, тъй като съотношението между цената на суровините обикновено се движи обратно пропорционално на стойността на долара. Независимо от това, след няколко много трудни години, това вероятно ще бъде широко полезно за повечето нововъзникващи пазари, особено тези с високи разходи за внос на стоки, оценени в долари. Това включва бедните на ресурси икономики на Китай и Индия. Има допълнителна полза от падането на цената на петрола в синхрон с по-слабия долар.

Разбира се, винаги има изключения за тези с големи търговски дефицити и дефицити по текущата сметка или по други идиосинкратични причини, които ще се борят от нежелана сила спрямо долара.

Най-големият от тях е еврозоната и по-конкретно износният двигател на Германия. Германският мозъчен тръст IFO се опасява, че страната "все повече изпада в криза". През второто тримесечие германският брутен вътрешен продукт се сви за трети път през последните пет тримесечия, ударен от двоен удар на отслабването на потребителското доверие и капиталовите разходи. Допълнителен пристъп на засилване на еврото само ще влоши болката.

Един положителен страничен продукт от по-силното евро са намалените инфлационни очаквания, като по този начин се дава повече увереност на Европейската централна банка да намали още лихвения процент по депозитите. При разлика от 175 базисни пункта в лихвените проценти спрямо САЩ е малко вероятно ЕЦБ да намалява лихвите с големи стъпки, но ще следи отблизо пътя на решенията на САЩ за лихвените проценти, за да смекчи влиянието на валутата върху своя експортен сектор. Най-бързият начин за съживяване на еврозоната и за укрепване на дългосрочната стойност на общата валута е лихвените проценти да се понижат. Има и допълнителната полза от намаляването на огромните разходи за обслужване на дълга. По-силна валута може да е необходима цена.

Япония обикновено би била в същата лодка като Европа - фокусирана върху поддържането на цена на йената, така че да направи износа си конкурентен. Йената обаче просто беше станала твърде свръхпродадена, така че има достатъчно място за поскъпване на японската валута. Около една четвърт от общата слабост на долара се дължеше на възстановяването на йената и това, че Япония успешно се намеси в своята валута, е перо в шапката. Историята рядко е била благосклонна към официалните опити да спрат пазарните движения. Но Централната банка на Япония играе умела игра на котка и мишка, чакайки Фед да сигнализира за обрат. Може да са необходими по-малко увеличения на лихвените проценти на BOJ, ако Фед започне агресивен цикъл на намаляване на лихвите.

Освен че са в капана на притегателната сила на долара, повечето азиатски държави износители се състезават помежду си да не би внезапно валутата им да стане относително твърде скъпа. За китайския юан и корейския вон премахването на натиска от борбата срещу всемогъщия долар ще улесни намаляването на лихвените проценти, когато е необходимо.

Завоят на Фед към по-лесна лихвена среда ще осигури глобален мехлем, тъй като изглежда, че ще намали разходите за правене на бизнес навсякъде. Пътят ще бъде неравен, но дори страните с доминиращ износ ще се възползват в дългосрочен план.

Маркъс Ашуърт е коментатор на Bloomberg, който се занимава с европейските пазари. Преди това е бил главен пазарен стратег в Haitong Securities в Лондон.