Материалът има информативен характер и не е препоръка за инвестиционно решение!

Berkshire Hathaway на Уорън Бъфет наскоро започна да продава част от дела си в Bank of America. Може би си струва да обмислите покупка.

През последния месец акциите на Bank of America са поевтинели с около 5%, докато индексът KBW Nasdaq Bank е намалял с около 1,5%. С оглед на дългогодишния успех на Бъфет, не е изненадващо, че някой би искал да следва неговия пример. Но мотивите на Berkshire Hathaway остават неясни. Към средата на август, фирмата все още притежаваше около 12% от акциите на Bank of America, според данни на Dow Jones Market. Освен това, вече е спечелила милиарди долари от тази инвестиция.

Това, което е добро за Berkshire Hathaway в дългосрочен план, не е непременно същото, което би било добро за други инвеститори в краткосрочен план. Всъщност, внимателен анализ на Bank of America предполага, че последните събития могат да укрепят позицията на банката като един от по-добрите залози сред кредиторите в близко бъдеще.

Когато става дума за опасения от рецесия, които понякога са плашили пазара, Bank of America може да бъде една от по-добре подготвените банки за такъв сценарий. В последния стрес тест на Федералния резерв за тежка икономическа рецесия, загубите на кредити на BofA бяха 5,5% от средните баланси, далеч под средните 7,1% за 31 големи банки.

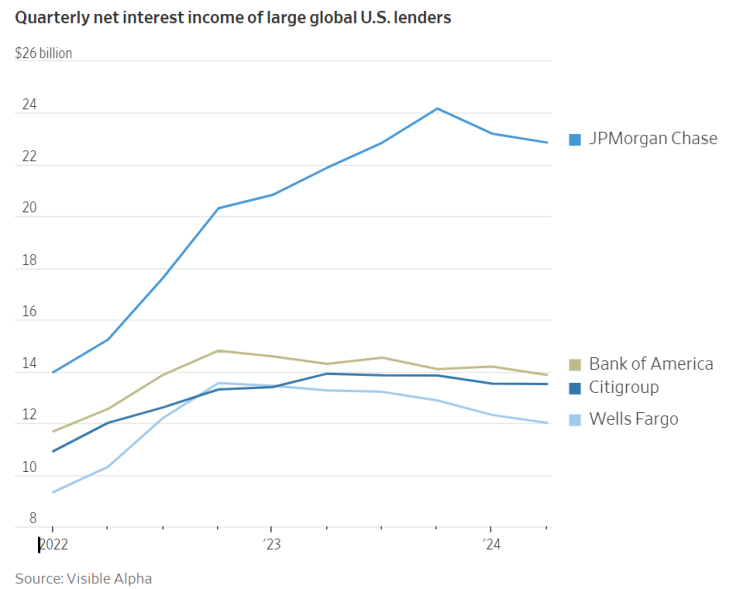

Тримесечен нетен лихвен доход на големите глобални американски кредитори.

Дълбока рецесия остава малко вероятна в момента. Почти сигурно обаче е, че Федералният резерв се готви да започне да намалява лихвените проценти, което ще засегне приходите на много банки. Кредитите, свързани с референтните лихви, ще започнат да генерират по-малко приходи, докато лихвите по депозитите ще се коригират по-бавно.

Bank of America не е изключение. Ако Фед направи три намаления на лихвените проценти с по четвърт пункт до края на годината, банката очаква, че нетният й лихвен доход ще бъде по-нисък с около 225 милиона долара в четвъртото тримесечие в сравнение с второто.

Въпреки това, Bank of America има някои силни компенсаторни фактори. Например, огромният портфейл от облигации, който миналата година беше проблем за банката, сега може да се превърне в относително предимство при намаляване на лихвите. Не само че тези стари, ниско доходоносни облигации вероятно ще повишат стойността си, но и големите количества ценни книжа, които падежират всяко тримесечие, ще продължат да осигуряват значителен ръст на нетния лихвен доход догодина.

Това, заедно с продължаващото изплащане на заеми с фиксиран лихвен процент, като автомобилни заеми и ипотечни кредити, ще компенсира влиянието на намаляването на лихвите, като увеличи нетния лихвен доход с около 300 милиона долара в четвъртото тримесечие спрямо второто, според прогнозите на банката.

Има и още няколко потенциални източници на увеличение на нетния лихвен доход. Например, прекратяването на хеджовите инструменти за защита срещу намаляване на лихвените проценти може да започне да увеличава нетния лихвен доход през втората половина на следващата година, казват от банката.

В крайна сметка, нетният лихвен доход на Bank of America се очаква да нарасне с 5% през 2025 г., в сравнение с по-малки увеличения или намаления за конкурентите Citigroup, JPMorgan Chase и Wells Fargo, според прогнозите на анализатори, събрани от Visible Alpha.

Въпреки че пазарът може би вече е отчел тези предимства, все още има достатъчно несигурност относно пътя на лихвените проценти, което може да доведе до по-добро представяне на BofA, ако Фед предприеме по-агресивни намаления.

Освен това, съществува и общата неизвестност какво ще се случи с други фактори, като растеж на кредитите и сделки на Уолстрийт. Приходите на BofA от инвестиционно банкиране днес допринасят относително повече за общите приходи на банката, отколкото при конкурентите Citigroup и JPMorgan. Така че, ако очакваното намаляване на лихвите стимулира повече корпоративна активност, Bank of America ще бъде готова да бъде един от най-големите печеливши.

Що се отнася до оценката, може би има място Bank of America да надмине очакванията. С последния спад в цената, Bank of America сега се търгува на 10,8 пъти прогнозните печалби за 2025 г., в сравнение с 11,3 за банките от S&P 500 като цяло, според данни на FactSet.

Залагането на акции на банка, особено през изборна година, не е за хора със слаби нерви. Има много неща, които могат да се объркат в кредитирането, търговията или Вашингтон, които инвеститорите не могат да предвидят. Но продажбата на акции от страна на Berkshire Hathaway може да бъде възможност да се придобие потенциално изключителен актив на изгодна цена.

Още по темата

- 1 Защо инвеститорите не могат да се наситят на златото в момента

- 2 Монополът на долара в плащанията скоро ще oстане в историята

- 3 Виетнамската бамбукова дипломация е ключът към оцеляването в новия световен хаос

- 4 Тръмп "неправилно прецени" Китай в търговската война, казва китайски съветник

- 5 Отношенията между САЩ и Европа ще се влошат преди да има подобрение

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Пак броим врабчетата тази събота

Пак броим врабчетата тази събота  Миска стана дарител на кърма

Миска стана дарител на кърма  Тръмп: Зеленски е готов да се откаже от Крим

Тръмп: Зеленски е готов да се откаже от Крим  Фиктивните ГТП-та и гаражните майстори остават в историята

Фиктивните ГТП-та и гаражните майстори остават в историята

Тяло на жена е открито на северния плаж в Бургас

Тяло на жена е открито на северния плаж в Бургас  Кремъл: Русия ще окаже военна помощ на Северна Корея при нужда

Кремъл: Русия ще окаже военна помощ на Северна Корея при нужда  Георгиев: Прокуратурата работи по повече от 60 сигнала за имотни измами

Георгиев: Прокуратурата работи по повече от 60 сигнала за имотни измами  Мирното споразумение на Тръмп е ужасно, но Украйна все пак трябва да го приеме

Мирното споразумение на Тръмп е ужасно, но Украйна все пак трябва да го приеме

Министър-председателят на Лийдс

Министър-председателят на Лийдс  Дарко Тасевски: Дано никога повече не се събираме по такъв повод

Дарко Тасевски: Дано никога повече не се събираме по такъв повод  Гуардиола с горчиво и тежко признание

Гуардиола с горчиво и тежко признание  Сектор А изригна: Докога лекетата в отбора ще гонят и сменят треньори?

Сектор А изригна: Докога лекетата в отбора ще гонят и сменят треньори?

10-те най-страхотни коли на Pagani

10-те най-страхотни коли на Pagani  Смартфоните на шофьорите на камиони ще бъдат блокирани

Смартфоните на шофьорите на камиони ще бъдат блокирани  Петте големи японски провала за спортен автомобил

Петте големи японски провала за спортен автомобил  Този надежден автомат изминава повече от 300 000 км, но има и проблеми

Този надежден автомат изминава повече от 300 000 км, но има и проблеми

продава, Двустаен апартамент, 71 m2 Пловдив, Въстанически, 62480 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Въстанически, 62480 EUR  продава, Двустаен апартамент, 62 m2 Пловдив, Беломорски, 67500 EUR

продава, Двустаен апартамент, 62 m2 Пловдив, Беломорски, 67500 EUR  продава, Двустаен апартамент, 51 m2 Пловдив, Христо Смирненски, 56900 EUR

продава, Двустаен апартамент, 51 m2 Пловдив, Христо Смирненски, 56900 EUR  продава, Тристаен апартамент, 105 m2 Пловдив, Въстанически, 92285 EUR

продава, Тристаен апартамент, 105 m2 Пловдив, Въстанически, 92285 EUR  продава, Тристаен апартамент, 100 m2 Пловдив, Кършияка, 144623 EUR

продава, Тристаен апартамент, 100 m2 Пловдив, Кършияка, 144623 EUR