Няма съмнение, че производителите на автомобили са в трудна ситуация поради технологичния катаклизъм и новите търговски бариери. Но помислете за доставчиците: тяхната рентабилност е още по-слаба и те съкращават десетки хиляди работни места.

Инвеститорите трябва да действат внимателно, тъй като по-малките играчи се поддават на финансовия натиск; междувременно производителите на автомобили може да се наложи да отслабят натиска върху производителите на части.

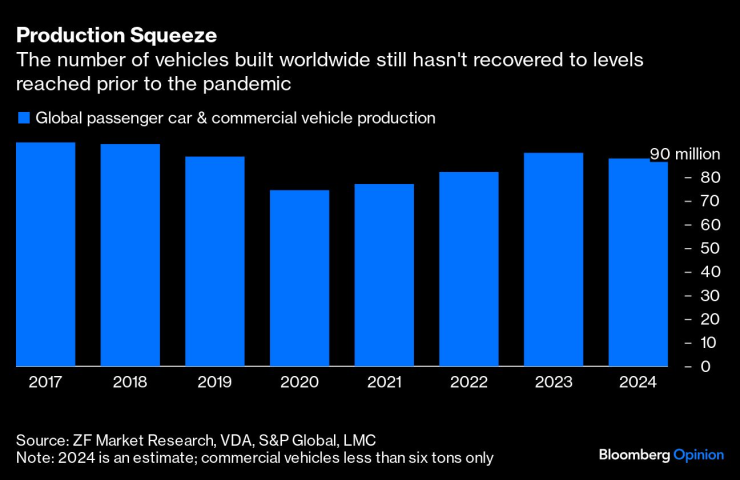

Основните производители на компоненти като Robert Bosch GmbH, ZF Friedrichshafen AG и борсово регистрираната Continental AG страдат от години на фона на изобилие от инфлационен и конкурентен натиск, плюс бавното възстановяване на производството на автомобили след пандемията.

Секторът се надяваше на по-гладко плаване тази година, след като недостигът на полупроводници намаля, но печалбите за второто тримесечие не направиха много, за да разсеят опасенията. Няколко доставчици намалиха насоките за продажби, след като големи клиенти отмениха проекти за електрически превозни средства и намалиха производствените прогнози в отговор на нарастващите запаси.

„Електрическите превозни средства с батерии бяха сигурният залог само преди няколко месеца“, каза Филип фон Хиршхайд, ръководител на автомобилния бизнес на Continental, пред анализатори миналата седмица, след като германският гигант намали прогнозата си за продажбите за цялата година и обяви, че може да се раздели на две отделни регистрирани компании. „Вече не са сигурен залог, динамиката се е променила напълно.“

Това е още един удар за доставчиците, които са инвестирали сериозно в преразглеждане на продуктовите гами, насочени към двигатели с вътрешно горене за електрическата ера на фона на постоянен натиск от автомобилните производители за по-ниски цени. Автомобилните компании са решени да направят моделите, захранвани с батерии, толкова евтини, колкото бензиновите еквиваленти; притискането на доставчиците е един от начините да се постигне това.

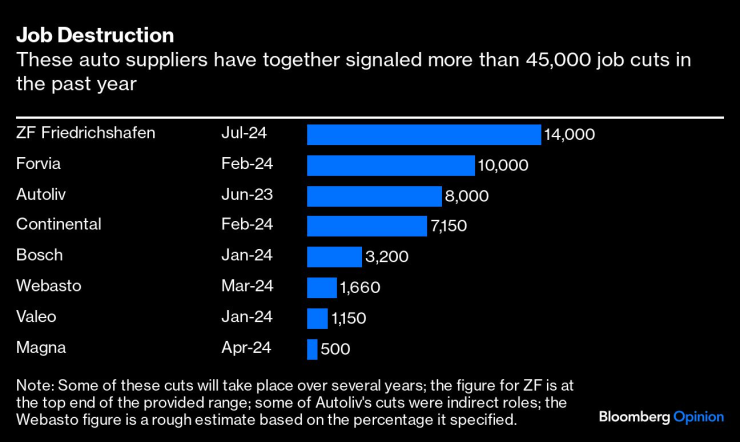

ZF каза миналата седмица, че някои производители на автомобили са намалили наполовина броя на програмите за EV, планирани за следващата година, докато около една трета за 2026 г. са отменени. Германската фирма вече разполага с излишен производствен капацитет в електрифицираните задвижвания, което допринесе за решението ѝ да съкрати до 14 000 работни места на вътрешния си пазар през следващите четири години – което се равнява на около една четвърт от местната работна сила.

Междувременно канадската Magna International Inc. съкращава 500 работни места в Австрия на фона на неуспехи, свързани с работата със стартиращи компании за електромобили. Базираната в Калифорния Fisker Inc. подаде молба за банкрут през юни, докато миналия месец Ineos Automotive Ltd. на милиардера от Обединеното кралство Джим Ратклиф забави пускането на пазара на електрическо спортно превозно средство. Magna отговаряше за разработването и сглобяването на превозни средства и за двете компании; във всеки случай промяната е довела до няколкостотин милиона долара загубени продажби.

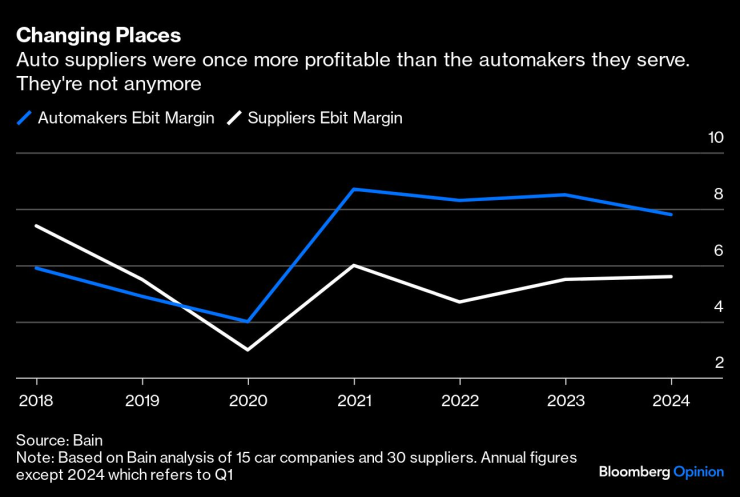

На други места закъсненията и отмяната на EV предизвикват напрегнати преговори, тъй като доставчиците се опитват да възстановят от автомобилните производители част от парите, които са инвестирали. Имаше подобни дискусии за компенсации, когато доставчиците бяха ударени от вълна от инфлация на стоките и труда през 2022 г. Въпреки това, днес автомобилните производители разполагат с повече власт: те успяха да вдигнат цените на автомобилите, когато липсата на чипове ограничи производството на автомобили през 2021 г. и 2022 г. Техните доставчици нямаха такъв късмет.

„Договорните споразумения от епохата преди кризата вече не са устойчиви,” се оплака миналата седмица Холгер Енгелман, главен изпълнителен директор на Webasto SE, след като немският доставчик на автомобилни покриви едва отбеляза печалба миналата година. „Трябва да пренастроим бизнес отношенията си. Засегнати сме от структурен проблем, който в крайна сметка ще отслаби цялата автомобилна индустрия. Трябва да решим този проблем заедно.“

Около три четвърти от европейските доставчици, анкетирани от McKinsey & Co. през април, заявиха, че недостатъчните компенсации от автомобилните производители са най-належащото им оперативно предизвикателство. Преди пандемията доставчиците се радваха на маржове на печалба, които обикновено бяха няколко процентни пункта по-високи от тези на автомобилните производители; сега ситуацията е обратната.

Производителите натрупаха допълнителен натиск, като пренасочиха веригите за доставки към места с по-ниски разходи или въведоха повече вътрешни дейности, особено във връзка с разработката на софтуер. „Нарастващ брой доставчици са изправени пред предизвикателства по отношение на ликвидността, които вероятно ще изискват специална подкрепа, включително от производители на оригинално оборудване, за предотвратяване на неплатежоспособност“, предупреди консултантската компания Bain & Co. през юни. Производителят на седалки Recaro Automotive GmbH и доставчикът на колела BBS започнаха процедура по несъстоятелност в Германия през последните седмици.

Има проблясъци на оптимизъм: западните доставчици очакват да привлекат повече бизнес от китайските производители на автомобили, когато се разширят в Европа например. Но възходът на BYD Co. и SAIC Motor Corp е нож с две остриета: западните производители губят пазарен дял в Китай, докато китайските доставчици също искат да последват автомобилните производители от своята страна, като се разширяват в чужбина.

През февруари френският доставчик на автомобилни части Forvia SE обяви съкращения на 10 000 работни места през следващите пет години или около 13% от работната си сила в Европа, за което отчасти обвини очакваното „пристигане на новодошли от Азия“. Акциите на Mobileye Global Inc., доставчик на автоматизирани системи за шофиране, се сринаха с 60% през последната година след поредица от предупреждения за печалбата и признаци за нарастваща конкуренция в Китай.

Разбира се, нивото на болка, изпитвана от доставчиците, зависи от продуктите, които продават. Производителите на батерии са в особено трудно положение: след като набра 15 милиарда долара финансиране, европейският стартъп Northvolt AB миналия месец стартира стратегически преглед след това, което сега признава е било прекалено агресивна експанзия.

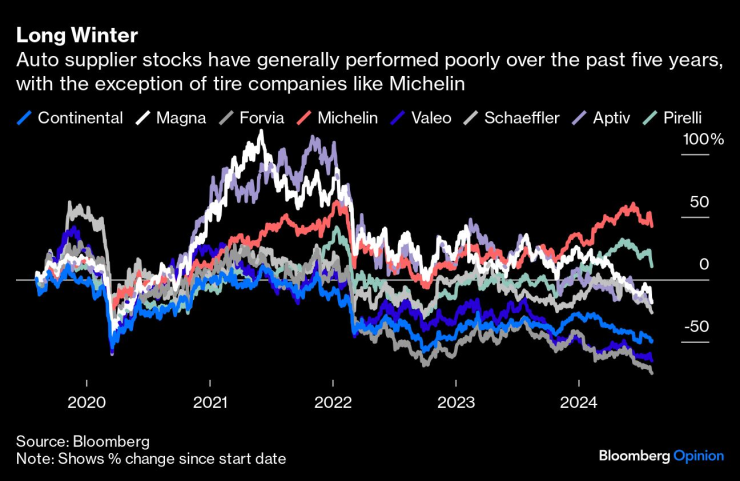

За разлика от това, доставчиците, които работят както за бензинови, така и за електрически автомобили, или имат значителни следпродажбени или неавтомобилни приходи, са в по-добра позиция. Устойчивите маржове на печалбата на Aptiv Plc са подпомогнати от до голяма степен „агностична“ продуктова гама, например. Базираният в Дъблин доставчик беше достатъчно уверен, за да обяви програма за обратно изкупуване на акции за 5 милиарда долара миналата седмица – което се равнява на повече от една четвърт от намалената му пазарна капитализация. Междувременно акциите на компаниите за гуми, включително Michelin и Pirelli SpA, се представиха по-добре.

Continental се надява, че спирането на проблемните автомобилни технологични дейности през следващата година ще помогне на инвеститорите да разпознаят по-добре стойността на много по-печелившия отдел за гуми. Германският конгломерат дълго се съпротивляваше на такъв драстичен ход. Но трудните времена изискват радикални мерки.

Крис Брайънт е колумнист в Bloomberg Opinion, отразяващ индустриални компании в Европа. Преди това е бил репортер за Financial Times.

Още по темата

- 1 Германци купуват имоти в България, еврозоната ще привлече още

- 2 Мъск спъва електрическата революция, която започна

- 3 Войната на Русия срещу Украйна навлиза в опасна нова фаза

- 4 Байдън направи услуга на Тръмп с американските ракети в Украйна

- 5 На над 90% от българския бизнес тепърва му предстои сблъсък с ESG

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Ирина Христова, АОНК: Расте делът на незаконните участници в небанковото кредитиране

Ирина Христова, АОНК: Расте делът на незаконните участници в небанковото кредитиране  Китайският пазар все повече привлича интереса на български компании

Китайският пазар все повече привлича интереса на български компании  Ръководителят на представителството на ГБС в Брюксел модерира панел за устойчивия преход

Ръководителят на представителството на ГБС в Брюксел модерира панел за устойчивия преход  Индексите на Wall Street започват борсовата сесия с понижения*

Индексите на Wall Street започват борсовата сесия с понижения*

Ще направят ли депутатите крачка назад за Силви Кирилов или отиваме на избори?

Ще направят ли депутатите крачка назад за Силви Кирилов или отиваме на избори?  Номинираният за министър на отбраната в САЩ е обвинен в сексуално посегателство?

Номинираният за министър на отбраната в САЩ е обвинен в сексуално посегателство?  Илияна Йотова: Надявам се утре да се поздравим с избран председател на парламента

Илияна Йотова: Надявам се утре да се поздравим с избран председател на парламента  ГЕРБ-СДС иска оставката на председателя на СОС заради "Опълченска"

ГЕРБ-СДС иска оставката на председателя на СОС заради "Опълченска"

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Парцел, 1805 m2 София, Кокаляне (с.), 180000 EUR

продава, Парцел, 1805 m2 София, Кокаляне (с.), 180000 EUR  продава, Едностаен апартамент, 47 m2 София, Слатина, 106000 EUR

продава, Едностаен апартамент, 47 m2 София, Слатина, 106000 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

Арестуваха двоен убиец в Сърбия

Арестуваха двоен убиец в Сърбия  Малък испански остров е новата миграционна фронтова линия на Европа

Малък испански остров е новата миграционна фронтова линия на Европа  ООН се опитват да отключат ключово финансиране за борба с климата за Афганистан

ООН се опитват да отключат ключово финансиране за борба с климата за Афганистан  Тест: Любимият ви цвят разкрива какви сте

Тест: Любимият ви цвят разкрива какви сте

DS показа с какво ще конкурира Tesla и Mercedes-Benz EQE

DS показа с какво ще конкурира Tesla и Mercedes-Benz EQE  Най-продаваните марки в Европа за годината

Най-продаваните марки в Европа за годината  Как Toyota създаде един от най-успешните двигатели в историята си

Как Toyota създаде един от най-успешните двигатели в историята си  Най-добрите семейни коли с 4x4 на старо

Най-добрите семейни коли с 4x4 на старо