Един от най-широко следените измерители на фондовия пазар, който от десетилетия е надежден показател за бъдещата възвръщаемост, през последните години заблуждава инвеститорите. Заблудата му се дължи на странния ръст на печалбите на големи технологични компании като Apple Inc. и Alphabet Inc. Но има начин този пазарен барометър да бъде преработен, тъй като притесненията за повишените очаквания и цени нарастват.

Имам предвид циклично коригираното съотношение цена-печалба, известно като съотношение CAPE. Коефициентът CAPE се опитва да отговори на един основен въпрос: Когато инвеститорите купуват акции, те по същество купуват дял от печалбите на компанията, така че колко плащат за тези печалби? Обикновено CAPE прилага този въпрос към широкообхватен тракер, като например индекса S&P 500, като изчислява съотношението между цената на индекса и 10-годишната средна стойност на печалбата на акция след инфлацията.

Така например S&P 500 затвори на ниво 5319 миналия четвъртък, а 10-годишната му средна печалба е 168 USD на акция след инфлацията, по данни на Bloomberg, което се равнява на CAPE от 32 пъти. Това е висока стойност - почти два пъти по-висока от дългосрочната средна стойност от 1881 г. насам и третата най-висока в историята, надхвърляна единствено в разгара на интернет балона в края на 90-те години и в началото на това десетилетие.

За познавачите на CAPE това е тревожен сигнал за предстояща разочароваща възвръщаемост на акциите, тъй като в исторически план високият CAPE е силно свързан с по-ниска бъдеща възвръщаемост и обратното. Но от 2010 г. насам CAPE е средно 28 пъти - близо до сегашното си ниво и доста над дългосрочната си средна стойност от 17 - и въпреки това S&P 500 се покачва. До юли индексът е донесъл 13,8% годишна възвръщаемост, включително дивидентите, което е един от най-добрите 15-годишни периоди в историята. Инвеститорите, които намалиха стойността на акциите в страх от високия CAPE, допуснаха скъпоструваща грешка.

За да разберем какво се е объркало, е добре да знаем защо CAPE работи на първо място. Идеята на съотношението цена-печалба (P/E) е, че колкото по-малко инвеститорите плащат за печалбата, толкова по-висока е доходността. Но печалбите могат да бъдат променливи и ако не се борави внимателно с тях, съотношенията P/E могат да се окажат с поведение, точно противоположно на това, което инвеститорите възнамеряват.

По време на икономически бум печалбите обикновено нарастват по-бързо от обичайното, което води до временно високи печалби и следователно до ниски коефициенти P/E. Обратно, по време на икономически спад печалбите са склонни да се сриват, което води до рязко покачване на коефициентите P/E. В резултат на това използването на текущите печалби за изчисляване на коефициентите P/E би сигнализирало на инвеститорите, че акциите са евтини в разгара на бума и скъпи в разгара на спада. Видяхме как тази обратна сигнализация се прояви в периода преди и след финансовата криза от 2008 г. Заместването с прогнозни 12-месечни оценки на анализаторите не би помогнало много, тъй като те обикновено се основават на последните резултати.

Навлиза коефициентът CAPE, който използва 10-годишна средна стойност на приходите, за да изглади възходите и паденията на цикъла на подем и спад. Резултатът е по-ниски печалби и по-високи съотношения P/E, когато печалбите нарастват по време на бум, и по-високи печалби и по-ниски съотношения P/E, когато печалбите се сриват по време на спад - сигнал, който инвеститорите искат.

По време на финансовата криза коефициентът CAPE се покачи до 28 пъти на върха на пазара през 2007 г., тъй като 10-годишните средни печалби, които се проследяват, бяха с една трета по-ниски от текущите печалби. По време на пазарното дъно през 2009 г. той се понижи до 13 пъти, този път защото 10-годишните печалби бяха повече от седем пъти по-високи от текущите печалби. Инвеститорите, които са използвали CAPE, за да се ориентират в кризата, са били прави и в двата случая. Проблемът е решен.

Силата на CAPE обаче може да бъде и слабост. Той косвено предполага, че циклите на подем и спад се случват на всеки десет години. Но ако цикълът трае значително по-дълго, използването на многогодишна средна стойност на доходите може да бъде подвеждащо.

По същество това се случи след финансовата криза. С изключение на краткотрайния спад на приходите по време на пандемията от Covid, САЩ не са преживявали рецесия на приходите от 15 години. И докато бумът на печалбите продължава, текущите печалби ще останат значително по-високи от многогодишната средна стойност, което ще доведе до повишен CAPE, дори когато пазарът се покачва заедно с печалбите. Проследяващата средна стойност на CAPE от 168 долара на акция за S&P 500 е доста по-ниска от последната целогодишна оперативна печалба на индекса от 228 долара на акция.

Разликата вероятно ще намалее по време на следващия ръст на печалбите, но това може да отнеме повече време, отколкото инвеститорите очакват. Това е така, защото някои компании са по-малко уязвими от други, а най-силните от тях са завладели широките пазарни индекси. Сега S&P 500 е доминиран от шепа големи технологични компании с необичайно постоянни печалби: Apple, Microsoft Corp., Amazon.com Inc., Alphabet, Meta Platforms Inc. и може би в по-малка степен Nvidia Corp. заедно съставляват почти една трета от индекса, осигурявайки силна противотежест на по-малките компании с по-нестабилни резултати.

Дори ако растежът на големите технологични компании се забави, както очаквам, може да отнеме няколко години, за да се свие теглото им в S&P 500. Междувременно тези компании вероятно ще продължат да трупат печалби. Това може да помогне да се предотврати рецесия на печалбите на широкия пазар, която да е достатъчно сериозна, за да върне текущите печалби в съответствие с тяхната средна стойност - пренастройване, което обикновено срива пазара и оправдава CAPE.

Но има начин за модифициране на CAPE, който запазва най-добрите му качества и дава на инвеститорите възможност да се предпазят от продължителни бумове. Вместо да използват 10-годишна средна стойност на печалбите, инвеститорите биха могли да я заменят с осемгодишна средна стойност, състояща се от пет години исторически печалби и три години прогнозни оценки.

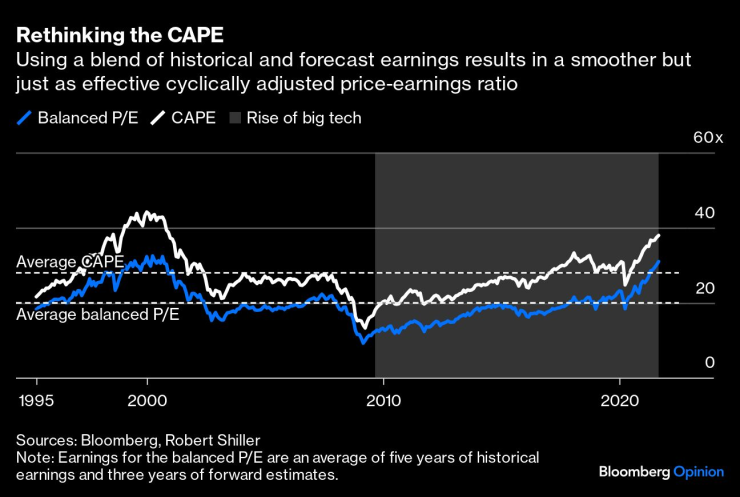

Преосмисляне на CAPE. Използването на комбинация от исторически и прогнозни печалби води до по-плавно, но също толкова ефективно циклично коригирано съотношение цена-печалба

Този подход ще изглади приходите, но е по-малко обвързан с далечното минало. Не коригирам инфлацията, защото историческите доходи са по-скорошни, а използването на тригодишни прогнозни оценки изглежда разумно, защото е по-трудно да се види по-далеч.

Полученият коефициент - нека го наречем балансиран P/E - дава същите сигнали за посоката на движение като CAPE, но отразява по-добре текущите финансови резултати на компаниите, като премахва някои от екстремните оценки на CAPE, които могат да възникнат по време на бум на печалбите. Bloomberg разполага с оценки на анализаторите за печалбите на S&P 500 от 1990 г. насам, така че сравних CAPE с моя балансиран P/E от 1995 г. до 2021 г. - тестови период, който включва два грандиозни възхода и падения по време на интернет катастрофата и финансовата криза.

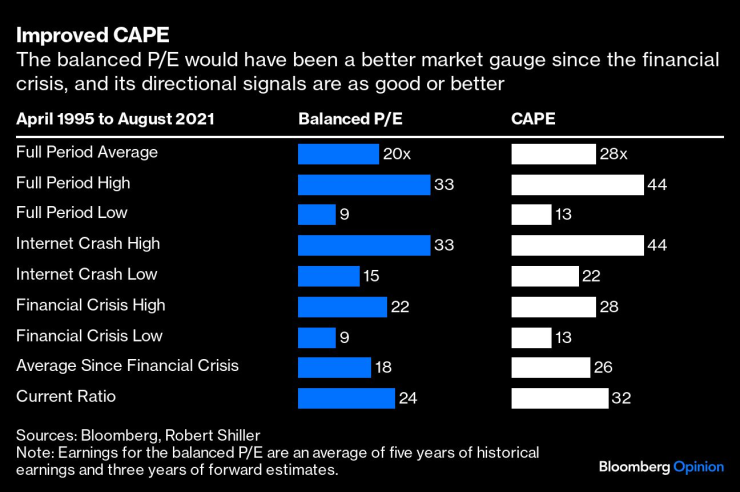

Усъвършенстван CAPE. Балансираният P/E би бил по-добър измерител на пазара след финансовата криза, а насочващите му сигнали са също толкова добри или дори по-добри.

Средният балансиран P/E беше значително по-нисък от този на CAPE, както и неговата вариативност, което означава, че е по-малко шумен. Въпреки това насочващият сигнал на балансирания P/E беше също толкова добър, а в някои случаи и по-добър. Както по време на интернет срива, така и по време на финансовата криза, той беше по-висок от средния при влизане и по-нисък от средния при излизане, което не винаги беше вярно за CAPE.

Най-голямата разлика е, че балансираният P/E би бил по-добър ориентир след финансовата криза, като до 2021 г. е средно 18 пъти, за разлика от по-тревожните 26 пъти за CAPE.

Но дори балансираният P/E сега изглежда разтегнат. Нейната печалба от 221 долара на акция е само малко по-ниска от последната годишна оперативна печалба на S&P 500. И все пак пазарът се търгува на 24 пъти по-висока цена, което е с 20% повече от средния балансиран P/E през моя тестови период. Така че, дори и без рецесия на приходите, има възможност за свиване на оценките.

В крайна сметка CAPE ще се окаже правилен. Но поуката от последните 15 години е, че той не бива да бъде единственият, а може би дори не е най-добрият ориентир за инвеститорите.

Още по темата

- 1 AmCham: България може да замести Китай във веригите на доставки за САЩ

- 2 Сблъсък между САЩ и Китай ще удари индустрията и IT, но ще създаде възможности

- 3 Технологичните акции в Китай отписаха $350 млрд., но се задава по-голям проблем

- 4 Докато пазарите потъваха и скачаха, нов страх обзе Уолстрийт

- 5 Българският пазар на нови мотоциклети е в подем преди търговската буря

В развитие – най-доброто от седмицата /п./

В развитие – най-доброто от седмицата /п./

Мъдростта на баба Ванга: 10 мисли на Петричката пророчица

Мъдростта на баба Ванга: 10 мисли на Петричката пророчица  Изкуствен интелект променя ограниченията на скоростта на магистрала

Изкуствен интелект променя ограниченията на скоростта на магистрала  Цяла България се прехласна по Стойчо

Цяла България се прехласна по Стойчо  Трудовата книжка става електронна от 1 юни

Трудовата книжка става електронна от 1 юни

Пролетно почистване - 8 неща, които да почистите

Пролетно почистване - 8 неща, които да почистите  Рафаел Надал ще става баща

Рафаел Надал ще става баща  5 ползи за градината от обелките от портокал

5 ползи за градината от обелките от портокал  4 зодии затварят глава от живота си с пълнолунието във Везни

4 зодии затварят глава от живота си с пълнолунието във Везни

Ювентус излезе трети след 2:1

Ювентус излезе трети след 2:1  Автогол донесе скъпоценен успех на Барселона

Автогол донесе скъпоценен успех на Барселона  Роналдо донесе обрат на Ал Наср с два гола (ВИДЕО)

Роналдо донесе обрат на Ал Наср с два гола (ВИДЕО)

Пет германски модела, които са идеални за газова уредба

Пет германски модела, които са идеални за газова уредба  Уникалният Rolls-Royce на Уейн Грецки се продава на търг

Уникалният Rolls-Royce на Уейн Грецки се продава на търг  Забравената порода - спортните автомобили Ford XR

Забравената порода - спортните автомобили Ford XR  Руснаците масово връщат китайски коли на дилърите

Руснаците масово връщат китайски коли на дилърите

продава, Тристаен апартамент, 109 m2 Пловдив, Христо Смирненски, 130740 EUR

продава, Тристаен апартамент, 109 m2 Пловдив, Христо Смирненски, 130740 EUR  продава, Тристаен апартамент, 60 m2 София, Хаджи Димитър, 140000 EUR

продава, Тристаен апартамент, 60 m2 София, Хаджи Димитър, 140000 EUR  продава, Къща, 300 m2 Варна област, м-т Перчемлия, 370000 EUR

продава, Къща, 300 m2 Варна област, м-т Перчемлия, 370000 EUR  продава, Четиристаен апартамент, 146 m2 София, Белите Брези, 350000 EUR

продава, Четиристаен апартамент, 146 m2 София, Белите Брези, 350000 EUR  продава, Тристаен апартамент, 88 m2 София, Слатина, 229000 EUR

продава, Тристаен апартамент, 88 m2 София, Слатина, 229000 EUR