Уорън Бъфет продава много акции и това разкритие кара многобройните му почитатели да го последват. Базираният в Омаха, Небраска, конгломерат Berkshire Hathaway Inc. съобщи в събота, че е свил няколко позиции и е намалил дела си в Apple Inc. (компанията, която държи най-голям дял в портфейла на Бъфет), което за някои на пазарите е знак, че "Оракулът от Омаха" се готви за значителни спадове на фондовия пазар. Предназначеното послание всъщност не беше толкова ясно, колкото се вижда на пръв поглед, но този нюанс може и да няма значение, като се има предвид скоростта на раздвижване на настроенията на пазарите.

По време на писането на статията индексът S&P 500 се беше понижил с около 3%. Нямам представа каква част от този спад се дължи на Бъфет, но спокойно може да се каже, че неудачно подбрания от него момент да оповести сделките беше част от нагласите.

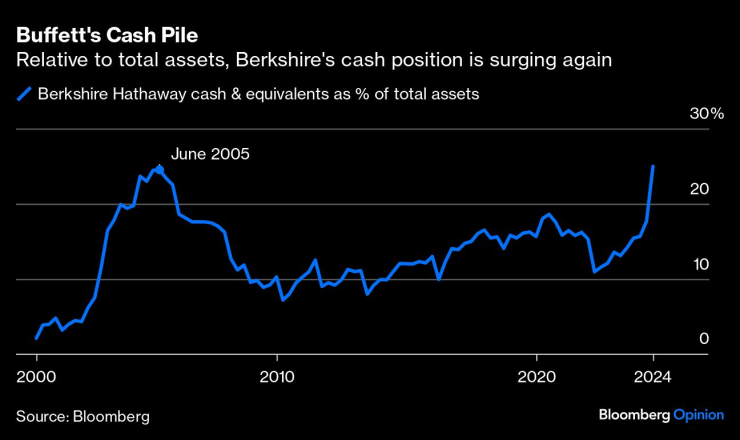

Като дял от общите активи паричните средства и еквивалентите на Berkshire, възлизащи на рекордните 276,9 млрд. долара, вече официално са се върнали към върховите си стойности от средата на миналия век, преди финансовата криза, когато разполагащият с кешови средства Бъфет се прочу с това, че е придобил емблематични компании на изгодни цени. В абсолютна стойност паричните средства на Бъфет достигат рекордни стойности от няколко тримесечия насам, но досега ги подминавах, защото нивата на кешовите наличности не бяха толкова високи спрямо други показатели за размера на фирмата. Това извинение вече не е валидно.

Спрямо всичките му позиции, кешовата се увеличава отново

Новината за Berkshire идва в момент на особена уязвимост на пазарите и икономиката. Заедно с излишните спестявания и ниската безработица високите цени на активите, поддържани отчасти от високите оценки на големите американски компании, бяха един от трите стълба на потреблението в САЩ през последните години. От известно време излишните спестявания намаляват, но до миналата седмица личното богатство и пазарът на труда сякаш се държаха добре. Сега изведнъж историята на потреблението се оказва нестабилна. Два дни след като Федералният резерв пропусна възможността да намали лихвените проценти, докладът на Бюрото за трудова статистика в петък показа, че нивото на безработица се е повишило до почти тригодишен връх, което постави началото на разпродажбите, за чието продължаване помогна Бъфет.

Дори ако приемем, че тенденциите в богатството имат пропорционално малък ефект върху потреблението, увеличението на портфейлите от акции и на жилищния капитал е толкова необичайно - досега - че трябва да има някакво въздействие. От края на 2019 г. до началото на 2024 г. нетната стойност на имуществото на домакинствата е нараснала с около 41,5 трилиона долара. Резкият обрат в цените на акциите идва и в момент, когато жилищният пазар изглеждаше затруднен, а излишните спестявания, останали от пандемията, пресъхват.

Но какво всъщност си е мислел Бъфет?

Първо, Бъфет вече ни каза да очакваме някои продажби на акции, поне отчасти по данъчни причини. На годишната среща на Berkshire Hathaway през май той сподели съвсем разбираемото си безпокойство, че зеещият федерален бюджетен дефицит може да доведе до по-високи данъци върху капиталовите печалби. "Нямам нищо против, при сегашните условия, да изградя кешова позиция", каза тогава Бъфет. "Когато гледам алтернативата на това, което е на разположение на капиталовите пазари, и гледам състава на това, което се случва в света, ние я намираме за доста привлекателна." При всички средносрочни перспективи на акциите, продажбата на Apple сякаш затвърди мнението, че акциите в областта на технологиите и комуникациите са станали твърде надценени. Berkshire също така намали дела си в Bank of America Corp., очевидно предпочитайки държавни ценни книжа с доходност над 5%.

Второ, Бъфет винаги се е възмущавал от схващането, че може по някакъв начин да предсказва бъдещето или да определя времето на пазарите. Той се е прочул като дългосрочен инвеститор, който намира добри компании на разумни цени и ги задържа в продължение на години или десетилетия. Ако действията му по време на финансовата криза се считат за определяне на пазарния момент, струва си да се признае, че те не са били толкова точни, колкото предполага легендата.

Berkshire драматично увеличи паричните си средства в периода 2002-2005 г. и след това ги поддържаше на рекордни нива до края на 2007 г. Сега си спомняме колко умни изглеждаха Бъфет и неговият късен съмишленик Чарли Мънгър по време на кризата, когато използваха свободните си парични средства за инвестиции в Goldman Sachs Group Inc., General Electric Co. и Dow Chemical Co. Но често забравяме колко упорити изглеждаха те преди срива: От края на 2002 г. до средата на 2007 г. Berkshire значително изоставаше от индекса S&P 500. Погледнато в ретроспекция, това може би е било разумен компромис между риска и възвръщаемостта, но историята показва, че икономиката не се стопява веднага само защото Бъфет е преминал към пари в брой.

И накрая, Бъфет все още притежава много акции и по-специално около 84 млрд. долара в Apple. Откакто Бъфет разкри за първи път позицията си през 2016 г., акциите на Apple се възвръщат с около 30% годишно. В една интерпретация това всъщност е знак за увереност, когато виждаш, че една инвестиция се е повишила с толкова много и сваляш от масата само около половината от чиповете си.

Като цяло, обикновено бих бил предпазлив да тълкувам твърде много в новините на Бъфет сами по себе си, както и смятах, че раздухването на последните данни за работните места беше малко пресилено. Докладът на Института за управление на доставките, публикуван малко след началото на търговията, показа, че неговият индекс остава на територията на експанзията - лъч надежда, който доведе до вътрешнодневна отсрочка от пазарната паника. Може би още няколко подобни новини - включително някои благоприятни данни за първоначалните молби за помощи при безработица - все още могат да спрат вълната. Но засега продължавам да се притеснявам, че сме в разгара на водовъртеж от негативни вибрации, който трудно може да бъде спрян. Намаляването на стойността на активите може само да направи нестабилния пазар на труда още по-нестабилен и в резултат на това потреблението може да се окаже затруднено. Това може и да не е бил очакваният от оракула резултат, но ролята му в него е невъзможно да бъде пренебрегната.

Джонатан Левин е колумнист, който се занимава с пазарите и икономиката на САЩ. Преди това е работил като журналист в Bloomberg в САЩ, Бразилия и Мексико. Притежава чартърната програма CFA.

Още по темата

- 1 Саудитска Арабия може да сложи край на шистовата революция в САЩ

- 2 Българските IT таланти може да спечелят от сблъсъка между САЩ и Китай

- 3 Американските активи вече не изглеждат изключителни при Тръмп 2.0

- 4 Сезонността в туризма не се увеличава с постановления, а с адекватна реклама

- 5 А защо Китай да не използва като оръжие външния дълг на САЩ, който държи

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Мощна слънчева буря удря Земята

Мощна слънчева буря удря Земята  Тежка катастрофа край Пловдив, има загинал

Тежка катастрофа край Пловдив, има загинал  Варна е домакин на десетото издание на Българския географски фестивал

Варна е домакин на десетото издание на Българския географски фестивал  Разстреляха китайски мафиот с партньорката му в Рим

Разстреляха китайски мафиот с партньорката му в Рим

Символно значение на различните цветове на окото против уроки

Символно значение на различните цветове на окото против уроки  Флорънс Пю не иска да остава сама, но е много заета

Флорънс Пю не иска да остава сама, но е много заета  Шайло Джоли показа новата си татуировка

Шайло Джоли показа новата си татуировка  Бен Афлек призна: Не ме бива във флиртуването

Бен Афлек призна: Не ме бива във флиртуването

Драма с ВАР, но Арсенал довърши Реал след нервно 2:1 на "Бернабеу"

Драма с ВАР, но Арсенал довърши Реал след нервно 2:1 на "Бернабеу"  Лаутаро Велики пак посече Байерн! Интер е на полуфинал с Барса

Лаутаро Велики пак посече Байерн! Интер е на полуфинал с Барса  Ботев Пловдив обяви приходите си

Ботев Пловдив обяви приходите си  Ман Юнайтед покани своя фен Рори Макилрой на "Олд Трафорд"

Ман Юнайтед покани своя фен Рори Макилрой на "Олд Трафорд"

Световната кола на годината пак е Kia

Световната кола на годината пак е Kia  Находката на годината: изгубеното Ferrari на Майкъл Джордан

Находката на годината: изгубеното Ferrari на Майкъл Джордан  Забравете за минералното масло

Забравете за минералното масло  Hyundai направи батерия за EV с вграден пожарогасител

Hyundai направи батерия за EV с вграден пожарогасител

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR  продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR

продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR  продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR

продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR  продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR  продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR