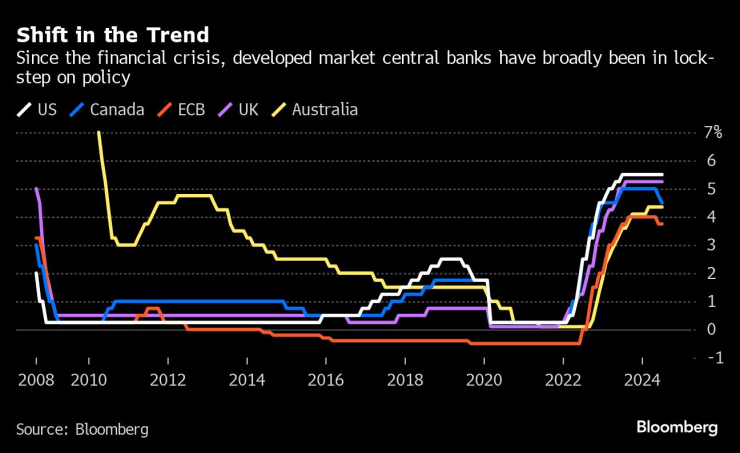

Тази седмица три от най-големите централни банки в света промениха лихвените проценти в различни посоки, тъй като дългоочакваното, но потенциално краткотрайно разминаване в паричните политики се задълбочава.

Японската централна банка започна действията си в сряда, като неочаквано повиши лихвените проценти, тъй като управителят Казуо Уеда продължи да настоява за ясно отдалечаване от нулата. Това бе последвано от решението на Федералния резерв да задържи, но все пак да даде сигнал за намаляване на лихвите през септември, а в четвъртък - от първото намаление на Банката на Англия от началото на пандемията.

Шоковете по веригата на доставките от епохата на коронавируса вече до голяма степен са отминали в световните икономики, а инфлацията е на целевите нива или се доближава до тях. Вследствие на това повечето водещи централни банкери пренасочват вниманието си към поддържане на икономическия растеж и заетостта, докато Япония отново играе ролята на "изключение".

Решенията от тази седмица предизвикват загриженост у инвеститорите, като много активи се движат в противоположни посоки.

"Различните централни банки разглеждат в общи линии една и съща история и стигат до различни заключения за това какво да правят с политиката", заяви Джеймс Померой, глобален икономист в HSBC Holdings Plc. Това "затруднява работата на пазарите".

Засега водещи са вътрешните фактори, което означава, че темпът и мащабът на промените в лихвените проценти ще се различават в отделните развити икономики, макар че това разделение може да не продължи дълго. Всъщност икономистите на JPMorgan Chase & Co. предвиждат "най-синхронизирания цикъл на облекчаване на политиката" в историята извън рецесиите.

"Възможно е да се увеличи разликата във времето на първите намаления", каза Роджър Алиага-Диас, главен икономист за Северна и Южна Америка във Vanguard Group Inc. Но "ние не виждаме разминаване в прогнозирания път на лихвените проценти на централните банки през следващите няколко години. След като Фед започне да намалява лихвите, повечето големи централни банки ще се движат в синхрон".

"Дългоочакваната решителна промяна на лихвените проценти на положителна територия от страна на Японската централна банка бележи ключов момент в постпазарния цикъл. Глобалните макродисбаланси, които се натрупаха, докато централната банка на Япония оставаше ултрахлабава, сега заплашват да се отпуснат, тъй като Фед, ЕЦБ започват да се движат в посока, обратна на тази в Япония. Йената, доларът, световните лихвени проценти и акциите са изправени пред повишен риск от по-голяма волатилност," коментира Саймън Уайт, макростратег на Bloomberg.

След като японската централна банка повиши лихвените проценти с 15 базисни пункта и обяви подробности за планираното намаляване на изкупуването на държавни облигации, йената се укрепи до най-силната си стойност от март насам. Тя също така постави целта от 140 спрямо долара под прицела на търговците, които смятат, че предстои затягане на политиката.

За разлика от тях през тази седмица доларът показа признаци на отслабване спрямо много равностойни валути поради перспективата за по-ниски лихвени проценти и заради забавянето на американската икономика.

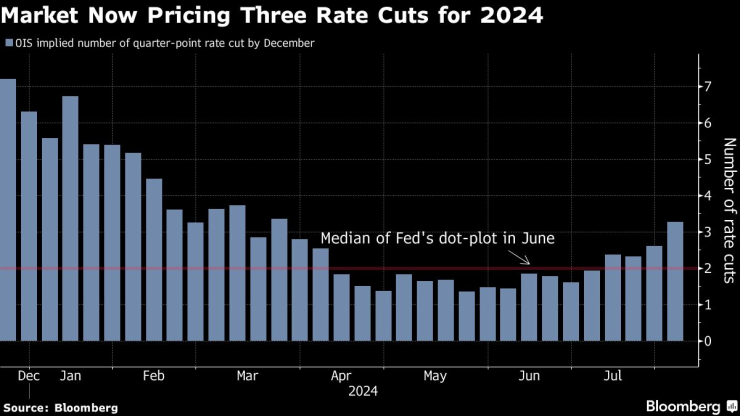

Същевременно нарастващите очаквания, че Фед ще предприеме действия през септември, доведоха до поскъпване на държавните ценни книжа, което позволи през юли да се запише трети пореден месец на печалба - най-дългата печеливша серия от три години насам. В четвъртък доходността на 10-годишните съкровищни облигации падна под 4% за първи път от февруари насам, тъй като инвеститорите побързаха да оценят трите намаления на Федералния резерв през тази година.

В обратна посока доходността на двугодишните японски облигации достигна 15-годишен връх тази седмица.

Що се отнася до акциите, в четвъртък японският индекс Topix се срина най-много от 2020 г. насам. Американският индекс S&P 500 напредна в най-добрата сесия на Фед от юли 2022 г. насам, преди да се срине с близо 1,5% в четвъртък на фона на слаби икономически данни и рязко поскъпване на облигациите.

В Обединеното кралство паундът и доходността на златото се понижиха, след като Английската централна банка намали основния си лихвен процент с четвърт пункт. Длъжностните лица подчертаха, че ще бъдат предпазливи по отношение на по-нататъшното облекчаване, като не предложиха конкретни насоки за това къде биха могли да се установят лихвените проценти, нито за темпа на движенията, необходими за достигане на това място. Стерлингът остава най-добре представящата се валута от Групата на 10-те спрямо долара досега през тази година, което до голяма степен се дължи на залозите, че лихвените проценти в Обединеното кралство ще останат високи в сравнение с другите валути.

"Сега, когато централните банки на развитите пазари започват съответните си цикли на намаляване на лихвените проценти, диференциалът на лихвените проценти би трябвало все повече да се превръща във важен фактор за възвръщаемостта на валутите занапред", каза Уантинг Лоу, стратег в Morgan Stanley, който е оптимист за паунда спрямо еврото поради перспективата за различни политики.

Различията започнаха преди няколко месеца, когато Централната банка на Канада и Европейската централна банка се присъединиха към колегите си в

Швейцария и Швеция, като намалиха лихвените проценти. Тогава председателят на Фед Джером Пауъл все още предупреждаваше за инфлационни рискове, след като злополучният завой към облекчаване през декември даде обратен ефект, тъй като в началото на 2024 г. се появи нов ценови натиск.

Сега Пауъл отново сигнализира за намаляване на лихвените проценти, ако инфлацията продължи да бъде умерена.

"Ако този тест бъде изпълнен, намаляването на основния ни лихвен процент може да бъде обсъдено още на следващото заседание през септември", заяви Пауъл пред репортери, след като той и колегите му оставиха лихвения процент по федералните фондове в диапазона от 5,25% до 5,5% - най-високото ниво от повече от две десетилетия.

Все пак, подчертавайки несигурността в перспективите, Пауъл заяви пред репортери, че "може да си представи сценарий, при който ще има от нула до няколко намаления" през останалата част от годината, "в зависимост от това как се развива икономиката".

Управителят на Английската централна банка Андрю Бейли предупреди да не се правят съкращения "твърде бързо или с твърде много".

Перспективите за работните места в САЩ сега са ключови, което поставя в центъра на вниманието данните за заетостта през юли, които ще бъдат публикувани в петък и се очаква да покажат забавяне. Отделни данни от четвъртък показаха, че първоначалните молби за помощи при безработица в САЩ са скочили до най-високото ниво от почти една година.

Въпреки неотдавнашните разногласия способността на някои централни банки да скъсат изцяло с най-голямата икономика в света е ограничена. При облекчаване на политиката на Канада например произтичащото от това разминаване с тази на САЩ увеличава потенциала за натиск за понижаване на канадския долар.

Някои инвеститори разглеждат краткосрочните разминавания във времето.

"Вместо да се опитвам да се позиционирам за това колко ще намали Фед в сравнение с Английската централна банка или ЕЦБ, предпочитам да се позиционирам за това, че растежът ще намалее, безработицата ще се увеличи и ще се стигне до намаляване на лихвените проценти на всички тези пазари - а не до меко приземяване", казва Джеймс Атей, портфолио мениджър в Marlborough Investment Management.

Още по темата

- 1 Европа прави Wero – система за незабавни плащания, за да не зависи от САЩ и Китай

- 2 Пауъл към нестабилния фондов пазар: Засега трябва да се оправяте сами

- 3 А защо Китай да не използва като оръжие външния дълг на САЩ, който държи

- 4 Остарелият автопарк е сред основните причини за високата смъртност по пътищата

- 5 Технологичните акции по света поевтиняват, заради новите ограничения на Nvidia

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Цените на яйцата в ЕС са поскъпнали средно с 6,7% през март

Цените на яйцата в ЕС са поскъпнали средно с 6,7% през март  Обявиха програмата за първия кръг на плейофите във футболното първенство

Обявиха програмата за първия кръг на плейофите във футболното първенство  Измиха пешеходните зони в центъра на Варна за Великден

Измиха пешеходните зони в центъра на Варна за Великден  Трима души загинаха след повреда на лифт в Италия

Трима души загинаха след повреда на лифт в Италия

Линда Еванджелиста продава своя красив пентхаус в Ню Йорк - вижте го

Линда Еванджелиста продава своя красив пентхаус в Ню Йорк - вижте го  Китайски мафиотски групи в кървава война за територия по улиците на Рим

Китайски мафиотски групи в кървава война за територия по улиците на Рим  Коя е най-важната титла за Меган Маркъл?

Коя е най-важната титла за Меган Маркъл?  Пи Диди има специфични критерии за новия си адвокат - да е чернокожа жена

Пи Диди има специфични критерии за новия си адвокат - да е чернокожа жена

Топ трансфер! Левски взима кадър на ЦСКА

Топ трансфер! Левски взима кадър на ЦСКА  Маха ли се от Атлетико? Бъдещето на Гризман е ясно

Маха ли се от Атлетико? Бъдещето на Гризман е ясно  Монтана прегази Пирин в Благоевград и гледа към Първа лига

Монтана прегази Пирин в Благоевград и гледа към Първа лига  Паолини, Пегула и Гоф на ¼-финалите в Щутгарт

Паолини, Пегула и Гоф на ¼-финалите в Щутгарт

Най-добрите пикапи в Европа

Най-добрите пикапи в Европа  Hennessey превъртя играта: 2058 коня от бензинов мотор

Hennessey превъртя играта: 2058 коня от бензинов мотор  Mercedes върна G-класата обратно в 80-те

Mercedes върна G-класата обратно в 80-те  Ето го и първото изцяло електрическо Ferrari

Ето го и първото изцяло електрическо Ferrari

продава, Тристаен апартамент, 142 m2 София, Подуене, 275728 EUR

продава, Тристаен апартамент, 142 m2 София, Подуене, 275728 EUR  продава, Тристаен апартамент, 141 m2 София, Подуене, 247448 EUR

продава, Тристаен апартамент, 141 m2 София, Подуене, 247448 EUR  дава под наем, Двустаен апартамент, 60 m2 София, Изток, 790 EUR

дава под наем, Двустаен апартамент, 60 m2 София, Изток, 790 EUR  продава, Къща, 119 m2 Бургас област, с.Гюльовца, 148000 EUR

продава, Къща, 119 m2 Бургас област, с.Гюльовца, 148000 EUR