По-младите инвеститори мислят погрешно за своите инвестиционни портфейли и това не е изцяло по тяхна вина. В крайна сметка от тях зависи да разпознаят къде се крие най-добрата дългосрочна възвръщаемост, преди да загубят твърде много ценно време.

Грешката, която правят е, че заместват акциите и облигациите с по-съмнителни ценности, като часовници, маратонки и редки автомобили. Според неотдавнашно проучване на Bank of America около 94% от заможните инвеститори от хилядолетието и поколението Z искат да инвестират в колекционерски предмети, а много от тях вече го правят, очевидно защото акциите и облигациите не носят достатъчно печалба.

"Милениалите и Gen Z са склонни да се интересуват от алтернативни активи", казва Дрю Уотсън, ръководител на отдела за услуги в областта на изкуството в Bank of America Private Bank, пред Bloomberg News. Алтернативните инвестиции традиционно се отнасят до хедж фондовете и частните инвестиции в компании и суровини. Сега те очевидно включват всичко, което може да се купи с пари.

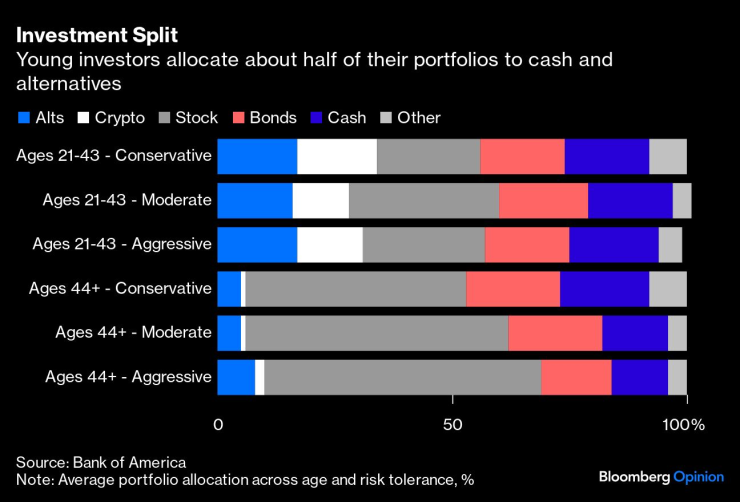

Разпределение на инвестициите | Младите инвеститори заделят около половината от портфейлите си за парични средства и алтернативи

Но е грешка да се смята, че всички активи са взаимозаменяеми. Акциите и облигациите са уникално привлекателни: Те не изискват време или усилия, за да бъдат притежавани; те са ликвидни, т.е. инвеститорите могат да ги продадат по всяко време; и с един евтин индексен фонд инвеститорите могат да купят целия пазар на акции или облигации и е много вероятно да генерират печалба с течение на времето. Тези, които инвестират в дългосрочен план и се задържат по време на периодични спадове, имат много малък шанс да загубят пари. Няма друга инвестиция, за която да може да се каже всичко това.

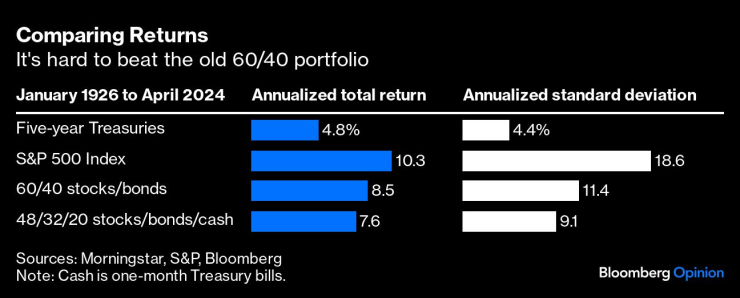

Печалбите са щедри, особено като се има предвид ниският риск за дългосрочните инвеститори. Разглеждам исторически данни отпреди близо век за традиционен портфейл 60/40, в който 60% са разпределени в индекса S&P 500, а 40% - в петгодишни държавни ценни книжа. Този портфейл е донесъл 8,5% годишна възвръщаемост от 1926 г. до април, включително дивидентите. Данните за акции извън САЩ не са толкова стари, така че резултатите ще бъдат сходни, ако вместо S&P 500 се използва глобален борсов индекс.

Сравняване на възвръщаемостта | Трудно е да надминеш стария портфейл 60/40

По пътя имаше някои страшни моменти, но те винаги бяха временни. Портфейлът 60/40 има годишно стандартно отклонение - общ показател за волатилност - от 11,4%. При сериозен спад портфейлът може да се понижи два до три пъти от стандартното си отклонение, което означава, че този портфейл понякога се е понижавал с около 30%, преди да се възстанови и да достигне нови върхове. Но винаги има нови върхове.

Това е най-близкото до сигурно нещо в инвестирането.

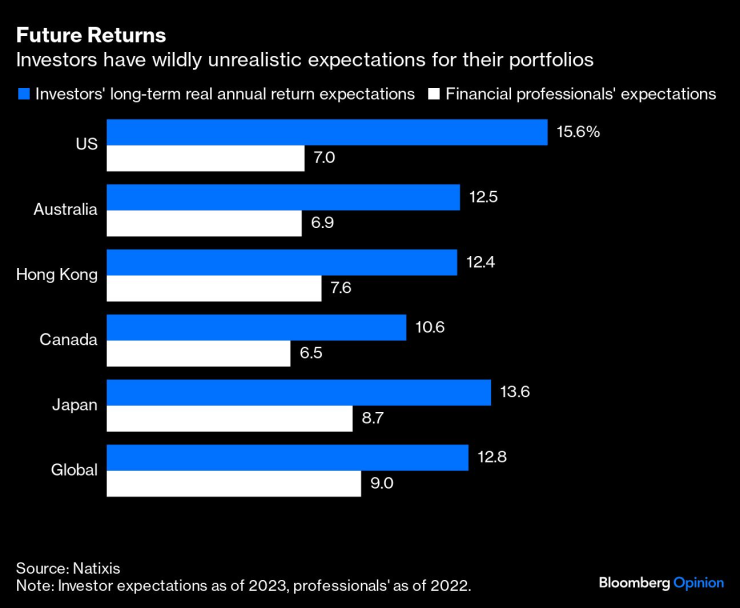

Очевидно това не е достатъчно за инвеститорите. В проучване на Natixis за 2023 г. американските инвеститори заявяват, че очакват портфейлите им да генерират 15,6% годишно след инфлацията, което е крайно нереалистична цел и с 8,6 процентни пункта годишно повече, отколкото предвиждат финансовите консултанти. От многото държави, в които Natixis проведе проучване, тази разлика е най-голяма в САЩ.

Бъдеща възвръщаемост | Инвеститорите имат крайно нереалистични очаквания за своите портфейли

Подобни очаквания помагат да се обясни защо инвеститорите не са доволни от акциите и облигациите, въпреки че няма вероятност да се справят по-добре с алтернативите - а могат да се справят и много по-зле. Попитайте институционалните инвеститори, които от десетилетия се опитват да увеличат възвръщаемостта с алтернативи.

Сред малкото изключения е фондът на Yale University, който помогна за началото на популярния сега завой от акции и облигации към алтернативи. През последните две десетилетия до юни 2023 г. фондът на Йейл постигна възвръщаемост от 10,9% годишно, което е с 3 процентни пункта годишно повече от средния университетски фонд.

Още по темата

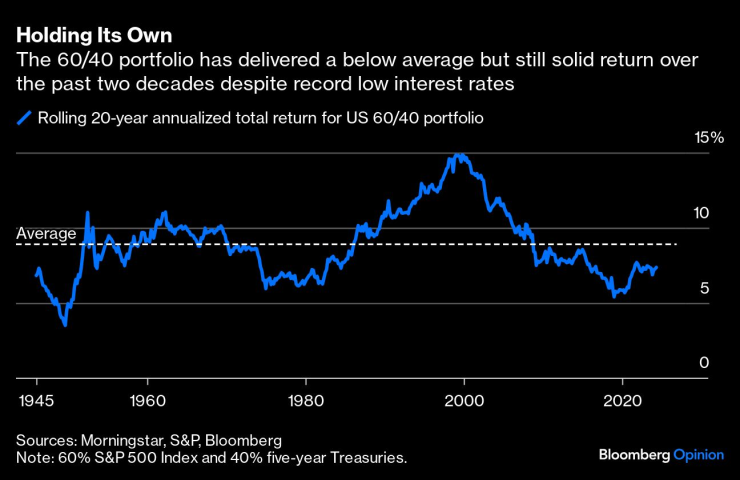

За сравнение, портфейлът 60/40 се е възвърнал със 7,4% през същия период, почти колкото средния дарителски фонд и вероятно по-добре от много други, които не са достигнали средното ниво, въпреки че през по-голямата част от времето са били възпрепятствани от рекордно ниските лихвени проценти. Средната 20-годишна възвръщаемост на портфейла 60/40 при всички лихвени условия от 1926 г. насам е близо 8,9%. И за това не е необходима армия от модерни анализатори и портфолио мениджъри, които да преследват "най-добрите" инвестиции, а само два или три индексни фонда, които следят широките пазари.

Запазване на позициите | Портфейлът 60/40 постигна по-ниска от средната, но все пак стабилна възвръщаемост през последните две десетилетия въпреки рекордно ниските лихвени проценти

По-младите инвеститори, които се насочват към други активи, могат да се представят по-зле от институционалните. За институциите, включително университетските фондове, алтернативите все още означават предимно инвестиции в частни компании и суровини, чиито средни резултати надеждно се доближават до тези на акциите. Не така стоят нещата за милениалите и поколението Z. Около една трета от техните портфейли са инвестирани в алтернативи, които включват колекционерски предмети и криптовалути, според проучването на Bank of America. Представянето на тези активи като група е трудно да се проследи и още по-трудно да се предвиди.

И за разлика от индексите, които следят широките пазари на акции и облигации, колекционерските и крипто активите излагат инвеститорите не само на волатилност. Няма практичен начин да се купи целият пазар на произведения на изкуството, часовници или маратонки, което означава, че инвеститорите са по-склонни да притежават отделни екземпляри. И както при всяка отделна акция или облигация, цената може да се срине, без никога да се възстанови.

Това е частта, която не е изцяло по вина на по-младите инвеститори. Големите банки печелят големи пари от продажбата на индивидуални акции и облигации, дълго след като се появиха убедителни доказателства, че за повечето инвеститори е по-добре да използват евтини, широко диверсифицирани индексни фондове. Вече няма пари от продажбата на акции и облигации, така че банките се насочиха към скъпи "алтернативи". Дали големите банки предлагат услуги в областта на изкуството, защото младите инвеститори искат да инвестират в него, или то е част от портфейлите им, защото търговците в банките трябва да изпълнят определена квота?

По-младите инвеститори имат още едно препятствие, което си струва да бъде споменато: Около една пета от спестяванията им са в брой. Това е чудесно за банките, тъй като подсилва балансите им и захранва кредитния им бизнес, но е сериозен проблем за портфейлите. Добавянето на 20% пари в брой в портфейл 60/40 - т.е. 20% пари в брой, 48% акции и 32% облигации - би генерирало 7,6% годишно от 1926 г. насам, което е с почти цял процентен пункт по-малко от напълно инвестиран портфейл 60/40.

Това може да не изглежда толкова различно, но с течение на времето се натрупва. Разликата между спестяването и инвестирането на 10 000 долара годишно при 8,5% в продължение на 40 години и нарастването на същите спестявания при 7,6% възлиза на около 800 000 долара. Индивидуалните инвеститори разполагат само с толкова писта за увеличаване на спестяванията си; престояването в пари в брой или преследването на спекулативни колекционерски предмети може да струва много скъпо.

Инвеститорите, които са миленуми и Gen Z заявиха пред Bank of America, че социалните медии са основният им източник на финансова информация и съвети.

Още по темата

- 1 САЩ могат да жертват пристанище Одеса, за да спрат войната в Украйна

- 2 Мъск сбърка с политиката и европейците не спират да наказват Tesla

- 3 Нов вид индивидуална спестовна сметка за европейците

- 4 Европа има спешна нужда от нов Закон за чиповете

- 5 В България може да се влеят евро-инвестиции в отбрана, иновации и чистата индустрия

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Седмокласници посетиха Районен съд – Варна

Седмокласници посетиха Районен съд – Варна  Готвят двойно и тройно поскъпване на риболовните билети

Готвят двойно и тройно поскъпване на риболовните билети  Как сами да ремонтираме ръчната спирачка на автомобила

Как сами да ремонтираме ръчната спирачка на автомобила  Аптекари: Недостигът на лекарства се дължи на липсата на контрол върху износа

Аптекари: Недостигът на лекарства се дължи на липсата на контрол върху износа

Петте ужасяващи години на Кейт Мидълтън и принц Уилям

Петте ужасяващи години на Кейт Мидълтън и принц Уилям  Костадинов: ЕК е искала да има мъст към нас и всеки, който се осмели да протестира

Костадинов: ЕК е искала да има мъст към нас и всеки, който се осмели да протестира  Мъск отново заяви, че транс-дъщеря му е мъртва, тя му отговори ВИДЕО

Мъск отново заяви, че транс-дъщеря му е мъртва, тя му отговори ВИДЕО  Съвпад на Венера с Нептун – кои зодии ще имат ново начало в любовта?

Съвпад на Венера с Нептун – кои зодии ще имат ново начало в любовта?

"Последното пето число… е 41": Тотото с важно решение

"Последното пето число… е 41": Тотото с важно решение  Ливърпул с трансферен удар, намери заместник на Трент

Ливърпул с трансферен удар, намери заместник на Трент  Суперкомпютър изчисли шансовете на България за "Мондиал 2026"

Суперкомпютър изчисли шансовете на България за "Мондиал 2026"  Беломъжев и Григорова със злато и сребро от Световните военни зимни игри

Беломъжев и Григорова със злато и сребро от Световните военни зимни игри

Уникалните коли на на Джани Аниели отиват на търг

Уникалните коли на на Джани Аниели отиват на търг  Официално: Новото Peugeot 208 GTi ще бъде електрическо

Официално: Новото Peugeot 208 GTi ще бъде електрическо  Skoda Superb отбеляза 90-годишен юбилей

Skoda Superb отбеляза 90-годишен юбилей  Nissan показа новите Micra и Leaf

Nissan показа новите Micra и Leaf

продава, Къща, 194 m2 София, Бъкстон, 500000 EUR

продава, Къща, 194 m2 София, Бъкстон, 500000 EUR  продава, Двустаен апартамент, 64 m2 София, Младост 4, 167000 EUR

продава, Двустаен апартамент, 64 m2 София, Младост 4, 167000 EUR  продава, Къща, 308 m2 София, Надежда 2, 505000 EUR

продава, Къща, 308 m2 София, Надежда 2, 505000 EUR  продава, Двустаен апартамент, 45 m2 Кавала, 110000 EUR

продава, Двустаен апартамент, 45 m2 Кавала, 110000 EUR  продава, Едностаен апартамент, 38 m2 Кавала, 110000 EUR

продава, Едностаен апартамент, 38 m2 Кавала, 110000 EUR