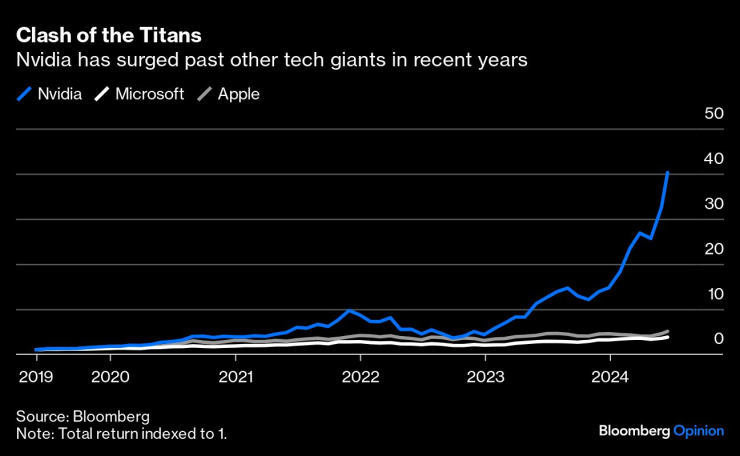

От време на време се появява компания, която е толкова доминираща и се развива толкова бързо, че изглежда като единствената акция, която интересува всички. Имам предвид, разбира се, Nvidia Corp., гигантът в областта на чиповете, който задвижва изкуствения интелект. През последните пет години акциите на компанията нараснаха с 4000%, което я превърна в една от трите най-ценни компании в света, наред с тежките компании Microsoft Corp. и Apple Inc.

Nvidia заслужава всяка частица от оказаното ѝ внимание. Нейният пазарен дял при чиповете с изкуствен интелект е около 90%. Маржът на печалбата ѝ е 57% при приходи от 80 млрд. долара, което е безспорно най-високият приход сред компаниите с подобна рентабилност в индекса S&P 500. Освен това през последните пет години продажбите ѝ нарастват с 64% годишно, което е най-високият темп на растеж сред компаниите от индекса S&P 500.

Nvidia очевидно е чудесен бизнес, но дали е чудесна инвестиция? За да се отговори на този въпрос, трябва да се вземе предвид и оценката, която често е обратната страна на рентабилността. Бързо развиващите се и високо рентабилни предприятия обикновено се оценяват по-високо и Nvidia не прави изключение. При 76 пъти по-висока стойност на едногодишната оперативна печалба, нейната оценка е повече от три пъти по-висока от тази на S&P 500 и два пъти по-скъпа от тази на Microsoft и Apple.

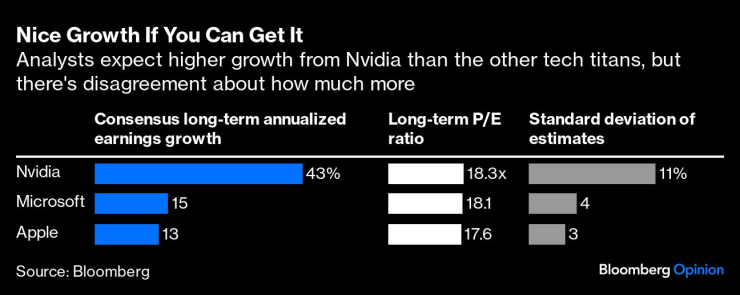

Инвеститорите несъмнено биха възразили, че залагат на бъдещето на Nvidia, а не на нейното минало, и че бъдещият растеж оправдава сегашната ѝ цена. В помощ на това е фактът, че Bloomberg съставя "дългосрочни" оценки на анализаторите за ръста на печалбата, които представляват годишния темп, с който анализаторите очакват компаниите да увеличат оперативната си печалба на акция през следващия си бизнес цикъл, обикновено от три до пет години. Консенсусният дългосрочен темп на растеж на Nvidia е 43% годишно, което е сред най-високите стойности за компаниите от S&P 500 и е в пъти повече от тези на Microsoft и Apple.

Още по темата

При този темп оперативната печалба на акция на Nvidia би трябвало да нарасне до 80 долара след четири години от 19 долара днес, което ще доведе до дългосрочно съотношение цена/печалба, да го наречем, от 18. Ако подредим компаниите от S&P 500 от най-високите към най-ниските стойности на този показател, дългосрочното съотношение P/E на Nvidia е 116 и е почти идентично с това на Microsoft и Apple. С други думи, след като се отчете по-високият очакван растеж на Nvidia, тя не е по-скъпа от другите технологични титани.

Има само една уловка: Колкото по-далеч се опитват да оценят приходите, толкова по-несигурни стават прогнозите на анализаторите, а тази несигурност е по-голяма за някои компании, отколкото за други. Microsoft и Apple са зрели компании, които печелят пари от завладяна клиентска база, включваща почти всички с екран. Nvidia, от друга страна, обслужва по-нов, макар и по-обещаващ пазар, съсредоточен около изкуствения интелект, чието бъдеще е по-малко сигурно, както и ролята на Nvidia в него.

Затова може да се очаква повече разногласия относно бъдещия растеж на Nvidia, отколкото на Microsoft и Apple, и всъщност това е така. Bloomberg изчислява и стандартното отклонение - или вариативността - на дългосрочните оценки на анализаторите за ръста на приходите. По-голямата променливост сигнализира за по-малко съгласие между анализаторите и обратното.

Оказва се, че променливостта на дългосрочните оценки за растежа на Nvidia е три пъти по-голяма от тази на Microsoft и четири пъти по-голяма от тази на Apple. Така че, макар и трите компании да имат сходни дългосрочни коефициенти P/E, тези на Microsoft и Apple са подкрепени от по-скромни, но и по-стабилни прогнози, докато тези на Nvidia се основават на по-розови прогнози, които са по-трудни за определяне.

Това подчертава риска да се разчита на бъдещите приходи, за да се обоснове текущата цена на акциите, особено когато перспективите са неясни, както изглежда е при Nvidia. Ако консенсусните прогнози за растежа на компанията се окажат твърде оптимистични, акциите ще се преоценят, а те имат много възможности за корекция.

Още по темата

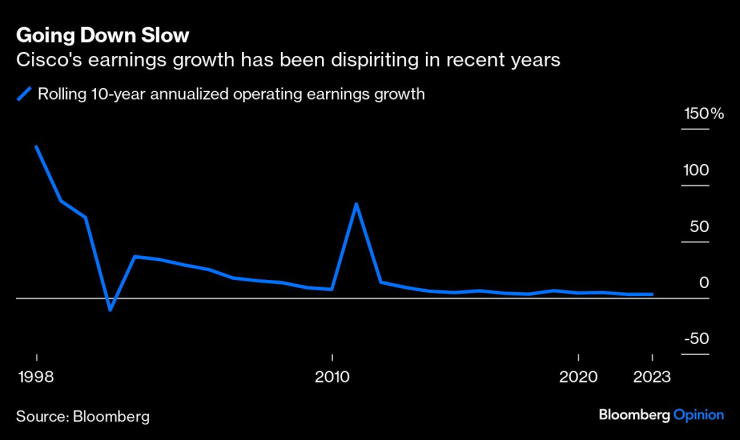

Напоследък Nvidia е сравнявана многократно със Cisco Systems Inc. и за това има основателна причина. Подобно на чиповете на Nvidia, които днес задвижват изкуствения интелект, Cisco създаде маршрутизаторите, които задвижваха процъфтяващия интернет през 90-те години на миналия век, а лудостта около интернет акциите направи Cisco най-ценното предприятие в света за известно време.

Това, което е най-поучително в това сравнение, е колко заблудени се оказаха инвеститорите на Cisco. През десетилетието от 1991 г. до 2000 г. Cisco увеличава оперативната си печалба със 71 % годишно, като за финансовата 2000 г. има печалба от 4,6 млрд. долара и висока оценка от 233 пъти печалбата, без съмнение оправдана от уверените прогнози за продължаване на огромния растеж.

Но когато през 2000 г. интернет балонът се спука, съдбата на Cisco бързо се обърна. Оперативната печалба се срина до едва 21 млн. долара през финансовата 2001 г., а две години по-късно, когато възстанови нивото си от 2000 г., Cisco се търгуваше на 39 пъти по-висока цена от печалбата - малка част от оценката си от 2000 г. Оттогава насам тенденцията е към понижаване на оценката.

Това не означава, че подобна съдба очаква и Nvidia, но показва опасностите, които крие залагането на светло бъдеще в нова и бързо развиваща се индустрия. Моят колега от Bloomberg Opinion Парми Олсън вече вижда " признаци на недоволство" от изкуствения интелект, включително съкращаване от страна на бизнеса на нови инструменти за изкуствен интелект.

"Графичните чипове на Nvidia по същество са новото злато или петрол в технологичния сектор", написа наскоро Даниел Айвс, анализатор в Wedbush Securities. Може би не е случайно, че пътят на двете суровини е пословично труден за прогнозиране.

Още по темата

- 1 Премахването на руското влияние в Естония белязва руското малцинство

- 2 Завръщането на газа в САЩ е истинско

- 3 Лешоядите на имотния пазар се събират над опустошения Лос Анджелис

- 4 Зад невероятното рали от 620% на един продавач на злато

- 5 Мемекойн на Тръмп създаде $12 милиарда от нищото преди завръщането във Вашингтон

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Теменужка Петкова обсъди присъединяването ни към евротозоната с Валдис Домбровскис

Теменужка Петкова обсъди присъединяването ни към евротозоната с Валдис Домбровскис  Азербайджан възобнови доставките на газ за България

Азербайджан възобнови доставките на газ за България  Силният долар ще остане известно време, ако Тръмп наложи мита

Силният долар ще остане известно време, ако Тръмп наложи мита  Плевнелиев: Бурята “Тръмп” идва, дано сме готови за нея

Плевнелиев: Бурята “Тръмп” идва, дано сме готови за нея

"681, посредственост, любов": Коя е думата на годината според жителите на София?

"681, посредственост, любов": Коя е думата на годината според жителите на София?  Централна прогноза

Централна прогноза  Софиянци отново дишат мръсен въздух и препоръчаха децата да не излизат навън

Софиянци отново дишат мръсен въздух и препоръчаха децата да не излизат навън  Гроздан Караджов: Комбинация от грешки е довела до сблъсъка на двата товарни влака

Гроздан Караджов: Комбинация от грешки е довела до сблъсъка на двата товарни влака

Първата суперкола на Ford вече струва колкото две Bugatti Chiron

Първата суперкола на Ford вече струва колкото две Bugatti Chiron  Колко от пробега си запазват електромобилите в студа?

Колко от пробега си запазват електромобилите в студа?  Още един нов производител на EV фалира

Още един нов производител на EV фалира  Ще ви глобят ли, ако минете на червено заради автомобил със специален режим

Ще ви глобят ли, ако минете на червено заради автомобил със специален режим

Лудогорец е 77-и в света, Левски е пред ЦСКА

Лудогорец е 77-и в света, Левски е пред ЦСКА  ЦСКА 1948 с нов силен трансфер, продаде титуляр в Чехия

ЦСКА 1948 с нов силен трансфер, продаде титуляр в Чехия  Съперникът на Лудогорец в Европа офертира любопитен треньор

Съперникът на Лудогорец в Европа офертира любопитен треньор  Нов футболен отбор се сформира в Перник

Нов футболен отбор се сформира в Перник

продава, Двустаен апартамент, 70 m2 Бургас област, гр.Созопол, 78000 EUR

продава, Двустаен апартамент, 70 m2 Бургас област, гр.Созопол, 78000 EUR  продава, Двустаен апартамент, 65 m2 Пловдив, Кючук Париж, 75621 EUR

продава, Двустаен апартамент, 65 m2 Пловдив, Кючук Париж, 75621 EUR  продава, Тристаен апартамент, 80 m2 София, Овча Купел, 225000 EUR

продава, Тристаен апартамент, 80 m2 София, Овча Купел, 225000 EUR  продава, Двустаен апартамент, 55 m2 София, Оборище, 120000 EUR

продава, Двустаен апартамент, 55 m2 София, Оборище, 120000 EUR