Свежата борсова мания по меме акциите зае централно място на Wall Street тази седмица, точно когато най-големият капиталов пазар в света приключи поредното блестящо тримесечие.

Въпреки това, зад кулисите, смекчаването на икономическия растеж поставя на изпитание бичите убеждения на инвеститорите, като същевременно подхранва големи разделения между силните и слабите в корпоративна Америка.

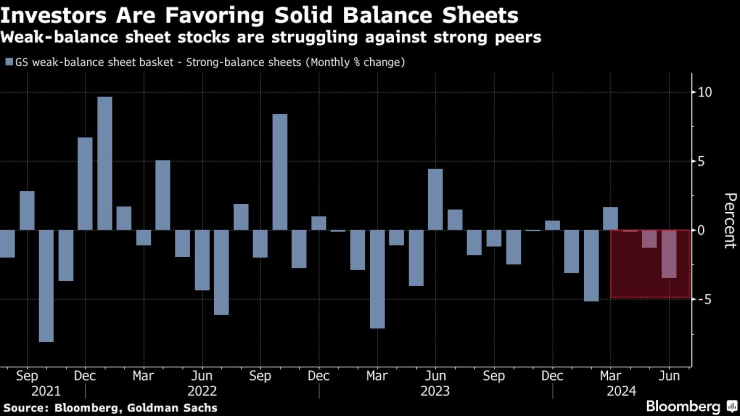

Наред с лудостта по технологичните акции и частните кредити, отново се проявяват обезсърчителни тенденции, които се наблюдават от месеци насам. През юни компаниите с несигурни баланси постигнаха нови слаби резултати. Равнопретеглените фондови бенчмаркове, в които пазарните лидери с прекъсващ изкуствен интелект имат същото тегло като индустриалните лидери, отново изостанаха.

Доза добри новини за потребителските цени първоначално повишиха настроенията в началото на петъчната търговия, като S&P 500 приключи седмицата с малки промени. Покрай това се засилиха предупрежденията, че Федералният резерв изчаква твърде дълго, за да освободи икономиката от антиинфлационната си хватка.

Повишавайки тревожността: данните изведнъж се оказаха мрачни. Докладите за личните разходи, молбите за помощи при безработица и продажбите на жилища, както и незадоволителните резултати на компании като Micron Technology Inc. и Nike Inc. поставят под въпрос устойчивостта на еуфорията от мекото кацане. Всичко това добавя още една променлива за професионалистите от институциите, които наблюдават отстрани последната мания за дневна търговия и цикъла на президентските избори, който се разгръща на високи обороти.

"Появяват се пукнатини в отделни компании и сектори", казва Крис Аткинсън, портфолио мениджър във Fidelity International, който е намалил риска в своите фондове за корпоративни облигации, като е набрал по-качествени задължения. "Очакваме това да продължи и компаниите с по-задлъжнели баланси, циклични приходи или слаби конкурентни позиции изглеждат уязвими."

S&P 500 се е повишил с близо 15% през първата половина на годината и с повече от 50% спрямо дъното на мечия пазар, докато рисковите премии за глобалните корпоративни облигации бяха най-ниските от три години насам, както и преди две седмици. Мястото за грешка на пазарите е все по-ограничено. Тази опасност се отрази на трейдърите на акции с един-два удара, които започнаха в сряда, когато Micron, а след това и Nike изтриха общо 40 млрд. долара от стойността на акциите си, след като прогнозите за продажбите се разминаха с оценките на анализаторите.

Повърхностното спокойствие надделя, като волатилността на акциите се движеше близо до предпандемичните нива. Въпреки спада в петък щатският долар приключи поредната седмица на печалби.

Встрани от поредния спад на равнопретегления индекс S&P 500, пети за последните шест седмици, в един момент в пазарните райони, управлявани от търговците на дребно, бушуваха еуфорични настроения. Акциите на Chewy Inc. и Petco Health and Wellness Co. за кратко се покачиха в четвъртък, след като Кийт Гил - известен в интернет като "Ревящото коте" - публикува карикатурно изображение на кучето на X. На практика всички печалби се обърнаха до края на търговията.

В същото време индексът на Goldman Sachs Group Inc., който проследява компаниите от S&P 500 със слаби баланси - комбинирайки показателите за ливъридж и рентабилност - изостава от кошницата от акции със силни баланси с около 12 процентни пункта през първата половина на годината. Анализ на Societe Generale SA установи, че сред големите компании в САЩ силните балансови отчети изпреварват с 10 процентни пункта противоположните през тази година.

Инвеститорите в ETF също така показват най-силно предпочитание през тази година към фиксирания доход от инвестиционен клас пред високодоходните задължения. По данни на Bloomberg Intelligence по-рано през юни фондовете с рейтинг А или по-висок са привлекли приток от 15,7 млрд. долара, докато техните аналози с рейтинг "junk" са получили приток от едва 1,3 млрд. долара.

"Ниската волатилност на акциите поддържа кредитните спредове свити, създавайки впечатлението, че по-високите лихвени проценти не оказват влияние върху компаниите с по-слаби баланси", каза Андрю Лапторн, ръководител на отдела за количествени изследвания на Societe Generale. "Сега започваме да наблюдаваме оживление в нашата стратегия за силни баланси, която бележи печалби от края на март."

Докато инфлацията показваше признаци на охлаждане, икономиката също, подчертавайки предизвикателството пред Фед да овладее цените, без да предизвика спад. Индексът на предстоящите продажби на жилища в САЩ неочаквано спадна през май до рекордно ниско равнище, тъй като лихвите по ипотечните кредити се колебаят около 7%. Повтарящите се молби за обезщетения за безработица в САЩ нараснаха до най-високото си равнище от 2021 г. насам, а правителството отбеляза намаление на личните разходи.

Поредицата от по-слаби от очакваното данни изпрати индекса на Ситигруп за икономическите изненади в САЩ до най-ниското ниво от август 2022 г. насам. Всичко това подчертава как повишените лихвени проценти бавно, но сигурно оказват натиск върху търсенето, като оскъпяват заемите за всичко - от потребителски стоки и покупки на жилища до бизнес оборудване.

"Пазарът сигнализира, че опасенията на инвеститорите за качеството на кредитите се увеличават", каза Марти Фридсън от Lehmann Livian Fridson Advisors. "Това се случва в контекста на отслабващите очаквания за намаляване на лихвените проценти от страна на Фед, което би трябвало да предотврати омекотяването на икономиката."

Още по темата

- 1 Чехите се връщат към руския газ, тъй като цената на алтернативите е висока

- 2 Газът отказа САЩ от въглищата. Сега може да направи същото за Азия и петрола

- 3 Китайската икономика има структурен проблем, потреблението е в срив

- 4 Как българската тежка индустрия върви към нетната нула

- 5 България отдавна е невидима за САЩ, започва да става невидима и за Брюксел

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Докъде могат да стигнат западните ракети по територията на Русия?

Докъде могат да стигнат западните ракети по територията на Русия?  "Шелли груп" обмисля пренасяне на производството за САЩ в България

"Шелли груп" обмисля пренасяне на производството за САЩ в България  Цените на британските жилища бележат рязък спад, но се очаква подем през 2025 г.

Цените на британските жилища бележат рязък спад, но се очаква подем през 2025 г.  Златото се възстановява след тежката седмична загуба

Златото се възстановява след тежката седмична загуба

Две жертви в катастрофи у нас за последното денонощие

Две жертви в катастрофи у нас за последното денонощие  Работник, пострадал при срутването на скеле в София, е в тежко състояние в "Пирогов"

Работник, пострадал при срутването на скеле в София, е в тежко състояние в "Пирогов"  Ким Чен Ун: Поведението на САЩ засили напрежението до най-лошата фаза в историята

Ким Чен Ун: Поведението на САЩ засили напрежението до най-лошата фаза в историята  Турция пусна ТИР-овете през "Капитан Андреево", но 40 км опашка

Турция пусна ТИР-овете през "Капитан Андреево", но 40 км опашка

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Тристаен апартамент, 120 m2 София, Манастирски ливади Запад, 262000 EUR

продава, Тристаен апартамент, 120 m2 София, Манастирски ливади Запад, 262000 EUR  продава, Къща, 124 m2 Варна област, с.Тополи, 175000 EUR

продава, Къща, 124 m2 Варна област, с.Тополи, 175000 EUR  продава, Етаж от къща, 145 m2 Пловдив област, гр.Куклен, 180000 EUR

продава, Етаж от къща, 145 m2 Пловдив област, гр.Куклен, 180000 EUR

Хиляди на протест в Словакия срещу правителството на Фицо

Хиляди на протест в Словакия срещу правителството на Фицо  Байдън разрешил на Украйна да използва далекобойни ракети за удари в Русия

Байдън разрешил на Украйна да използва далекобойни ракети за удари в Русия  Ким Чен Ун призова армията да се готви за война

Ким Чен Ун призова армията да се готви за война  Милано води по качество на живот през 2024 г. в Италия

Милано води по качество на живот през 2024 г. в Италия

Eто как ще изглежда BMW iX3 на платформата Neue Klasse

Eто как ще изглежда BMW iX3 на платформата Neue Klasse  Шефът на CATL предвиди огромен провал на Мъск с батериите

Шефът на CATL предвиди огромен провал на Мъск с батериите  Lanca Thema - една легенда на 40

Lanca Thema - една легенда на 40  Как ли би изглеждала Dacia Logan с 4x4

Как ли би изглеждала Dacia Logan с 4x4