Най-сериозният спад в търговията с облигации след кризата с държавния дълг. Компаниите бързат да осигурят финансиране преди потенциална капиталова суша. Ударът по акциите е в размер на почти 200 млрд. долара.

Решението на френския президент Еманюел Макрон по-рано този месец да посрещне завоеванията на крайната десница в цяла Европа с предсрочни избори у дома разклати пазарите в целия регион, предизвиквайки рязко преоценяване, което предизвика движения на капитали за милиарди евро.

В неделя инвеститорите ще разберат дали разпродажбата има накъде да продължи.

Залогът е голям. Фискалната коректност на Франция е поставена под съмнение, тъй като инвеститорите продаваха на късо облигациите на страната още преди изненадващото решение на Макрон, а привлекателността на региона като стабилна и относително свободна от волатилност алтернатива на пазарите в САЩ понесат удар.

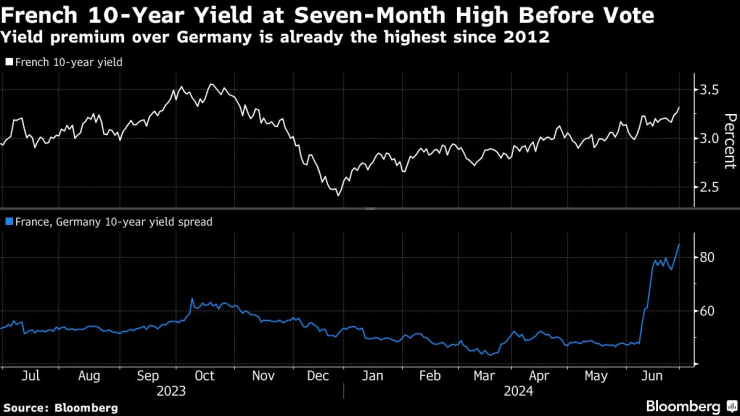

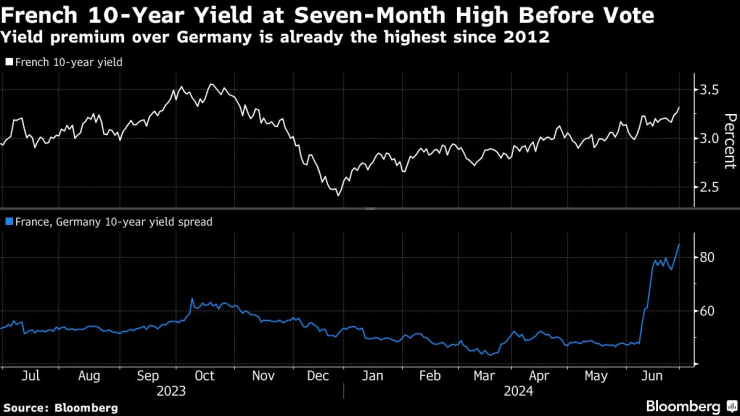

Дейвид Зан, ръководител на отдел "Европейски фиксирана доходност" във Franklin Templeton, обобщи ситуацията така: Френският спред спрямо германските облигации може "лесно" да надхвърли 100 базисни пункта от сегашните около 80, което беше немислимо преди по-малко от месец.

"Няма какво да спечелим на този пазар", каза Стефан Део, старши портфолио мениджър в Eleva Capital SAS, който е намалил всички експозиции на своя фонд към Франция.

Доходността по френския 10-годишен дълг е на седеммесечен връх преди вота | Премията за доходност спрямо Германия вече е най-високата от 2012 г. насам

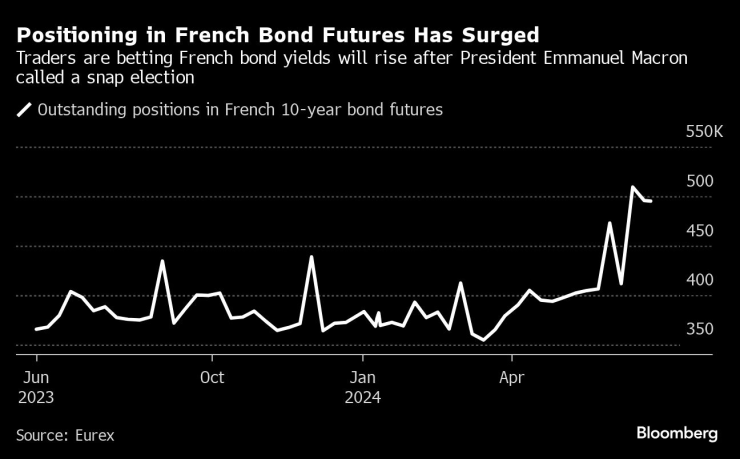

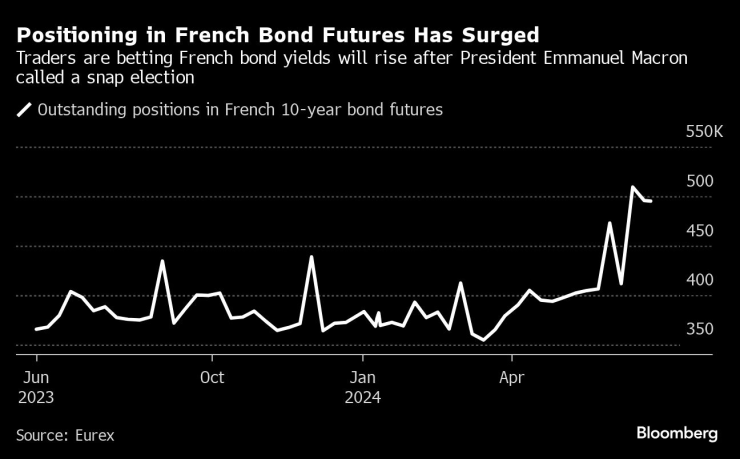

Трейдърите отиват на парламентарните избори през уикенда с най-много фючърсни договори върху френски облигации от поне една година насам, което е знак, че залагат на по-висока доходност. Търговците на акции хеджират загубите си с най-много пут опции, свързани с основния бенчмарк на сините чипове в Европа от две години насам. Търговците на валута се насочват към деривати, които ги предпазват от спад на еврото, с най-бърз темп от 15 месеца насам.

Позиционирането при фючърсите върху френските облигации нарасна | Търговците залагат, че доходността на френските облигации ще се повиши, след като президентът Еманюел Макрон свика предсрочни избори

Основният страх на всички пазари е, че новото френско правителство ще увеличи дълга на страната. Дефицитът на Франция вече надхвърля допустимото според правилата на Европейския съюз и едно силно представяне на десницата или левицата ще се разглежда като увеличаване на шансовете правителството да разхлаби още повече кесията.

В края на май S&P Global Ratings понижи кредитния рейтинг на страната, а Международният валутен фонд прогнозира, че дефицитът ѝ ще остане доста над ограничението на ЕС от 3% за години напред.

Проблемите за облигациите може да се прехвърлят и на банките, ако те в крайна сметка бъдат принудени да се намесят и да изкупят облигациите, в случай че чужденците решат да ги продадат. Тъй като през юни френските кредитори вече бяха начело на загубите сред банките в еврозоната, в този момент заразата може да излезе извън границите на Франция и да повиши разходите по заемите в по-слабите страни от ЕС.

Спомените за дълговата криза в региона са в съзнанието на инвеститорите, заяви неотдавна портфолио мениджър на Allianz Global Investors, и сътресенията във Франция могат отново да поставят под въпрос целия проект за еврото.

Последният път, когато крайнодясната партия на Льо Пен беше близо до спечелването на властта, беше на президентските избори през 2017 г., като обеща на избирателите референдум за това дали страната трябва да напусне еврото. Въпреки че оттогава тя смекчи позицията си, нейната, политиките на нейната партия карат инвеститорите да се притесняват.

Рискът от Фрекзит

Показателят, базиран на суапове за кредитно неизпълнение, който показва вероятността Франция да напусне ЕС, почти се удвои след европейските избори и достигна най-високата си стойност от 2017 г. насам.

Въпросът е "дали хората искат да тръгнат по пътя на размислите за реденоминация", каза Ерик Вайсман, портфолио мениджър и главен икономист в MFS Investment Management. "Мисля, че това би било неоправдано почти независимо от резултата. Но пазарът може да има други идеи."

Политическите сътресения във Франция вече хвърлят сянка върху по-широкия регион.

Слабостта на френските държавни облигации се разпространи в Италия - първоначалния плакат на Европа за фискална разточителност. Там спредът спрямо Германия се разшири до най-високата си стойност от февруари насам.

На кредитните пазари рисковата премия, която френските компании плащат, за да вземат заем, в сравнение с аналогичните им дружества от еврозоната, скочи до най-високата стойност от периода преди изборите през 2017 г. Преди предсрочния вот тази цена беше постоянно по-ниска.

Френското кредитиране губи блясък в сравнение с останалата част на Европа | Спредовете по корпоративния дълг на страната не са били толкова големи от години

А сделките на пазарите на деривати, които се изплащат при спад на акциите на банките в еврозоната, достигнаха най-високата си стойност от 2016 г. насам.

Банките се смятат за уязвими към загрижеността за политическото бъдеще на дадена страна поради притежавания от тях държавен дълг и експозицията им към слаби икономически решения. Макар че държавните облигации съставляват едва 2,4% от общите активи на френските банки към първото тримесечие, този брой може да се увеличи, ако кредиторите се намесят, за да купят колкото се може повече, докато чуждестранните инвеститори бягат.

Екзистенциален въпрос

"Достъпът до пазара е екзистенциален проблем за банките", казва Гордън Шанън, портфолио мениджър в TwentyFour Asset Management. "Периодите на пазарен стрес ограничават възможността за набиране на свеж капитал."

Със сигурност волатилността, предизвикана от изборите, може да се разсее бързо, а инвеститорите прогнозират, че партията на Льо Пен - ако все пак спечели най-много места - ще действа внимателно, за да увеличи шансовете си за президентския вот през 2027 г. Френският фондов бенчмарк CAC 40 се е представял добре след повечето парламентарни избори през последните 30 години.

Проучванията показват, че е малко вероятно някоя партия да има абсолютно мнозинство след вота, а бившият френски президент Франсоа Оланд посочи тази седмица, че е готов да създаде нова коалиция, която да управлява, ако изборите доведат до висящ парламент.

Карен Уорд, главен пазарен стратег за Европа, Близкия изток и Африка в J.P. Morgan Asset Management, вижда в слабостта на френските банки възможност за покупки. Следващото френско правителство ще има предвид хаоса, предизвикан от нефинансираните данъчни намаления, предложени от министър-председателя на Обединеното кралство Лиз Тръс през 2022 г.

"След няколко месеца изобщо няма да говорим за френската политика", каза тя. "Това не е 2011-2012 г., нито една от тези по-многолюдни партии не се застъпва за напускане на еврото. Става въпрос за миграцията, която е нишката, която наблюдаваме в политиката на целия Запад".

И все пак усещането за тревога е осезаемо. Скокът на политическия риск накара няколко мениджъри на портфейли да се откажат от практиката да купуват европейски облигации в очакване на догонване на оценките на американския дълг.

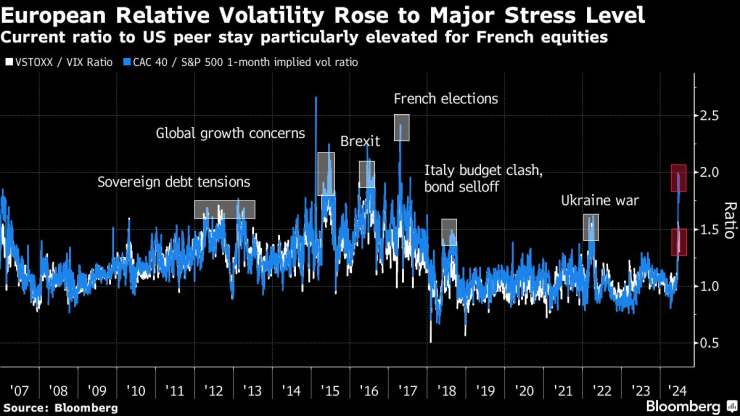

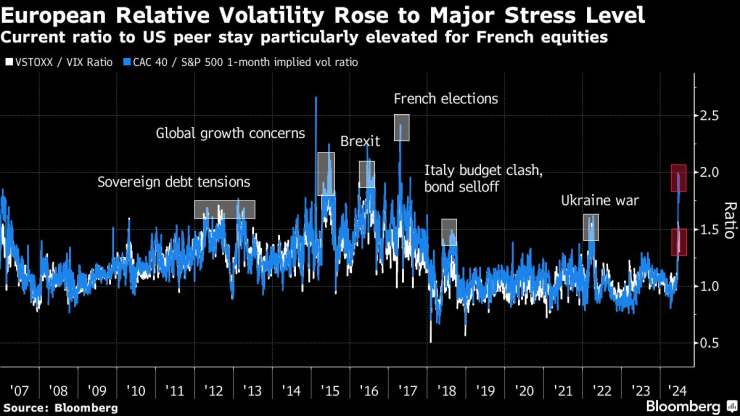

Европейската относителна променливост се повиши до ниво на сериозен стрес | Текущото съотношение спрямо аналогичните дружества в САЩ остава особено високо за френските акции

Това съвпада с промяната в нагласите на капиталовите пазари, където несигурността преди вота в неделя провали положителния сценарий за Европа, принуждавайки инвеститорите да намалят експозицията и да ребалансират позиционирането си към американските активи.

Търговците на лихвени проценти пък очакват разходите по заемите в страната да останат високи в обозримо бъдеще.

"Френският спред скоро няма да се върне на предизборното си ниво", каза Соня Ренолт, стратег по лихвените проценти в ABN Amro. "Въпросът е колко бързо ще се отдръпне и дали пазарът на облигации или институциите трябва да го принудят да го направи.

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Airbnb призова Барселона да преразгледа ограниченията за краткосрочните наеми

Airbnb призова Барселона да преразгледа ограниченията за краткосрочните наеми  Населението на Китай може да се стопи с 51 млн. души през следващото десетилетие

Населението на Китай може да се стопи с 51 млн. души през следващото десетилетие  Търговският дефицит на България се увеличава повече от два пъти през септември

Търговският дефицит на България се увеличава повече от два пъти през септември  Експерт: Киберсигурността на финансовите институции става все по-съществен въпрос

Експерт: Киберсигурността на финансовите институции става все по-съществен въпрос

В "България сутрин" на 19 ноември от 9:30 часа: Кои са най-често срещаните измами по време на Черния петък?

В "България сутрин" на 19 ноември от 9:30 часа: Кои са най-често срещаните измами по време на Черния петък?  Намериха огнище на птичи грип в Нидерландия за първи път тази година

Намериха огнище на птичи грип в Нидерландия за първи път тази година  Кола и трамвай се удариха в центъра на София

Кола и трамвай се удариха в центъра на София  Огнеборци спасиха три малки деца и две жени от голям пожар в Търговище

Огнеборци спасиха три малки деца и две жени от голям пожар в Търговище

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Къща, 223 m2 София, Симеоново, 590000 EUR

продава, Къща, 223 m2 София, Симеоново, 590000 EUR  продава, Многостаен апартамент, 246 m2 София, Лозенец, 1100000 EUR

продава, Многостаен апартамент, 246 m2 София, Лозенец, 1100000 EUR  продава, Тристаен апартамент, 85 m2 София, Център, 349000 EUR

продава, Тристаен апартамент, 85 m2 София, Център, 349000 EUR

Румен Христов: Няма да се откажем от поста председател на НС

Румен Христов: Няма да се откажем от поста председател на НС  Майстор шофьор паркира... в подлез

Майстор шофьор паркира... в подлез  Пожелание: Заплатата в обществения сектор да расте така, както в частния

Пожелание: Заплатата в обществения сектор да расте така, както в частния  Занаятчиите на София

Занаятчиите на София

Какво задължително трябва да правят шофьорите на електромобили

Какво задължително трябва да правят шофьорите на електромобили  Кои са най-опасните коли на пътя?

Кои са най-опасните коли на пътя?  Турция разби канал за незаконен внос на автомобили от България

Турция разби канал за незаконен внос на автомобили от България  BMW плаща 6 милиона долара за манипулирани дизели

BMW плаща 6 милиона долара за манипулирани дизели