Афоризмът на Марк Твен, че "историята не се повтаря, но често се римува", може да се окаже пресилен. Но реакцията на пазара на политическите сътресения, обхванали Франция, има ясно изразени отзвуци от кризата на еврото преди повече от десетилетие. Тъй като се говори за "Frexit", важно е да се отбележи, че има значителни разлики между настоящата ситуация и мъките, които претърпяха страните от групата PIGS - Португалия, Италия, Гърция и Испания - навремето.

Франция е част от основата на Европейския съюз, а не просто периферна нация. Нейната икономика далеч не е толкова слаба, колкото беше гръцката през 2012 г. Въпреки че бюджетният дефицит и дълговото бреме се влошават, нито едно от двете не е толкова лошо, колкото в Италия. Освен това Европейската централна банка вече е много по-умела в предлагането на нови средства за защита на проекта за обща валута.

PIGS са в ред | Бенчмарковата 10-годишна доходност не е повторила скока, наблюдаван по време на кризата в еврозоната преди повече от десетилетие

Колективната способност на ЕС да загърбва различията, проявени по време на кризата с еврото и повторени в бюджетната програма за пандемията на стойност 800 млрд. евро, е най-голямата му сила.

Готовността за компромис дори по най-тежките политически и икономически въпроси означава, че рискът от "Frexit" може да бъде категорично отхвърлен на този етап.

При все това оправянето на финансите на Франция също изглежда малко вероятно. Политическите дрязги, последвали решението на президента Еманюел Макрон да свика предсрочни избори, подчертаха неразрешимия проблем с дълга на страната; спредовете на френските облигации няма да се върнат магически към предишните тесни нива в сравнение с доходността на бенчмарковите германски облигации, дори след като политическата картина стане по-ясна от резултатите от втория тур на 7 юли.

Промяната в перспективата на рейтинга или понижаването му от страна на Moody's Investors Service, която оценява френския държавен дълг на Aa2 със стабилна перспектива, вероятно вече са включени в цената. Но по-нататъшни действия от страна на Fitch Ratings или S&P Global Ratings, които оценяват страната с една степен по-ниско на AA-, биха били обезпокоителни.

През последните шест търговски дни доходността на френските 10-годишни облигации почти не се промени, докато в Германия се наблюдаваше рязък спад на доходността на американските държавни ценни книжа.

Френското министерство на финансите е изпълнило повече от половината от брутното си изискване за финансиране в размер на 310 млрд. евро през тази година, като продажбите вървят гладко.

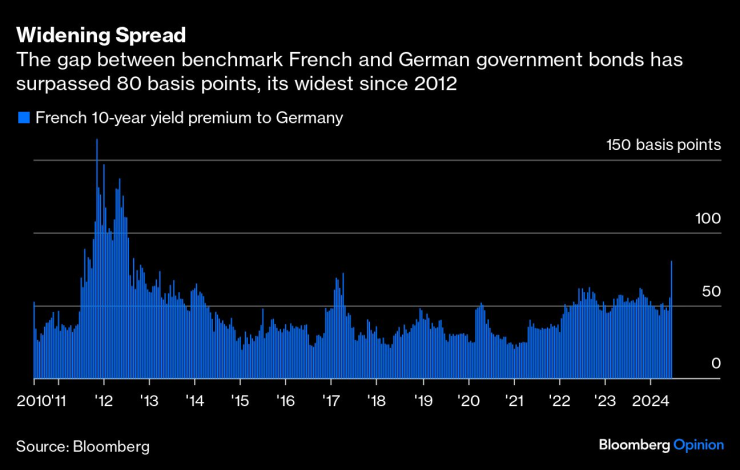

Доходността по цялата крива е в диапазона от 3 % до 3,5 %, само малко над средните нива за тази година. През 2012 г. френската премия за доходност спрямо Германия достигна 128 пункта.

Сегашното колебание, при което спредът надхвърли 80 базисни пункта, напомня по-скоро движението на пазара в навечерието на първото встъпване в длъжност на Макрон през 2017 г.

Разширяващ се спред | Разликата между бенчмарковите френски и германски държавни облигации надхвърли 80 базисни пункта - най-голямата от 2012 г. насам.

Така нареченото съжителство между противоположни партии, заемащи постовете на президент и министър-председател, се е случвало три пъти в 66-годишната история на Петата република. Ако Националното обединение на Марин льо Пен оглави правителството, си струва да се отбележи, че през последните години партията ѝ внимателно смекчи евроскептичната си позиция, като вместо това настоява за реформи отвътре.

Въпреки това загрижеността на Европейската комисия за нарастващия френски бюджетен дефицит, който през миналата година се увеличи до 5,5% от брутния вътрешен продукт, няма да бъде успокоена от напрегнатата вътрешнополитическа сцена.

Още по темата

По време на дълговата криза в еврозоната се наложи през юли 2012 г. тогавашният председател на ЕЦБ Марио Драги да обещае, че ще направи "каквото е необходимо", за да стабилизира кораба. Сегашният заемащ длъжността Кристин Лагард все още няма нужда да тревожи авторите на речите си, но би било разумно да проведе вътрешни консултации за това кои инструменти от разширения си арсенал ЕЦБ може да използва, ако настоящите пазарни движения заплашват да станат нефункционални.

Инструментът за защита на преноса на ЕЦБ е одобрен през юли 2022 г. Той помогна за потушаването на едно италианско политическо колебание, но остава по-скоро концептуален инструмент, отколкото базука в реалния живот, с изричната цел да "противодейства на необоснована, хаотична пазарна динамика". Далеч сме от това определение; "това, което наблюдаваме, е преоценка", посочи в понеделник главният икономист на ЕЦБ Филип Лейн. Все пак създателите на политиката може би ще искат да напомнят на пазарните участници, че ТПИ съществува.

На заседанието си на 6 юни централната банка обяви, че от юли ще започне да намалява обема на програмата си за извънредни покупки при пандемия със 7,5 млрд. евро на месец, като вече няма да реинвестира напълно падежиращите наличности. Натискането на паузата може да бъде възприето като знак за паника; но има достатъчно гъвкавост, която би позволила изкупуването от други пазари да бъде насочено към реинвестиране във френски дълг - например през юли падежират огромни 18 млрд. евро.

Изборната авантюра на Макрон насочи вниманието на инвеститорите към плачевното състояние на френските финанси и отвори вратата към нова администрация, която може да бъде още по-малко финансово отговорна. Но ние сме далеч, далеч от бурните пазари през 2012 г.

Още по темата

- 1 AmCham: България може да замести Китай във веригите на доставки за САЩ

- 2 Сблъсък между САЩ и Китай ще удари индустрията и IT, но ще създаде възможности

- 3 Технологичните акции в Китай отписаха $350 млрд., но се задава по-голям проблем

- 4 Докато пазарите потъваха и скачаха, нов страх обзе Уолстрийт

- 5 Българският пазар на нови мотоциклети е в подем преди търговската буря

В развитие – най-доброто от седмицата /п./

В развитие – най-доброто от седмицата /п./

Мъдростта на баба Ванга: 10 мисли на Петричката пророчица

Мъдростта на баба Ванга: 10 мисли на Петричката пророчица  Изкуствен интелект променя ограниченията на скоростта на магистрала

Изкуствен интелект променя ограниченията на скоростта на магистрала  Цяла България се прехласна по Стойчо

Цяла България се прехласна по Стойчо  Трудовата книжка става електронна от 1 юни

Трудовата книжка става електронна от 1 юни

Пролетно почистване - 8 неща, които да почистите

Пролетно почистване - 8 неща, които да почистите  Рафаел Надал ще става баща

Рафаел Надал ще става баща  5 ползи за градината от обелките от портокал

5 ползи за градината от обелките от портокал  4 зодии затварят глава от живота си с пълнолунието във Везни

4 зодии затварят глава от живота си с пълнолунието във Везни

Ювентус излезе трети след 2:1

Ювентус излезе трети след 2:1  Автогол донесе скъпоценен успех на Барселона

Автогол донесе скъпоценен успех на Барселона  Роналдо донесе обрат на Ал Наср с два гола (ВИДЕО)

Роналдо донесе обрат на Ал Наср с два гола (ВИДЕО)

Пет германски модела, които са идеални за газова уредба

Пет германски модела, които са идеални за газова уредба  Уникалният Rolls-Royce на Уейн Грецки се продава на търг

Уникалният Rolls-Royce на Уейн Грецки се продава на търг  Забравената порода - спортните автомобили Ford XR

Забравената порода - спортните автомобили Ford XR  Руснаците масово връщат китайски коли на дилърите

Руснаците масово връщат китайски коли на дилърите

продава, Тристаен апартамент, 109 m2 Пловдив, Христо Смирненски, 130740 EUR

продава, Тристаен апартамент, 109 m2 Пловдив, Христо Смирненски, 130740 EUR  продава, Тристаен апартамент, 60 m2 София, Хаджи Димитър, 140000 EUR

продава, Тристаен апартамент, 60 m2 София, Хаджи Димитър, 140000 EUR  продава, Къща, 300 m2 Варна област, м-т Перчемлия, 370000 EUR

продава, Къща, 300 m2 Варна област, м-т Перчемлия, 370000 EUR  продава, Четиристаен апартамент, 146 m2 София, Белите Брези, 350000 EUR

продава, Четиристаен апартамент, 146 m2 София, Белите Брези, 350000 EUR  продава, Тристаен апартамент, 88 m2 София, Слатина, 229000 EUR

продава, Тристаен апартамент, 88 m2 София, Слатина, 229000 EUR