Еврото е в капан между непредвидимия Фед и бушуващата политическа буря

Търговците, които искат да спекулират с общата европейска валута, трябва да се опитат да избягват влиянието на долара

Обновен: 12:39 | 17 юни 2024

Еврото е изправено пред вид внезапно влошаващ се политически фон, който обикновено би накарал инвеститорите да изхвърлят валутата. Но картината се замъглява от все по-трудната за разчитане перспектива за глобалните лихвени проценти. Засега нетният резултат оставя общата валута малко по-евтина през изминалата седмица, макар и в съответствие с нейните шестмесечни и едногодишни средни стойности спрямо долара. Тъй като еврото е хванато в капан между по-ниските доходности на държавните облигации след по-слабите от очакваното през май доклади за инфлацията в САЩ и последиците от добрите резултати на крайнодесните партии на изборите в Европейския съюз, търговците ще бъдат посъветвани да залагат за или срещу него, като използват валутни двойки, различни от долара.

Резултатите от гласуването в Европейския парламент придобиха ново измерение миналата седмица, след като френският президент Еманюел Макрон свика предсрочни избори. Перспективата за крайнодесен премиер, чийто ангажимент към проекта за еврото може да е по-малък от пълен, накара инвеститорите да изхвърлят френски активи. Frexit внезапно стана не толкова незначителна грижа и финансовите пазари избягват политическата нестабилност. Германската управляваща коалиция претърпя подобен удар, като опозиционните десни партии се представиха по-добре. Единственият категоричен победител от управляващите партии бяха десните "Братя на Италия" на италианския премиер Джорджа Мелони.

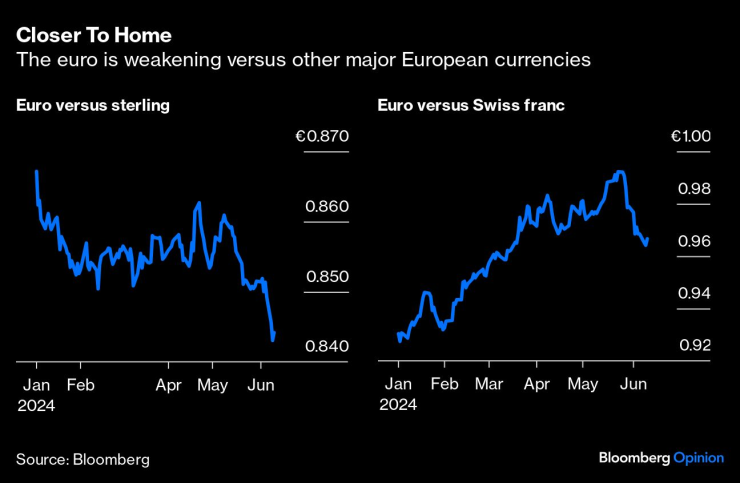

Валутният стратег на Bloomberg Intelligence Одри Чайлд-Фрийман предполага, че мечите перспективи за еврото са по-добре изразени спрямо швейцарския франк или британския паунд. Статутът на убежище на франка говори сам за себе си, въпреки че неговият официален лихвен процент от 1,5% е значително по-нисък от този на други основни валути. Намаляването на лихвата по депозитите на Европейската централна банка до 3,75% по-рано този месец създава още по-голяма разлика спрямо нивото от 5,25% на Bank of England.

Но по-сериозното влияние върху динамиката на валутния пазар може да бъде размяната на местата на Обединеното кралство с Франция по отношение на залозите за политическа стабилност. Британската опозиционна Лейбъристка партия е напът да спечели голямо мнозинство на 4 юли, потенциално поставяйки начало на пет или повече години постоянство на правителството след осем години мелодрама след гласуването на референдума за Брекзит през 2016 г. в съзнанието на инвеститорите. Би било драматично преобръщане на ролите, ако от следващия месец Франция изтърпи така нареченото съжителство с премиер от партия и фискална философия, различна от Макрон. Финансовият министър Бруно Льо Мер предположи в петък, че може да не остане на поста си след изборите.

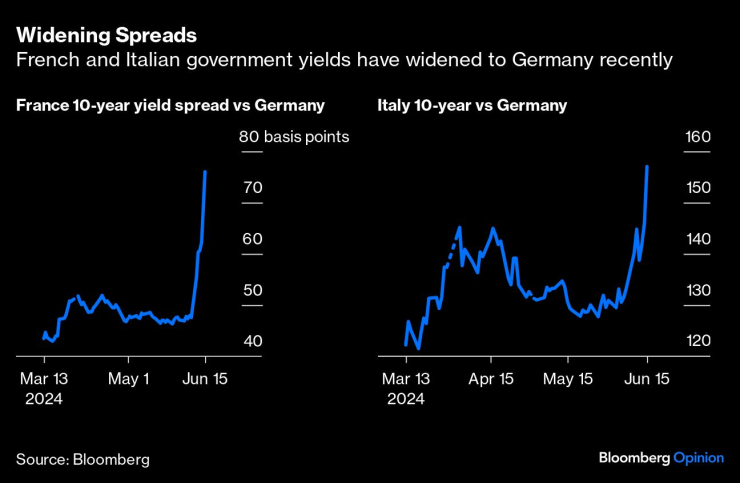

До резултатите от последния кръг на гласуване на 7 юли, премията за доходност на френските държавни облигации спрямо германските облигации, която скочи с рекорд до седемгодишен връх миналата седмица, вероятно ще остане висока. Не помага фактът, че Франция и Италия може скоро да бъдат обект на така наречената процедура за свръхдефицит от Европейската комисия. Неотдавнашното влошаване на съответните им годишни бюджетни дефицити, съчетано с увеличение на общия дълг, означава, че Брюксел може да трябва да действа твърдо.

Вече имаше двойно понижаване на кредитния рейтинг на Франция до AA минус — първо от Fitch Ratings на 20 октомври, последвано от S&P Global Ratings на 31 май. Moody's Investors Service, която в момента държи Франция с една степен по-висока на Aa2 със стабилна перспектива, каза миналата седмица, че „потенциалната политическа нестабилност е кредитен риск предвид предизвикателната фискална картина, която следващото правителство ще наследи“. По-нататъшни понижения, поне на перспективата за рейтинг, изглеждат неизбежни.

Статутът на глобалната резервна валута на еврото също е под заплаха, както се подчертава в доклад на ЕЦБ, публикуван в сряда. Чуждестранните централни банки намалиха притежанията си в евро с над 100 милиарда евро през последната година, намалявайки глобалния им дял до тригодишно дъно от 20%. Както Япония, така и Швейцария са ликвидирали валутните резерви, за да защитят собствените си валути.

Някога Русия държеше почти половината от своите резерви в евро, като стратегия за диверсификация, далеч от долара. Тази методология е под въпрос сега, когато базираният в Брюксел депозитар Euroclear не освобождава никакви ценни книжа от руски държавни сметки. Лидерите на Г-7 се споразумяха в четвъртък да прехвърлят 50 милиарда долара печалба от притежавани от Русия облигации в помощ на Украйна. Това се случва точно когато еврозоната наложи повишени мита върху китайските електрически превозни средства, ход, който може да попречи на търговските потоци с Китай, който вероятно ще отмъсти по някакъв начин.

Прощалните думи на президента на ЕЦБ Кристин Лагард на пресконференцията след намалението на лихвата на 6 юни бяха „приятно лято“, тълкувани като послание, че на следващата среща на 18 юли е малко вероятно да има второ поредно намаление. Освен това, резултатите от тримесечния преглед на политиката от 12 септември умишлено остават отворени.

ЕЦБ има много по-слаба икономика за поддържане, но ще се бори да продължи да действа самостоятелно. Кога и дали Федералният резерв намалява разходите по заемите ще има много по-дълбоки последици. Доходността на държавните облигации на САЩ и на свой ред доларът определят картината в световен мащаб. Основните потребителски цени в САЩ, покачващи се само с 0,16% през май — най-ниското ниво от август 2021 г. — заедно с цените на производител, спаднали най-много от седем месеца, съживиха очакванията за това колко активен ще бъде Фед в облекчаването на паричната политика тази година, подкрепяйки стойността на еврото спрямо долара. Но се оказа дяволски трудно да се прецени както посоката, така и инерцията на централната банка на САЩ в настоящата икономическа среда.

Лагард многократно е отхвърляла твърдо обвиненията, че ЕЦБ всъщност зависи от Фед; но обявената от нея зависимост от данни прикрива, че не само данните от еврозоната определят политиката, а числата в САЩ и реакцията на Фед. Спекулациите с политическото или икономическото бъдеще на еврото е най-добре да се провеждат възможно най-далече от влиянието на долара - в противен случай рискът да бъдете измамен е висок.

Маркъс Ашуърт е колумнист на Bloomberg, който отразява европейските пазари. Преди това е бил главен пазарен стратег в Haitong Securities в Лондон.