UK Plc нямаше лесен път след световната финансова криза. Изборът на коалицията на консерваторите и либералдемократите от 2010 г. да възстанови държавните финанси, вместо да стимулира икономиката, допринесе за цялостното усещане за страна, която тъпче на едно място.

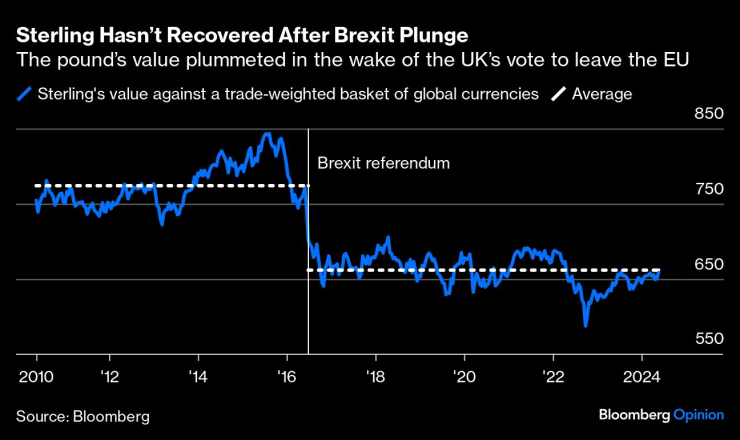

Погледнете най-простата мярка за относителната стойност на дадена държава - нейната валута в сравнение с основните партньори - и ще видите спад на стерлинга около гласуването на референдума за Брекзит от около 15% за долар. Паундът никога не се е възстановил, въпреки че като цяло се стабилизира - освен още едно неприятно колебание около злополучната администрация на Лиз Тръс от есента на 2022 г. Все пак остава в дългосрочен спад спрямо долара. Тази слабост не е помогнала на износителите, тъй като британските фирми, които продават в чужбина, са силно натоварени към услуги, които са много по-малко чувствителни към валутата, отколкото промишлените стоки. И като се има предвид, че Обединеното кралство е нетен вносител, това също означава, че повечето храни и енергия са поскъпнали. (Паундът почти не е помръднал спрямо еврото от 2016 г. насам, но това просто илюстрира как склеротичните европейски икономики са в една и съща икономическа лодка.)

Пазарът на акции беше особено слаб през последните години, но това донякъде е подвеждащо за състоянието на икономиката, тъй като индексът FTSE 100 с голяма капитализация е доминиран от международни компании, които генерират около три четвърти от приходите си в чужбина.

По-представителна картина за UK Plc може да се намери в FTSE 250 за средна капитализация, който се е увеличил повече от два пъти от 2010 г. (с изключение на дивидентите). Но това е малка бира в сравнение с петкратното увеличение на индекса S&P 500, да не говорим за 10-кратното покачване на индекса Nasdaq 100. По-розова е картината и в Европа, като френският индекс CAC 40 се повиши 2,4 пъти, докато германският DAX се утрои.

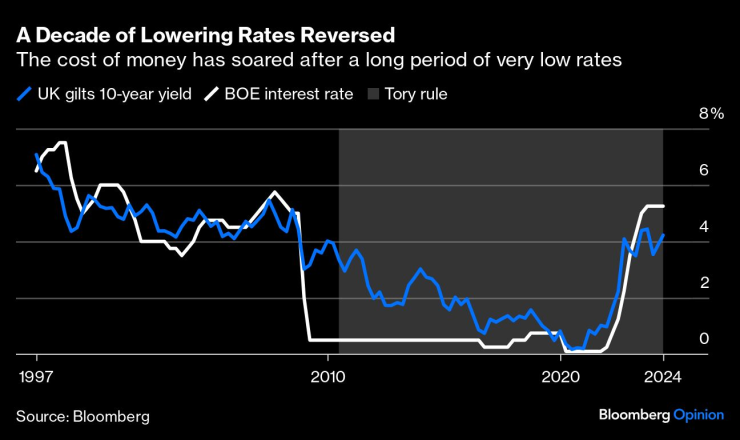

Част от това може да се дължи на като цяло по-високите лихвени проценти в сравнение с Европа. Европейската централна банка запази лихвата си по депозитите отрицателна в продължение на осем години. Подобно на повечето световни пазари на облигации, референтната доходност на държавните облигации на Обединеното кралство беше в постоянна низходяща тенденция през цялото десетилетие след финансовата криза. Пандемичните шокове, особено по отношение на инфлацията, бързо обърнаха това. Въпреки това, тъй като лихвеният процент на Bank of England Bank е със 125 базисни пункта по-висок от лихвения процент по депозитите на ЕЦБ от 4%, има място за допълнително облекчаване на паричната политика.

Предимството? С паунда в ниска, но стабилна позиция и лихвените проценти сравнително високи, но готови да бъдат намалени, следващото правителство на Обединеното кралство не е в толкова лоша икономическа позиция. Ръстът на Обединеното кралство през първото тримесечие от 0,6% тази година е два пъти по-висок от този в САЩ и еврозоната. Борбата с пренапрегнатите публични финанси - точно положението, в което се оказа коалиционното правителство от 2010 г. - ще бъде най-големият проблем за следващите пет години. Един урок, който следващото правителство не трябва да забравя обаче: намаляването на бюджетите има далечни последици.

Маркъс Ашуърт е колумнист на Bloomberg, който се занимава с европейските пазари. Преди това е бил главен пазарен стратег в Haitong Securities в Лондон.

Още по темата

- 1 Ситуацията в Испания и Португалия се нормализира след парализиращото спиране на тока

- 2 САЩ призовават Източна Европа да се оттегли от целите на ЕС за енергиен преход

- 3 Златото е убежище срещу геополитическия риск

- 4 Америка, която никой не иска да посещава, вече няма да е центърът на света

- 5 Неизяснена авария спря тока в цяла Португалия и част от Испания

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Голям български град измери най-ниската температура в историята на този ден

Голям български град измери най-ниската температура в историята на този ден  Здравният министър поиска три задължителни имунизации

Здравният министър поиска три задължителни имунизации  Гуцанов се обяви срещу увеличаването на пенсионната възраст

Гуцанов се обяви срещу увеличаването на пенсионната възраст  Радев: Само икономически силен и социално стабилен ЕС може да гарантира сигурността си

Радев: Само икономически силен и социално стабилен ЕС може да гарантира сигурността си

ЕС ще си вземе поука от спирането на тока в Испания и Португалия

ЕС ще си вземе поука от спирането на тока в Испания и Португалия  Съдът на ЕС обяви схемата “златен паспорт” на Малта за незаконна

Съдът на ЕС обяви схемата “златен паспорт” на Малта за незаконна  Защо Европа не може да избегне Централна Азия?

Защо Европа не може да избегне Централна Азия?  Русия обяви известен еколог за чуждестранен агент

Русия обяви известен еколог за чуждестранен агент

Спортът по телевизията днес, 30 април

Спортът по телевизията днес, 30 април  Мачовете по телевизията днес, 30 април

Мачовете по телевизията днес, 30 април  Хигинс и Уилямс равни в класиката, Ракетата дръпна на китаец

Хигинс и Уилямс равни в класиката, Ракетата дръпна на китаец  Реал остана жив в битката срещу Везенков и Олимпиакос

Реал остана жив в битката срещу Везенков и Олимпиакос

Renault извади три нови вана

Renault извади три нови вана  Mazda MX-5 идва в две специални серии

Mazda MX-5 идва в две специални серии  Този електромобил с врати тип "крило на чайка" развива 1631 к.с.

Този електромобил с врати тип "крило на чайка" развива 1631 к.с.  Skoda се завръща към корените си – направи мотоциклет

Skoda се завръща към корените си – направи мотоциклет

продава, Хотел, 4500 m2 Бургас област, к.к.Слънчев Бряг, 5500000 EUR

продава, Хотел, 4500 m2 Бургас област, к.к.Слънчев Бряг, 5500000 EUR  продава, Двустаен апартамент, 62 m2 Бургас област, к.к.Слънчев Бряг, 77500 EUR

продава, Двустаен апартамент, 62 m2 Бургас област, к.к.Слънчев Бряг, 77500 EUR  продава, Двустаен апартамент, 54 m2 София, Орландовци, 119900 EUR

продава, Двустаен апартамент, 54 m2 София, Орландовци, 119900 EUR  продава, Тристаен апартамент, 89 m2 София, Център, Ул. Иван Денкоглу, 419000 EUR

продава, Тристаен апартамент, 89 m2 София, Център, Ул. Иван Денкоглу, 419000 EUR  продава, Двустаен апартамент, 69 m2 София, Дървеница, 165000 EUR

продава, Двустаен апартамент, 69 m2 София, Дървеница, 165000 EUR