По-малко от 15 месеца след последната банкова криза в света регулаторните органи в САЩ и Европа вече са готови да отменят реформите, целящи да намалят риска от нови финансови катастрофи. Това е сериозна грешка.

Въпросът е откъде банките получават парите си. По-голямата част от тях са взети назаем от вложителите и други кредитори. Ако те не бъдат върнати навреме, може да се стигне до по-широки затруднения. Останалата част, известна като собствен капитал, идва от акционерите, които са готови да поемат загубите. Колкото повече са последните, толкова по-добре банките успяват да вдъхнат доверие и да продължат да отпускат кредити дори в най-лошите времена.

Проблемът е, че ръководителите предпочитат да използват колкото се може по-малко собствен капитал и колкото се може повече дълг, тъй като това увеличава максимално държавните субсидии и повишава показателите за рентабилност в добри времена.

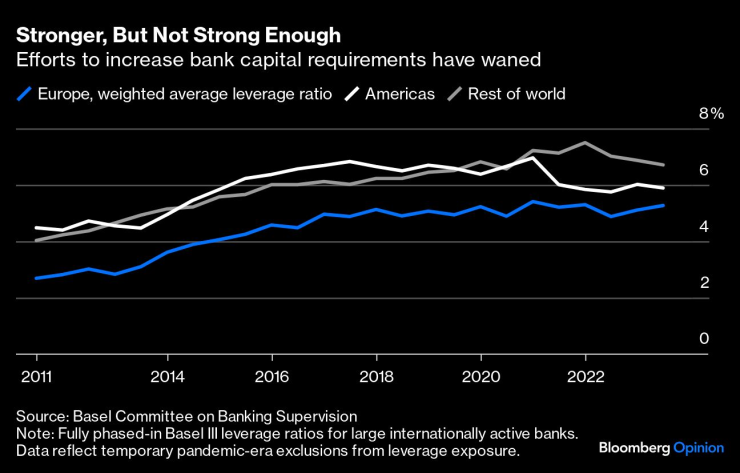

След кризата с високорисковите ипотечни кредити през 2008 г. регулаторните органи навсякъде признаха, че капиталът е бил крайно недостатъчен. В рамките на Базелския комитет за банков надзор те се споразумяха да наложат нови стандарти, известни като Базел III. Нивата на собствения капитал се повишиха значително и достигнаха около 7% от активите на най-големите американски банки - макар че това все още беше по-малко от половината от това, което според проучванията и опита би било необходимо за преодоляване на тежка криза. Европа изостана, като едва надхвърли 5% от активите (според най-съпоставимия показател).

По-силни, но не достатъчно силни. Усилията за повишаване на капиталовите изисквания към банките отслабнаха

Както Европа, така и САЩ вече са навлезли в последния етап на Базелските реформи - „крайната фаза на Базел III“. Той е насочен предимно към затягане на изискванията за „рисково базираните“ капиталови съотношения, които имат за цел да отчитат рисковостта на активите на банката, но се оказаха уязвими за манипулации. Европейският съюз постигна съгласие по смекчена версия - противно на съветите на икономисти и регулатори - която влиза в сила през януари 2025 г. Миналата година американските регулатори представиха малко по-амбициозно предложение, което можеше да увеличи обикновените съотношения на собствения капитал към активите на най-големите банки с около един процентен пункт.

За съжаление, това усилие беше спряно, отчасти поради недостатъци в дизайна и отчасти поради агресивното лобиране от страна на банките. В отговор на това някои официални лица в Европа - от бюрократите в Брюксел до френския президент Еманюел Макрон - предлагат ЕС да забави или смекчи своите правила, ако САЩ не предприемат действия, с мотива, че ще постави собствените си банки в неизгодно положение.

Тези аргументи не са убедителни. Нестабилните банки не са конкурентно предимство, както показва неотдавнашният крах на Credit Suisse Group AG и проблемите на други места в Европа. Европейските институции все още разполагат с по-малко собствен капитал от слабо капитализираните си американски колеги. При сегашните нива всяко увеличение би донесло нетна икономическа полза. Колкото повече са банките, толкова по-ниски би трябвало да са разходите им за финансиране със собствен капитал и дълг.

Смисълът на Базелските реформи беше светът да се насочи едновременно към по-силна глобална финансова система. Както ЕС, така и САЩ трябва да признаят, че решенията им имат последици отвъд техните граници. Надпреварата към дъното няма да завърши добре за никого.

Още по темата

- 1 Защо инвеститорите не могат да се наситят на златото в момента

- 2 Монополът на долара в плащанията скоро ще oстане в историята

- 3 Виетнамската бамбукова дипломация е ключът към оцеляването в новия световен хаос

- 4 Неизяснена авария спря тока в цяла Португалия и част от Испания

- 5 Отношенията между САЩ и Европа ще се влошат преди да има подобрение

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Честваме паметта на светите девет мъченици от Кизик и на свети Мемнон Чудотворец

Честваме паметта на светите девет мъченици от Кизик и на свети Мемнон Чудотворец  Апокалипсис: Слънцето и нов суперконтинент ще унищожат живота на Земята

Апокалипсис: Слънцето и нов суперконтинент ще унищожат живота на Земята  Областен турнир по пожароприложен спорт се провежда във Варна

Областен турнир по пожароприложен спорт се провежда във Варна  Бременните жени са сред най-уязвимите от климатичните промени

Бременните жени са сред най-уязвимите от климатичните промени

Заради ремонт ограничават движението по част от магистрала "Хемус"

Заради ремонт ограничават движението по част от магистрала "Хемус"  Оперният певец Богомил Спиров почина след катастрофа

Оперният певец Богомил Спиров почина след катастрофа  Екоравновесие: Изкараха 48 кучета от апартамент на жена на Орлов мост

Екоравновесие: Изкараха 48 кучета от апартамент на жена на Орлов мост  Над 70 000 души са посетили гроба на папа Франциск

Над 70 000 души са посетили гроба на папа Франциск

Ботев Пловдив търси нов вратар

Ботев Пловдив търси нов вратар  Доу на Левски аут и за Разград

Доу на Левски аут и за Разград  Мачовете по телевизията днес, 29 април

Мачовете по телевизията днес, 29 април  Огромна новина за големия финал ЦСКА - Лудогорец

Огромна новина за големия финал ЦСКА - Лудогорец

Три отлични комбита с автоматик на цена до 20 00 евро

Три отлични комбита с автоматик на цена до 20 00 евро  Brabus строи жилищен комплекс върху остров

Brabus строи жилищен комплекс върху остров  Coca-Cola започва тестове на водородни камиони

Coca-Cola започва тестове на водородни камиони  Собственик накара своята Tesla да пуска мехурчета от ауспуха

Собственик накара своята Tesla да пуска мехурчета от ауспуха

дава под наем, Двустаен апартамент, 70 m2 София, Гео Милев, 716.11 EUR

дава под наем, Двустаен апартамент, 70 m2 София, Гео Милев, 716.11 EUR  продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR

продава, Парцел, 591 m2 Стара Загора област, гр.Павел Баня, 50826 EUR  продава, Къща, 160 m2 Хасково област, с.Гарваново, 55000 EUR

продава, Къща, 160 m2 Хасково област, с.Гарваново, 55000 EUR  дава под наем, Едностаен апартамент, 33 m2 София, Студентски Град, 332.48 EUR

дава под наем, Едностаен апартамент, 33 m2 София, Студентски Град, 332.48 EUR