Голямата новина на американския имотен пазар от 20 трилиона долара миналата седмица беше, че за първи път след финансовата криза инвеститорите претърпяха загуби от облигации с най-висок рейтинг, обезпечени с ипотека върху офис сграда. Не изпадайте в паника. Появяват се признаци, че може да сме по-близо до края, отколкото до началото на труса в търговските имоти.

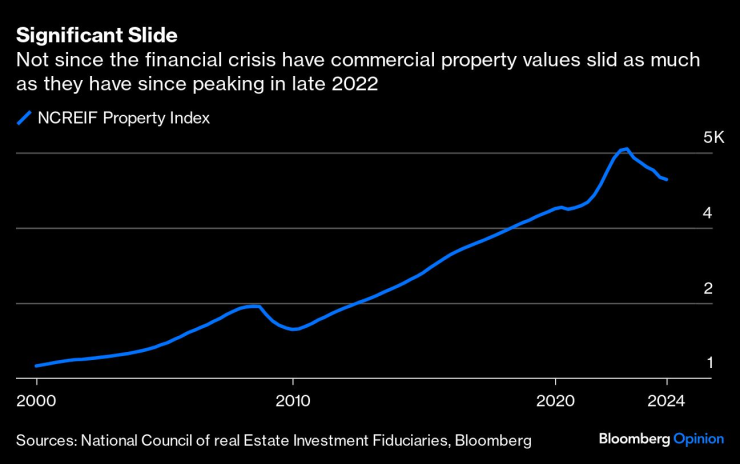

Бяха трудни години. Широко следван индекс на цените на бизнес имотите, публикуван от Националния съвет на доверителите на недвижими имоти, се срина с 12% от пика си през 2022 г., след като Федералният резерв започна бързо да затяга паричната политика. Кредитирането се изпари, тъй като по-високите разходи по заемите причиниха хаос на балансите на регионалните банки, основните финансисти на тези имоти. Освен това пандемията промени начина ни на живот, работа и пазаруване, което доведе до по-високи нива на свободни площи за много наемодатели.

Тъй като секторът беше в хаос, транзакционната активност се срина. Сега се появяват доказателства, че пазарът е достигнал дъното. Възходящите ревизии на последните месечни обеми на сделките, отчетени от MSCI Real Assets, са обнадеждаващ знак, според анализаторите от JPMorgan Chase & Co. Цифрата за март беше преразгледана нагоре спрямо първоначално отчетените данни с 9,5% до 25,8 милиарда долара, с изключение на транзакции на „юридически лица“, като сливания и придобивания на публични компании. JPMorgan прогнозира, че числата за април ще бъдат ревизирани по-високо с 30% до 22,2 милиарда долара, което представлява по-малко от 1% спад спрямо година по-рано. „Смятаме, че това е добро място да започнем второто тримесечие“, пишат анализаторите в изследователски доклад от 22 май.

Сделките следват лизинговата активност, която се засилва. Дори в силно проблемния офис сектор брокерската компания Jones Lang LaSalle Inc. съобщава, че обемите на лизинга са скочили със 7% през първото тримесечие спрямо предходната година. „Годината започна с известна положителна инерция, подчертана от увеличаването на участниците в търговете и затварянето на няколко големи сделки в Северна Америка“, каза президентът и главен изпълнителен директор на Jones Lang Кристиан Улбрих по време на актуализация на печалбите по-рано този месец. „Тези зелени издънки капсулират желанието на инвеститорите да вложат капитал, когато пазарните условия го налагат“, каза той, добавяйки, че „в началото на 2024 г. има нарастващ брой кандидати в повечето сектори“.

Blackstone Inc. е сред фирмите, отделящи големи пари за бизнес недвижими имоти с убеждението, че дъното е стигнато. „Идват лоши новини, но това са последиците от корабокрушението, което вече се е случило“, каза Катлийн Маккарти Болдуин, глобален съпредседател на недвижими имоти, на глобалната конференция на Milken Institute в Бевърли Хилс, Калифорния, миналия месец. Goldman Sachs Group Inc., която има дълга и историческа история на пазара на имоти, току-що събра 3,6 милиарда долара за фонд, който ще осигури дългово финансиране на недвижими имоти.

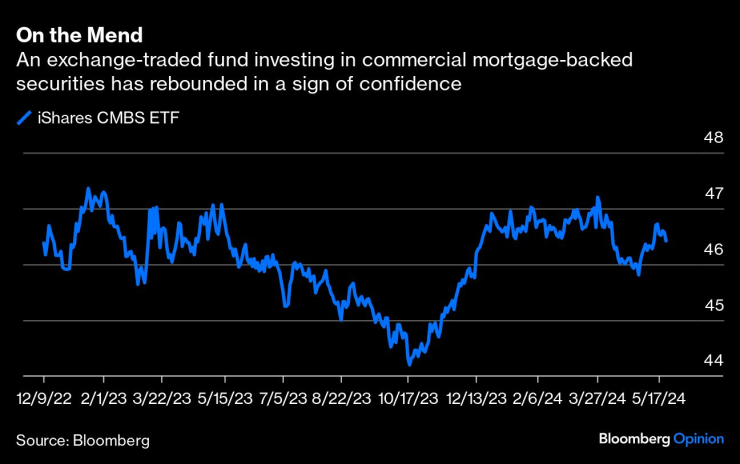

Какво да кажем за тези загуби в частта AAA на ценна книга, обезпечена с бизнес ипотека за 308 милиона долара, свързана с 1740 Broadway в центъра на Манхатън? Не е ли това знак, че най-лошото тепърва предстои? Може би, но си струва да се отбележи, че инвеститорите се връщат към тези облигации, преценявайки, че предлаганата доходност ги компенсира адекватно за свързаните рискове. Тази година до края на април инвеститорите събраха 24,6 милиарда долара от предложения на CMBS, 170% повече от същия период на 2023 г., според Bloomberg News, позволявайки на банковата система да прехвърли част от риска за недвижими имоти към инвеститорите.

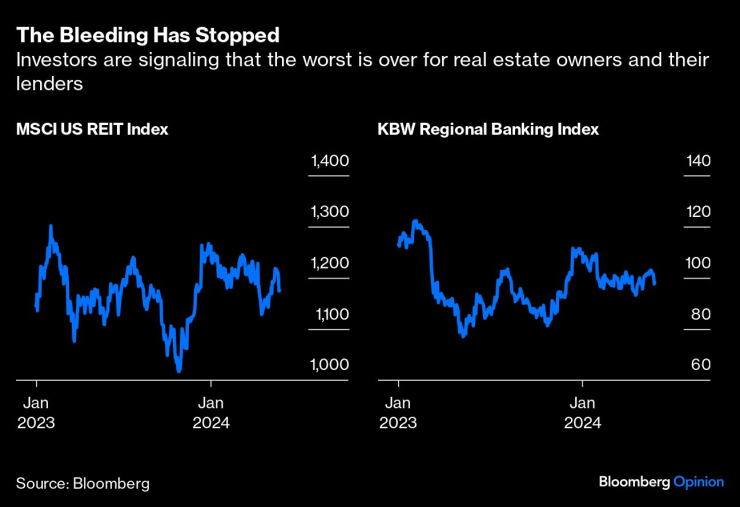

Това е важно, защото здравата банкова система е в основата на здравата икономика. Регионалните кредитори, най-големите доставчици на финансиране за бизнес недвижими имоти, възстановиха около половината от загубите си след колапса на Silicon Valley Bank, Signature Bank и няколко други в началото на миналата година.

Нарастващото доверие сред инвеститорите, че най-лошото е минало, доведе до покачване на iShares CMBS ETF с 5,1% от най-ниската си стойност миналата година на 18 октомври, а спредовете на ценните книжа на CMBS с BBB рейтинги се свиха от скорошния връх от 9,69 процентни пункта в началото на януари до 7,27 процентни пункта. Друг положителен знак идва от индекса MSCI REIT, който проследява акциите на публично търгувани тръстове за инвестиции в недвижими имоти. Той също е нагоре от най-ниските си нива миналата година през октомври, като се повишава с почти 16%.

Без съмнение част от представянето на CMBS, REIT и банките е свързано със спекулациите, че Федералният резерв може скоро да понижи референтните лихви, предлагайки облекчение на кредитополучателите. И тези печалби могат да се превърнат в загуби, ако централната банка не е в състояние да укроти инфлацията и отложи намаляването на лихвените проценти. Това би било проблематично за кредитополучателите, които според оценката на Асоциацията на ипотечните банкери трябва да рефинансират около 929 милиарда долара бизнес и многофамилни заеми за недвижими имоти тази година.

Пазарът на недвижими имоти е като бавно движещ се влак, което не е непременно лошо. Да, последиците са големи и продължават да причиняват болка, както е показано от 1740 Broadway. Но почти всеки е имал време да промени курса, за да избегне възможно най-голяма част от катастрофата. Така че, макар че може да е твърде рано да казваме, че всичко се размина, вероятно не е твърде рано да се каже, че пълната криза е предотвратена.

Робърт Бърджис е изпълнителен редактор на Bloomberg Opinion. Преди това той е бил глобален изпълнителен редактор, отговарящ за финансовите пазари за Bloomberg News.

Още по темата

- 1 Възход или падение носи Тръмп на САЩ? Попитахме експертите

- 2 Иран е на колене, ако не преговаря по ядрената програма, може да последват удари

- 3 България може да е водеща в превъоръжаването на Европа със своя развоен потенциал

- 4 Кожено палто за пролетта - алтернатива на класическия тренчкот

- 5 Ще пукне ли „Балканска пролет“?

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Протест срещу педофилията и престъпленията срещу деца във Варна днес

Протест срещу педофилията и престъпленията срещу деца във Варна днес  Асен Василев към Костадин Костадинов: Мястото на България е в ЕС, а не в БРИКС

Асен Василев към Костадин Костадинов: Мястото на България е в ЕС, а не в БРИКС  Тежка катастрофа със загинал

Тежка катастрофа със загинал  Отказата да назначат Владимир Чавдаров за втори мандат като апелативен прокурор на Варна

Отказата да назначат Владимир Чавдаров за втори мандат като апелативен прокурор на Варна

Тук няма спор: Директорка ухапа репортера Жоро Игнатов ВИДЕО

Тук няма спор: Директорка ухапа репортера Жоро Игнатов ВИДЕО  Отчуждават се имоти за строежа на магистралата "Русе - Велико Търново"

Отчуждават се имоти за строежа на магистралата "Русе - Велико Търново"  Открийте екзотични испански дестинации с полети на "България Еър"

Открийте екзотични испански дестинации с полети на "България Еър"  Асен Василев сравни България и Русия, живеем в пъти по-добре

Асен Василев сравни България и Русия, живеем в пъти по-добре

Националките до 19 г. мачкат със 7:0

Националките до 19 г. мачкат със 7:0  Близо два месеца отнеха на преотстъпен от Левски да дебютира

Близо два месеца отнеха на преотстъпен от Левски да дебютира  Разкриха титулярите на ЦСКА за днешния мач

Разкриха титулярите на ЦСКА за днешния мач  Делото срещу Карло Анчелоти започва днес

Делото срещу Карло Анчелоти започва днес

15 години по-късно: как Geely купи Volvo и какво излезе от това?

15 години по-късно: как Geely купи Volvo и какво излезе от това?  Само четири марки електромобили са на печалба

Само четири марки електромобили са на печалба  Верстапен и Ferrari печелят най-много във F1

Верстапен и Ferrari печелят най-много във F1  Картел: ЕК глоби европейски производители с половин милиард евро

Картел: ЕК глоби европейски производители с половин милиард евро

продава, Къща, 120 m2 Варна област, с.Аврен, 90000 EUR

продава, Къща, 120 m2 Варна област, с.Аврен, 90000 EUR  дава под наем, Едностаен апартамент, 42 m2 София, Витоша, 368.29 EUR

дава под наем, Едностаен апартамент, 42 m2 София, Витоша, 368.29 EUR  продава, Четиристаен апартамент, 100 m2 София, Център, 299000 EUR

продава, Четиристаен апартамент, 100 m2 София, Център, 299000 EUR  дава под наем, Четиристаен апартамент, 115 m2 София, Манастирски Ливади, 925 EUR

дава под наем, Четиристаен апартамент, 115 m2 София, Манастирски Ливади, 925 EUR  продава, Тристаен апартамент, 130 m2 София, Център, 385000 EUR

продава, Тристаен апартамент, 130 m2 София, Център, 385000 EUR