Пътят към нетната нула никога не е бил гладък. Особено не когато жизненоважен елемент за декарбонизирането на глобалната икономика се трупа от група малко известни минни барони.

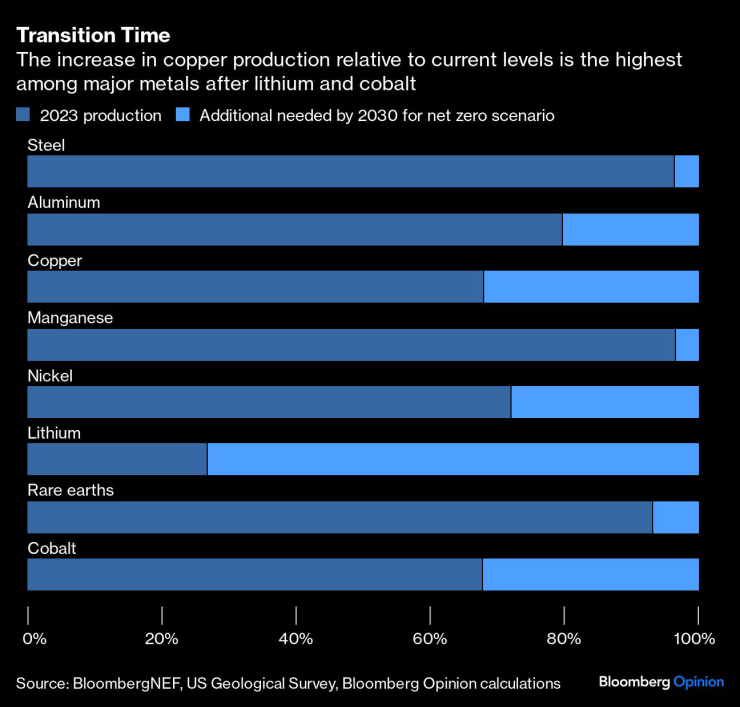

Цените на медта на Лондонската борса за метали се покачиха над 11 100 долара за метричен тон през май, което е най-високото им ниво в историята. Търговците се обзалагат, че светът не произвежда достатъчно от метала, който ще бъде от жизненоважно значение за свързването на всички вятърни турбини, двигатели, кабели и електронни устройства, необходими, когато светът премине към чиста енергия. Топилните и рафиниращите заводи са произвели около 27 милиона тона миналата година. Допълнителни 12,8 милиона тона ще трябва да бъдат доставени през 2030 г., за да се задържим на пътя на нетната нула, според BloombergNEF.

Не само фючърсните пазари се движат. Двата най-големи опита за сделки в глобалния минен сектор през последното десетилетие бяха водени от глада на най-големите миньори за мед и недостига на подходящи ресурси. Във всеки случай ухажорите имаха проблеми.

Вземете неуспешната оферта на BHP Group Ltd. за 49 милиарда долара за Anglo American Plc. Anglo, изградена чрез контрола на основателя Ърнест Опенхаймер върху глобалната търговия с диаманти в началото на 20-ти век, днес е смесица от добри и лоши бизнеси, които много кандидат купувачи избягват. Наградата за BHP е рядка възможност да изгради позицията си в медния сектор чрез акции в две водещи в света чилийски медни мини: Collahuasi и Los Bronces.

И двете оферти в крайна сметка могат да бъдат проследени до едно огромно геоложко събитие, което се разгръща от времето на динозаврите. В пояс, простиращ се от Чили на юг до Аляска на север, Тихоокеанската плоча се е избутала под Северна и Южна Америка и е издигнала планинските вериги на Андите, Сиера Мадре и Скалистите планини. Това зароди богати находища на неблагородни метали, които привличаха инки, ацтеки и испански търсачи в продължение на стотици години и все още генерират милиарди годишни приходи.

Същата история е и с плана на Glencore Plc за 27 милиарда долара миналата година за закупуване на Teck Resources Ltd. Сделката щеше да даде дялове на Glencore в два от най-добрите медни рудника, за да създаде третия най-голям добив на метал в света. Офертата беше блокирана от Норман Кийвил, 86-годишният син на основателя на компанията, който все още контролира бизнеса чрез двойна класова структура на акции. В крайна сметка Glencore се съгласи със закупуването на стоманодобивните въглищни активи на Teck за 6,9 милиарда долара.

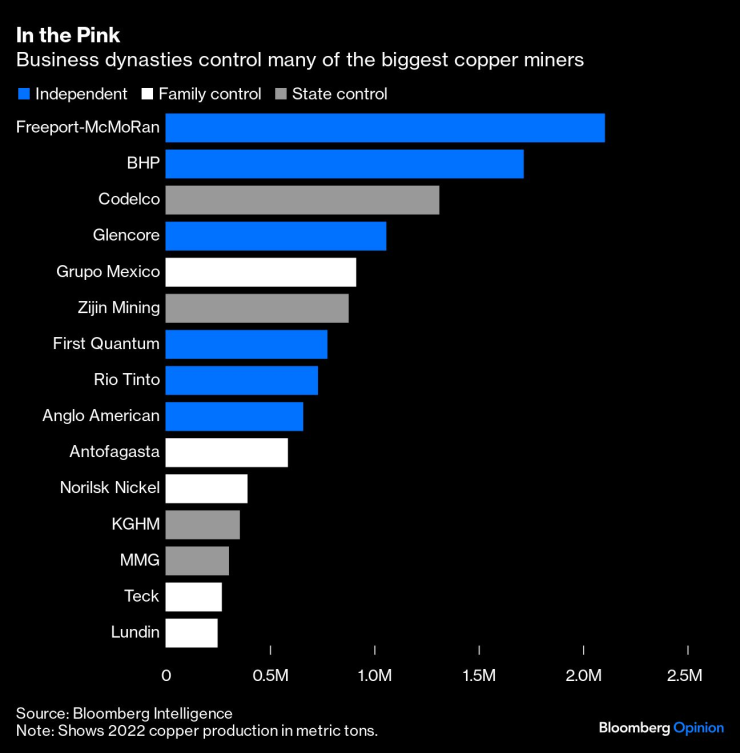

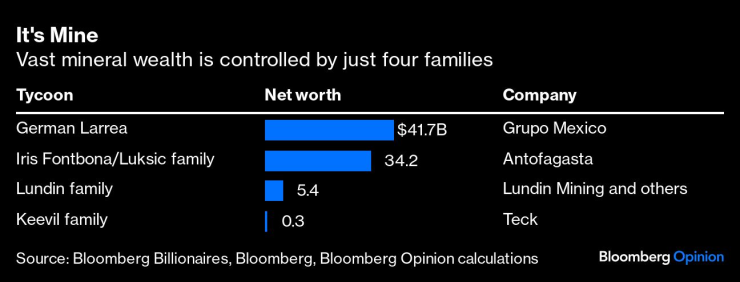

Това е модел, който вероятно ще видим отново, благодарение на начина, по който само четири семейства са придобили влияние върху някои от най-богатите находища на минерали в света. Компаниите, контролирани от династиите Кийвил, Лареа, Луксич и Лундин, заедно произвеждат близо една десета от цялата добита мед. Общото нетно състояние на семействата е около 82 милиарда долара, според данни, събрани от Bloomberg. Въпреки това богатство техните фирми страдат от сравнително високи капиталови разходи, което ги затруднява да инвестират толкова агресивно, колкото процъфтяващото търсене може да диктува.

В Мексико Герман Лареа е изградил непревземаема медна империя от двете страни на границата с Аризона, базирана отчасти на активи, разработени преди век от семейство Гугенхайм и на Буенависта, легендарна мина, където работническите сблъсъци помогнаха да разпалят мексиканската революция през 1910. Чрез своя контрол върху Grupo Mexico SAB de CV, срамежливият към публичност Лареа натрупа състояние от 42 милиарда долара, второто по големина в страната.

По-на юг в Чили, най-богатата жена в страната Ирис Фонтбона и синовете ѝ Жан-Пол Луксич и Андронико Луксич Крейг контролират Antofagasta Plc, перлата в короната на разрастващ се конгломерат, основан от съпруга на Фонтбона Андронико Луксич, който се издигаше, падаше и отново се издигаше през бурните следвоенни години на Чили.

Шведският петролотърсач Адолф Лундин беше сравнима история на успеха – първо откри газовите находища в Катар, преди семейните му компании най-накрая да пробият в Андите през 2014 г. Nemesia Sarl, базирана в Люксембург компания, която контролира активите на семейство Лундин, има притежания за около 5,4 милиарда долара в регистрирани бизнеси, според данни, събрани от Bloomberg.

Най-скромният от групата вероятно е Кийвил, чийто баща използва откритието на мед близо до ваканционния си дом в северната част на Онтарио в поредица от инвестиции, които в крайна сметка се превърнаха в Teck. Семейните притежания в акциите от клас А струват около 293 милиона долара и ще загубят своите 60% контрол върху правата на глас, когато структурата на дяловете се разпадне през 2029 г.

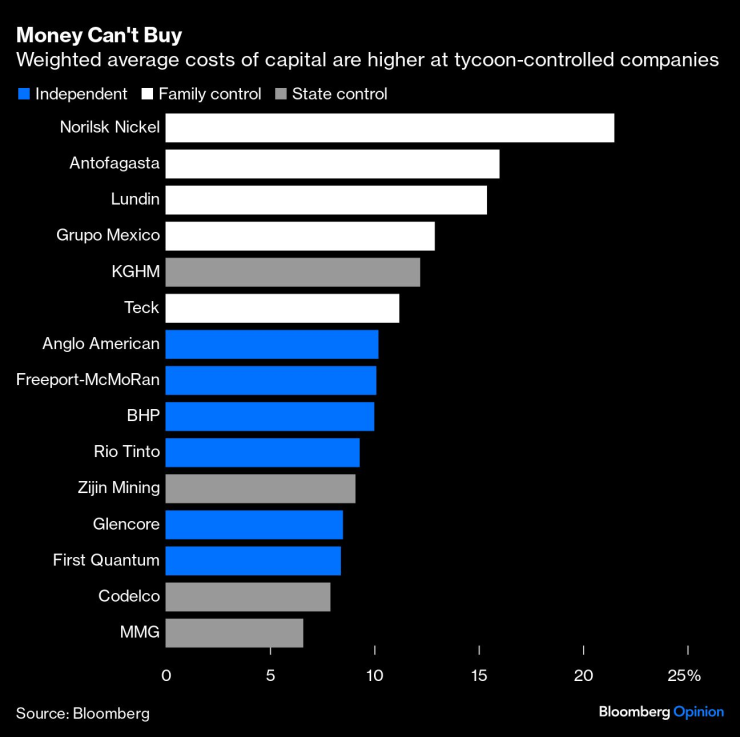

Изкушаващо е да се каже, че няма значение кой контролира световната мед. Но това не е съвсем правилно. Инвеститорите изискват по-висока възвръщаемост от неликвидни предприятия с доминиращи акционери и това повишава цената на капитала им – в крайна сметка повдигайки летвата, която потенциалните минни проекти трябва да преодолеят, преди да се считат за печеливши. Това възпира инвестициите, от които енергийният преход отчаяно се нуждае.

Копаенето е спекулативна дейност, която не се различава много от рисковия капитал или филмовата продукция. Творческото сърце на бизнеса се крие в дребномащабните изследователи, които все още представляват близо две трети от откритията на минерали. За да работи цялата индустрия, трябва да има ясен път тези находища да бъдат разработени от все по-големи миньори, които могат да се възползват от все по-големи и по-големи икономии от мащаба, разходите и финансите. Властта на бароните върху някои от най-добрите ями в света блокира този път към богатството.

Не е нужно да гледате Succession, за да знаете, че династичното богатство рядко ражда щастие за своите наследници. Има поука в това. Минните магнати от това поколение би било добре да последват примера на Опенхаймер, Гугенхайм и Рой и да разменят властта си над този единствен елемент срещу студени, твърди пари.

Трябва само да погледнете растящите цени на фючърсните пазари, за да знаете, че инвеститорите отчаяно искат шанса да разработят метала, от който се нуждае енергийният преход. Време е медните барони да им дадат тази възможност.

Дейвид Фиклинг е колумнист на Bloomberg, който се занимава с енергетика и суровини. Преди това е работил за Bloomberg News, Wall Street Journal и Financial Times.

Още по темата

- 1 Германци купуват имоти в България, еврозоната ще привлече още

- 2 Мъск спъва електрическата революция, която започна

- 3 Войната на Русия срещу Украйна навлиза в опасна нова фаза

- 4 Байдън направи услуга на Тръмп с американските ракети в Украйна

- 5 На над 90% от българския бизнес тепърва му предстои сблъсък с ESG

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Dow Jones прибави над 460 пункта, инвеститорите се насочиха към циклични акции

Dow Jones прибави над 460 пункта, инвеститорите се насочиха към циклични акции  Кадър на деня за 21 ноември

Кадър на деня за 21 ноември  Шведската Northvolt, надежда на Европа в производството на батерии за електромобили, обяви фалит

Шведската Northvolt, надежда на Европа в производството на батерии за електромобили, обяви фалит  Финансовото министерство на САЩ наложи нови санкции на Газпромбанк

Финансовото министерство на САЩ наложи нови санкции на Газпромбанк

"Олимпиакос" без Александър Везенков разгроми "Баскония"

"Олимпиакос" без Александър Везенков разгроми "Баскония"  Мат Гейц оттегли номинацията си за главен прокурор на САЩ

Мат Гейц оттегли номинацията си за главен прокурор на САЩ  Няколко храни срещу диабет

Няколко храни срещу диабет  Късна емисия

Късна емисия

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Парцел, 261 m2 София, Панчарево (с.), 18270 EUR

продава, Парцел, 261 m2 София, Панчарево (с.), 18270 EUR  продава, Тристаен апартамент, 170 m2 София, Лозенец, 510000 EUR

продава, Тристаен апартамент, 170 m2 София, Лозенец, 510000 EUR  продава, Тристаен апартамент, 130 m2 София, Лозенец, 400000 EUR

продава, Тристаен апартамент, 130 m2 София, Лозенец, 400000 EUR

Флорънс Пю вече е замразила яйцеклетките си

Флорънс Пю вече е замразила яйцеклетките си  Мемоарите на Меркел: Как да опитомим Тръмп?

Мемоарите на Меркел: Как да опитомим Тръмп?  Даниел Крейг става комиксов герой

Даниел Крейг става комиксов герой  Краят на годината носи небивал късмет на няколко зодии

Краят на годината носи небивал късмет на няколко зодии

DS показа с какво ще конкурира Tesla и Mercedes-Benz EQE

DS показа с какво ще конкурира Tesla и Mercedes-Benz EQE  Най-продаваните марки в Европа за годината

Най-продаваните марки в Европа за годината  Как Toyota създаде един от най-успешните двигатели в историята си

Как Toyota създаде един от най-успешните двигатели в историята си  Най-добрите семейни коли с 4x4 на старо

Най-добрите семейни коли с 4x4 на старо