Световните фондове навлизат в пазара на държавни облигации на Индия на стойност 1 трилион долара преди включването на страната в глобалните дългови индекси. Миналата година JPMorgan Chase & Co. обяви, че от юни ще добави индийския държавен дълг към своя основен индекс за развиващите се пазари, което е важно събитие за третата по големина икономика в Азия.

Това даде на чуждестранните инвеститори убедителна причина да влагат пари в деноминиран в рупии индийски държавен дълг, който предлага една от най-високите възвръщаемости на развиващите се пазари. Този ход също така означава, че JPMorgan ще може да се похвали с по-голяма диверсификация след изключването на Русия, както и при запазване на опасенията относно геополитическото напрежение между САЩ и Китай.

За Индия това е предвестник на по-добра свързаност между вътрешния и световния финансов пазар - и потенциал за по-ниски разходи по заемите.

1. Каква е предисторията?

Индия започна да либерализира икономиката си през 1991 г., но тегли всички свои местни заеми в рупии, защото иска да избегне зависимостта от долара, която предизвика азиатската валутна криза и други сривове. Но в края на 2019 г. Индия започна да работи за получаване на достъп до облигационни индекси в опит да намали разходите си по заеми, като генерира допълнително търсене - и да изтъкне финансовата си дисциплина. Докато Covid-19 опустошаваше икономиката, а правителството вземаше рекордни заеми, за да финансира многомилиарден пакет от стимули, то отвори част от пазара на държавните си облигации за чуждестранни инвеститори. По това време обаче световните фондове продаваха активи на развиващите се пазари, за да трупат долари. В последно време в края на миналата година чуждестранните инвеститори притежаваха по-малко от 2% от индийския държавен дълг, при таван от 6%. Това е сред най-ниските стойности за всеки голям развиващ се пазар. Ню Делхи се противопостави на данъчните промени за чужденците, които щяха да улеснят търговията с индийски дълг на международни платформи като Euroclear. Съществуваха и вътрешнополитически възражения относно предоставянето на данъчни облекчения на чуждестранните инвеститори. Тези опасения обаче бяха преодолени от нуждата на инвеститорите от повече възможности за избор на суверенен дълг на развиващите се страни.

2. Какво предстои?

Когато обяви включването на Индия през септември миналата година, JPMorgan заяви, че 23 облигации с обща условна стойност около 330 млрд. долара отговарят на условията за включване в индекса за развиващите се пазари. Включването ще става поетапно в продължение на десет месеца с приблизително 1% тегло на месец, до максимум 10%. След JPMorgan, Bloomberg Index Services Ltd. заяви по-рано тази година, че също ще добави напълно достъпни облигации на Индия в индекса си за пазарите на дребно в местна валута от януари 2025 г. Индия също така е в списъка на наблюдателите, които искат да влязат в индекса на FTSE Russell за дългови ценни книжа в развиващите се пазари от март 2021 г. Bloomberg LP е компанията майка на Bloomberg Index Services Ltd, която администрира индекси, конкуриращи се с тези на други доставчици.

Индия ще получи най-голямата тежест в индекса

Прогнозно тегло в глобалния диверсифициран индекс GBI-EM / Източник: JP Morgan

3. Защо да се разширява индексът?

Изключването на Русия от измерителите на JPMorgan за развиващите се пазари, след като страната нахлу в Украйна през 2022 г., може да е стимулирало съставителя на индекса да запълни празнината с индийски дълг. Продължителното геополитическо напрежение между Китай и САЩ накара инвеститорите да търсят нови възможности в дълг в местна валута сред развиващите се пазари. Макар че чужденците играят малка роля на индийския пазар на облигации, през последните години притокът на средства се увеличава, а активите на страната се оказаха устойчиви на финансовите сътресения, които разтърсиха други развиващи се страни.

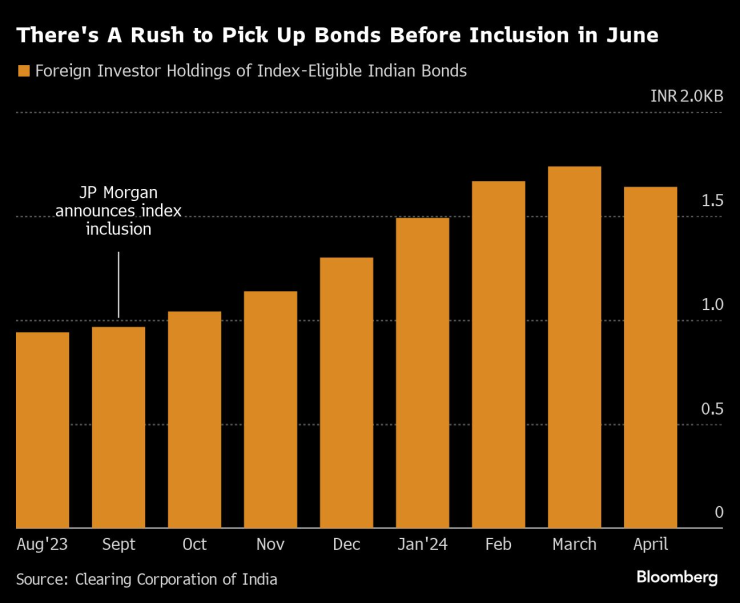

Наблюдава се трескава надпревара за индийски облигации преди включването им през юни

- Притежавани от чуждестранни инвеститори индийски облигации, отговарящи на изискванията на индекса

Източник: Clearing Corporation of India

4. Какви са потенциалните ползи?

Инвеститорите ще могат да диверсифицират портфейлите си и да насочат парите си към високодоходен пазар в петата по големина икономика в света. За Индия това е възможност да се възползва от по-голям резерв от ликвидност, за да се справи с нарастващите нужди. Според Standard Chartered Plc индийският пазар на облигации вероятно ще получи допълнителен приток от до 30 млрд. долара след включването. Това са пари, от които Индия се нуждае, за да финансира дефицита по текущата си сметка, който рискува да се увеличи при всяко геополитическо напрежение в Близкия изток, тъй като по-високите цени на суровия петрол могат да доведат до влошаване на търговския баланс на нетния вносител на енергия. По-големият контрол от страна на чуждестранните инвеститори, въпреки че много от тях ще бъдат обвързани с решенията за индексите, може също така да активизира усилията на министър-председателя Нарендра Моди да намали фискалния дефицит, който експлодира по време на пандемията. Така например предизборният бюджет в началото на тази година поднесе положителна изненада на търговците на облигации, като правителството намали годишния си заем с около трилион рупии (15,6 млрд. USD).

5. Какви са опасенията?

Правителството и централната банка продължават да се опасяват, че притокът на чуждестранни инвестиции ще увеличи волатилността на местните пазари. В миналото длъжностните лица са се притеснявали от последиците от "горещите пари", които се вливат и изтичат от офшорните зони. При вземането на решения по паричната политика на Резервната банка на Индия може да се наложи да се придава по-голяма тежест и на това как ще реагират чуждестранните инвеститори в облигации. Междувременно паричните мениджъри посочват въпроса с Euroclear, ефективността на транзакциите и яснотата по отношение на данъците като пречки, които не са отминали. За да може Индия да извлече максимална полза от включването на индексите, от решаващо значение е да се улеснят чуждестранните инвеститори да влагат парите си в местни облигации.

6. Какво е въздействието върху пазарите?

В период на постоянни промени за световните пазари на облигации, новината за индекса запази индийската доходност относително стабилна. Доходността по бенчмарковите 10-годишни облигации се е повишила с около десет базисни пункта от миналата година насам, докато доходността на сходни по срок облигации в САЩ се е повишила с над 100 базисни пункта през същия период. В дългосрочен план, с нарастването на чуждестранния приток, в страната може да се наблюдават структурно по-ниски лихвени проценти. Включването може да осигури и известно облекчение за рупията, която се търгува близо до рекордно ниско ниво.

Още по темата

- 1 Българските IT таланти може да спечелят от сблъсъка между САЩ и Китай

- 2 Американските активи вече не изглеждат изключителни при Тръмп 2.0

- 3 Сезонността в туризма не се увеличава с постановления, а с адекватна реклама

- 4 А защо Китай да не използва като оръжие външния дълг на САЩ, който държи

- 5 Отслабването на долара ще има последствия, които САЩ не могат да си позволят

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Убийство на 34-годишен мъж потресе несебърско село

Убийство на 34-годишен мъж потресе несебърско село  Безплатна "синя зона“ във Варна за Великденските празници

Безплатна "синя зона“ във Варна за Великденските празници  Сарафов поиска още един депутатски имунитет

Сарафов поиска още един депутатски имунитет  47 000 лалета радват варненци в Морската градина (СНИМКИ)

47 000 лалета радват варненци в Морската градина (СНИМКИ)

Вучич: Отивам на 9 май в Москва дори небето да се стовари върху мене

Вучич: Отивам на 9 май в Москва дори небето да се стовари върху мене  Откриха част от древния некропол на Хераклея Синтика

Откриха част от древния некропол на Хераклея Синтика  Борисов за протестите: Не спах, защото "Реал Мадрид" ни биха, но не мога да протестирам срещу "Арсенал"

Борисов за протестите: Не спах, защото "Реал Мадрид" ни биха, но не мога да протестирам срещу "Арсенал"  Магазините на A1 с празнично работно време за Великден

Магазините на A1 с празнично работно време за Великден

Нов звучен шамар за Реал Мадрид

Нов звучен шамар за Реал Мадрид  Неймар отново се счупи, плаче на терена

Неймар отново се счупи, плаче на терена  Свраките вече са огромен фаворит за класиране в Шампионската лига

Свраките вече са огромен фаворит за класиране в Шампионската лига  Любовта е във въздуха! Благо Джизъса ухажва плеймейтка

Любовта е във въздуха! Благо Джизъса ухажва плеймейтка

Как един преобърнат камион роди легендата Brembo

Как един преобърнат камион роди легендата Brembo  Истински кемпер от проста баничарка? Ето как става

Истински кемпер от проста баничарка? Ето как става  Как да подготвим колата за дълго пътуване по празниците

Как да подготвим колата за дълго пътуване по празниците  Subaru показа изцяло нов Outback

Subaru показа изцяло нов Outback

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR  продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR

продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR  продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR

продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR  продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR  продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR