Акциите на чиста енергия не са толкова токсични, колкото изглеждат

Разбира се, по-високите лихвени проценти ще повишат разходите за проекти, но ВЕИ секторът има твърде много предимства, за да може инвеститорите да се откажат от него сега

09:30 | 4 ноември 2023

Обновен: 09:47 | 4 ноември 2023

Автор:

Марк Гонглоф

Ако бъдещето на човешката цивилизация зависи от последните няколко месеца действия на борсата, тогава може би е време да се научим да ловуваме, събираме храна от дърветата и изработваме дрехи от изхвърлени пластмасови бутилки. За щастие има причина да се надяваме, че няма да стане.

Покачващите се лихвени проценти и мрачните заглавия удариха цените на акциите на слънчеви и вятърни компании напоследък - като капак на мрачните няколко години, когато растящите разходи за заеми и материали направиха капиталоемките възобновяеми проекти по-скъпи и по-малко привлекателни за инвеститорите. Това е огромен препъни камък за прехода към чиста енергия, когато той наистина трябва да върви бързо, ако човечеството иска да има някаква надежда да ограничи глобалното затопляне до некатастрофални нива.

Вместо това мизерията просто продължава да се засилва. Това са само някои от лошите новини:

NextEra Energy Inc. се срина с около една четвърт миналия месец, след като най-големият разработчик на възобновяеми енергийни източници в САЩ обяви, че лихвените проценти са нахвърлили пясък в неговата добре смазана машина за превръщане на енергийни проекти в пари.

Германският гигант за вятърни турбини Siemens Energy AG потърси подкрепа от правителството, след като понесе огромни загуби поради бурята от проблеми с вятърните си турбини.

Orsted A/S се срина с повече от 20% за ден тази седмица, след като датският разработчик на вятърна енергия отмени два офшорни проекта в Ню Джърси.

Лошата новина е, че високите лихвени проценти вероятно няма да изчезнат за известно време. Мантрата на Уолстрийт около срещата за политиката на Федералния резерв тази седмица беше „по-високо за по-дълго“. Бихте си помислили, че това ще се превърне в „по-ниски за по-дълго“ за акции на компании за възобновяема енергия. Инфлацията на материалите от епохата на пандемията показва малко признаци на отслабване и самият преход към чиста енергия е естествено инфлационен, както отбелязаха стратезите на Bank of America ESG Димпъл Госай и Меган Мантаро в доклад тази седмица.

Въпреки всичкко, възобновяемата енергия ни дава изключително много възможности, за да се откажем от нея сега. Трудно е да си представим лихвените проценти да се повишат много оттук нататък и повечето икономисти очакват те да започнат да падат през следващата година. Като се има предвид, че фондовият пазар е механизъм за залагане на бъдещето, възобновяемите акции няма да чакат намаления на лихвите. След като изостана от MSCI World Energy Index с около 70% от края на бичия пазар на облигации в началото на 2021 г., MSCI Global Alternative Energy Index трябва да си възвърне доминацията през 2024 г., прогнозира Дейвид Оксли, ръководител на климатичната икономика в Capital Economics.

В изследователска бележка Оксли посочи, че слънчевите акции са пострадали дори повече от тези на компании, занимаваши се с вятърни паркове, напоследък, въпреки че последните доминираха по негативни заглавия. Соларният сектор също се радва на големи предимства в цените, както отбеляза моят колега от Bloomberg Opinion Дейвид Фиклинг. Всичко това предполага, че пазарът може да не ценообразува тези неща с максимална ефективност.

Междувременно миналогодишният Закон за намаляване на инфлацията в САЩ (IRA) все още е силна противодействаща сила, работеща срещу лихвените проценти, за да привлече пари за чиста енергия. Компаниите са отделили повече от 100 милиарда долара за електрически превозни средства и батерии в Северна Америка след задействането на IRA, изчисли BloombergNEF тази седмица. И въпреки кръвопролитията на фондовия пазар, новосъздадените фирми за климатични технологии тихомълком набраха 16,6 милиарда долара през третото тримесечие, почти двегодишен връх, съобщи BNEF. Много офшорни вятърни проекти, включително някои управлявани от Orsted, все още се разработват в САЩ и по света. Правителствата намират начини да помогнат на предприемачите да се приспособят към инфлацията.

По-важното е, че докато все по-хаотичният климат сее хаос по света, правителствата ще и трябва да продължат да намират начини да повишават цената на изкопаемите горива, които изхвърлят затоплящи планетата газове в атмосферата, като същевременно примамват капитал към алтернативи. Колкото и скъп и инфлационен да е енергийният преход в близко бъдеще, цената на липсата на преход може да бъде два пъти по-висока, изчисляват Госай и Мантаро от BofA. И само един от тези избори ще възнагради инвеститорите в дългосрочен план. И под „дългосрочен план“ имам предвид само въпрос на години, а не, както предложи Джон Мейнард Кейнс, този момент, когато всички сме мъртви.

Марк Гонглоф е редактор на Bloomberg Opinion и колумнист, отразяващ изменението на климата. Бивш управляващ редактор на Fortune.com, той е ръководил бизнес и технологичното отразяване на HuffPost и е бил репортер и редактор на The Wall Street Journal.

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Населението на Китай може да се стопи с 51 млн. души през следващото десетилетие

Населението на Китай може да се стопи с 51 млн. души през следващото десетилетие  Търговският дефицит на България се увеличава повече от два пъти през септември

Търговският дефицит на България се увеличава повече от два пъти през септември  Експерт: Киберсигурността на финансовите институции става все по-съществен въпрос

Експерт: Киберсигурността на финансовите институции става все по-съществен въпрос  ЕС разширява санкциите срещу Иран заради подкрепата му за Москва

ЕС разширява санкциите срещу Иран заради подкрепата му за Москва

Кола и трамвай се удариха в центъра на София

Кола и трамвай се удариха в центъра на София  Огнеборци спасиха три малки деца и две жени от голям пожар в Търговище

Огнеборци спасиха три малки деца и две жени от голям пожар в Търговище  Цивилизации-хищници в Космоса могат да се превърнат в звездоядци

Цивилизации-хищници в Космоса могат да се превърнат в звездоядци  Бойко Борисов: Като левскар ме дразни това, че "Лудогорец" играе в Лигата

Бойко Борисов: Като левскар ме дразни това, че "Лудогорец" играе в Лигата

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Къща, 223 m2 София, Симеоново, 590000 EUR

продава, Къща, 223 m2 София, Симеоново, 590000 EUR  продава, Многостаен апартамент, 246 m2 София, Лозенец, 1100000 EUR

продава, Многостаен апартамент, 246 m2 София, Лозенец, 1100000 EUR  продава, Тристаен апартамент, 85 m2 София, Център, 349000 EUR

продава, Тристаен апартамент, 85 m2 София, Център, 349000 EUR

Пожелание: Заплатата в обществения сектор да расте така, както в частния

Пожелание: Заплатата в обществения сектор да расте така, както в частния  Занаятчиите на София

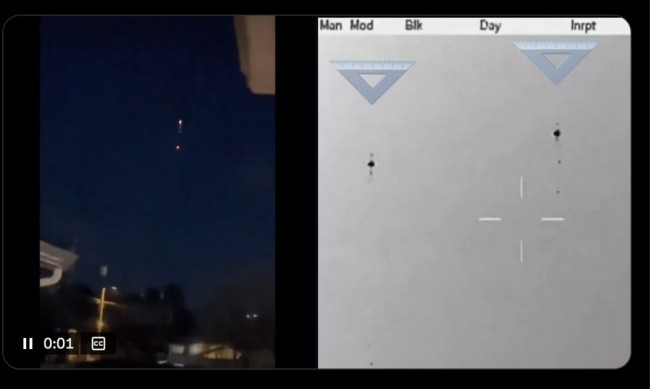

Занаятчиите на София  В САЩ се опитаха да свалят НЛО с ракети

В САЩ се опитаха да свалят НЛО с ракети  Работник за инцидента: Нямаше отговорник, който да даде инструкции

Работник за инцидента: Нямаше отговорник, който да даде инструкции

Какво задължително трябва на правят шофьорите на електромобили

Какво задължително трябва на правят шофьорите на електромобили  Кои са най-опасните коли на пътя?

Кои са най-опасните коли на пътя?  Турция разби канал за незаконен внос на автомобили от България

Турция разби канал за незаконен внос на автомобили от България  BMW плаща 6 милиона долара за манипулирани дизели

BMW плаща 6 милиона долара за манипулирани дизели