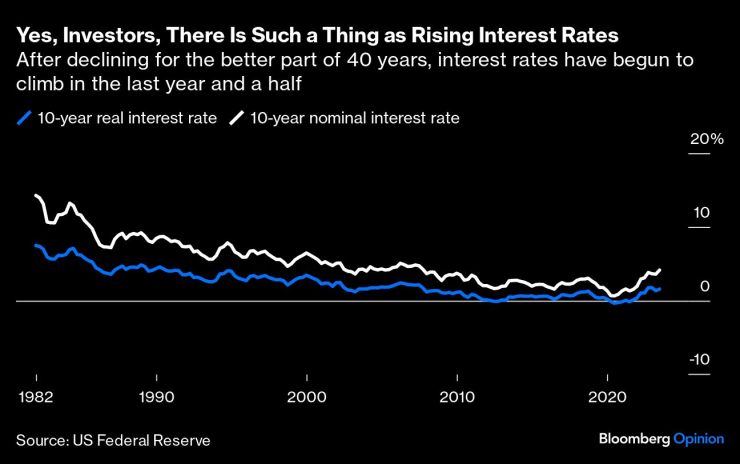

През последните 40 години лихвените проценти вървяха почти в една посока: надолу. През последните 18 месеца обаче лихвите се повишиха и мнозина се притесняват, че ще останат високи. С други думи: реалността застига пазара на облигации - и митовете, които са израснали около него. Ето три от тези мита.

Мит 1: Сигурните облигации също са безрискови облигации

„Безрисковият актив“ се появява в моделите за ценообразуване на активи и се счита за барометър на риска за целия пазар. Но какво точно означава „без риск“ не е толкова очевидно. Не е така, че всичко, което има ниска вероятност от неизпълнение - държавните облигации на САЩ, например - е безрисково. Когато доходността беше ниска, инвестирането в 10-, 30- или дори 50-годишна облигация изглеждаше като "безплатен обяд", малко допълнителна доходност при нисък риск.

Не е вярно. По-дългата продължителност означава по-голяма нестабилност на цените при промяна на курсовете. По-дългосрочните облигации всъщност не са безрискови.

Какво ще кажете за тримесечна съкровищна облигация? Тя е ликвидна и стойността ѝ не е толкова чувствителна към промените в лихвените проценти. И може да е добър вариант, ако искате да сте сигурни, че номиналната стойност на вашия портфейл няма да се промени много (инфлацията е друга история). Но тримесечната облигация също не е безрискова.

Да кажем, че управлявате пенсионен фонд или просто спестявате за пенсиониране. Вие финансирате задължение, което ще стане дължимо след десетилетия. Пазарната стойност на този пасив също се основава на дългосрочни лихвени проценти, тъй като се дисконтира с помощта на кривата на доходност. Така че, ако искате да сте сигурни, че имате достатъчно пари, за да изплащате пенсии (или само за себе си), 20- или дори 50-годишна облигация е безрискова, защото промените в цената ѝ компенсират промените във вашето задължение. Тримесечна облигация ви излага на риск от инфлация или просто на различни лихвени проценти.

Като пример, разгледайте австрийските 100-годишни облигации. Те са паднали с 60% през последните пет години, с 16% спад само през последната година. Но ако имате пенсионен фонд със същата продължителност, цената на вашето задължение също пада с 60%. Съпоставянето на продължителността е ценно хеджиране, когато курсовете са променливи и непредвидими.

Мит 2: Политиката на Федералния резерв определя дългосрочните лихвени проценти

На теория по-дългосрочните облигации - да речем, 10 години и повече - се основават на очакванията за бъдещи краткосрочни облигации. Ако продължите да купувате серия от тримесечни съкровищни бонове в продължение на десетилетие, това трябва да възпроизведе 10-годишна облигация.

След това следва, че ако хората очакват Фед да намали лихвите в бъдеще, дългосрочните лихви трябва да са по-ниски от краткосрочните - какъвто е случаят днес. Убеждението, че Фед е сериозен за по-високи лихви за по-дълго време, помага да се обясни защо лихвите пълзят нагоре сега. Като алтернатива биковете твърдят, че дългосрочните лихвени проценти ще се понижат отново, когато Фед започне да намалява в отговор на неизбежната рецесия.

Но доказателствата са доста слаби, че краткосрочната намеса на Фед има голямо влияние върху дългосрочните лихви. Може да се случи за ден-два около обявяването ѝ, но с течение на времето макро факторите имат по-голямо значение, защото пазарите са сегментирани. Доказателствата са дори съмнителни, че количественото облекчаване има значение за дългосрочните облигации (въпреки че размерът и обхватът на по-скорошните QE може да са различна история).

Дългосрочните лихвени проценти се определят от фактори като търсене и предлагане на облигации, които са функция на това колко икономиката оценява бъдещото потребление. А високите нива на дълга, които стават все по-високи с течение на времето, означават повече предлагане и вероятно по-малко търсене от чужбина - което сочи все още по-високи нива.

Другият важен фактор е терминът "премия" или колко пазарът възнаграждава спекулантите за поемане на по-голям риск от продължителност и инфлация. Ако очакваната инфлация е по-висока, лихвите също ще бъдат по-високи. Ниската и стабилна инфлация вероятно е голяма причина лихвите да намаляват през последните няколко десетилетия. Облигационните бикове посочват, че очакванията за лихвите, проучванията и рентабилността са все още стабилни и сравнително ниски.

Но терминът премия не отразява само инфлационните очаквания. Той също така включва премия за инфлационен риск - т.е. рискове около бъдеща инфлация. Важно е да разгледате обхвата на очакванията и колко уверени са хората в своите прогнози, за да получите усещане за риск. Инфлационната несигурност все още е висока и едва се помръдна през последната година, което предполага по-висока рискова премия занапред. Несигурността може да се разсее, ако инфлацията падне до 2% и остане ниска още няколко години. Но ако инфлацията скочи отново, инфлационният риск ще бъде фактор по начин, който не е бил от десетилетия.

Мит 3: Застаряването на населението означава, че бъдещата доходност на облигациите ще бъде по-ниска

Отдавна се говори, че доходността на облигациите пада със застаряването на населението, тъй като възрастните хора купуват повече облигации и поемат по-малко рискове. Вижте само Япония. Но скорошни изследвания показва, че тази връзка не е толкова ясна, особено като се има предвид дългата история на 10-годишните облигации в различни страни. Освен това повечето развити страни имат както големи недофинансирани права, така и застаряващо население, което предполага, че ще трябва да емитират много повече дългове. Тъй като по-възрастните домакинства в САЩ не купуват дълг със скоростта, която правят японците, има вероятност ефектът от застаряването на населението да бъде увеличение на лихвите, а не намаляване.

Никой не знае, разбира се, какво ще се случи на пазара на облигации - включително и аз. Може би десетилетието след финансовата криза беше новото нормално и икономиката ще се върне към него. Това, което е по-вероятно обаче – въз основа на данни от векове и отдавна забравената истина за облигациите – е, че светът е изправен пред период, белязан от повече нестабилност и по-високи лихвени проценти. Това означава, че облигациите отново ще бъдат интересни и може би не толкова сигурни.

Алисън Шрагер е колумнист на Bloomberg Opinion, отразяващ икономиката, и старши сътрудник в Manhattan Institute.

Още по темата

- 1 САЩ могат да жертват пристанище Одеса, за да спрат войната в Украйна

- 2 Ситуацията с обслужването на бързите кредити става леко заплашителна

- 3 Сега е моментът ВМЗ-Сопот да се приватизира, а останалите да излязат на борсата

- 4 Нов вид индивидуална спестовна сметка за европейците

- 5 Европа има спешна нужда от нов Закон за чиповете

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Близо 60% от българите искат да се учи религията в училище

Близо 60% от българите искат да се учи религията в училище  НАП запечва 57 заведения след акция из зимните курорти

НАП запечва 57 заведения след акция из зимните курорти  Двамата нови депутати от МЕЧ се заклеха пред Народното събрание

Двамата нови депутати от МЕЧ се заклеха пред Народното събрание  Депутатката иска да кърми в парламента

Депутатката иска да кърми в парламента

Джей Ди Ванс ще се присъедини към съпругата си при визитата ѝ в Гренландия

Джей Ди Ванс ще се присъедини към съпругата си при визитата ѝ в Гренландия  Димо Гяуров: У нас ври от руски шпиони, журналисти са част от тях

Димо Гяуров: У нас ври от руски шпиони, журналисти са част от тях  Психиатриите са пълни с младежи с тежки психози заради дроги

Психиатриите са пълни с младежи с тежки психози заради дроги  Атанасов: Няма да подкрепим вота на недоверие

Атанасов: Няма да подкрепим вота на недоверие

ОАЕ би шута на португалския си селекционер

ОАЕ би шута на португалския си селекционер  Ред Бул взе решение кой да бъде съотборник на Макс

Ред Бул взе решение кой да бъде съотборник на Макс  Тухел с упрек и призив към ФИФА

Тухел с упрек и призив към ФИФА  Митов похвали ЦСКА, но и се закани на „червените“

Митов похвали ЦСКА, но и се закани на „червените“

Сривът на Tesla е нищо в сравнение с този на Lancia

Сривът на Tesla е нищо в сравнение с този на Lancia  Xiaomi отмъкна експерти от BMW

Xiaomi отмъкна експерти от BMW  Джеръми Кларксън: Трупът на Мъск доплава по реката

Джеръми Кларксън: Трупът на Мъск доплава по реката  Новото Audi A5 се превърна в мощен хибрид

Новото Audi A5 се превърна в мощен хибрид

продава, Парцел, 6250 m2 Пловдив, Пазарджишко Шосе, 228000 EUR

продава, Парцел, 6250 m2 Пловдив, Пазарджишко Шосе, 228000 EUR  продава, Търговски обект, 88 m2 Пловдив, Тракия, 138900 EUR

продава, Търговски обект, 88 m2 Пловдив, Тракия, 138900 EUR  дава под наем, Офис, 120 m2 София, Лозенец, 1100 EUR

дава под наем, Офис, 120 m2 София, Лозенец, 1100 EUR  продава, Парцел, 772 m2 Пловдив област, с.Рогош, 45000 EUR

продава, Парцел, 772 m2 Пловдив област, с.Рогош, 45000 EUR  продава, Тристаен апартамент, 100 m2 София, Център, 298999 EUR

продава, Тристаен апартамент, 100 m2 София, Център, 298999 EUR