Глобалната икономика преминава към по-дълъг период на по-високи лихвени проценти, което прави предстоящите решения на централните банки в развиващия се свят ключови за очертаването на нюансите в това плато.

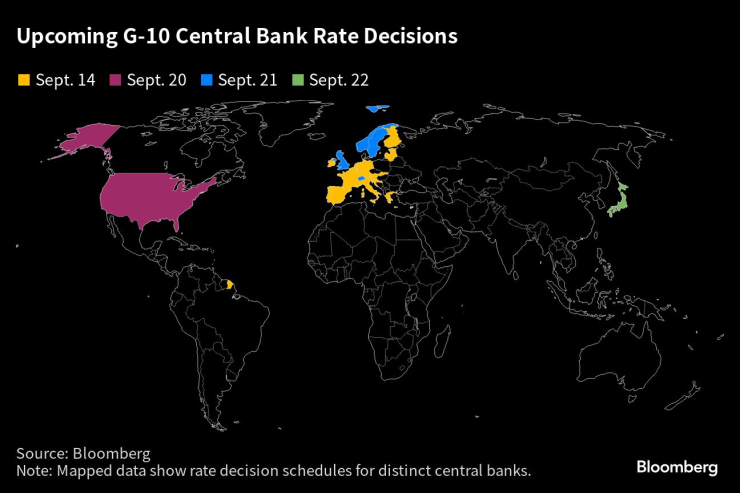

През следващите около 10 дни ще бъдат определени лихвите в страните на 7 от 10-те най-търгувани валути в света, включително долара и еврото, което ще изясни картината на продължителен период на парична политика, която ограничава икономиката.

Има известна неяснота относно някои от тези решения, като например а Европейската централна банка в четвъртък. Нараства консенсусът, че дори при институциите, които оставят лихвите непроменени, като Федералния резерв, ще искат да подсилят предпазливостта си относно инфлацията, след като я изпуснаха от контрол през 2021 г.

"По-високи нива за по-дълго време" беше основната тема, която политиците обсъждаха по време на изнесеното заседание на Фед миналия месец в Джаксън Хол, Уайоминг. И макар че началото на най-рязкото затягане на лихвите от едно поколение насам се различаваше от другата страна на Атлантическия океан, сега, когато се вижда перспективата за край на тези увеличения на лихвите, се наблюдава по-обединено чувство за цел.

Мистерията ЕЦБ

Първа ще трябва да решава Европейската централна банка, чиито политици ще бъдат изправени пред изключително оспорвано решение в четвъртък дали да продължат да повишават лихвите или да направят пауза.

Икономистите са почти равномерно разделени по отношение на резултата. Паричните пазари дават 45% шанс за десето поредно увеличение до 4%, което е спад спрямо очакванията от над 60% миналия месец. Причината е в данните, които трейдърите отчитат, а те сочат за отслабване на германската икономика. Последното повишение с четвърт пункт не е напълно изключено, като шансовете са за такъв ход до края на годината.

Още по темата

Независимо от това към какъв вариант ще се насочат председателят Кристин Лагард и нейните колеги, вероятно по-трудното предизвикателство ще бъде да убедят финансовите пазари, че ще запазят политиката си затегната толкова дълго, колкото е необходимо, за да укротят цените, дори и при забавяне на икономическия растеж.

Тя може да стъпи на основите, които членът на Управителния съвет на Франция Франсоа Вилерой дьо Гало започна да полага още през януари, когато заяви, че времето, през което лихвените проценти ще останат високи, е от значение "поне толкова", колкото и самото им равнище. Сега той дори настоява, че "продължителността има по-голямо значение". Оптимизмът на Фед

На фона на признаците, че ценовият натиск и пазарът на труда постепенно се охлаждат, представителите на Фед не искат да провалят перспективите за "меко приземяване", като повишат лихвите твърде много. Резултат от "Goldilocks" би бил рядко постижение и може би би смекчил критиките, че председателят на Фед Джером Пауъл е реагирал твърде късно на повишаването на цените. Фокусът на заседанието на 19-20 септември ще бъде върху актуализираните икономически прогнози, които се очаква да покажат още едно повишение до края на годината, като в същото време лихвите ще се запазят близо до пика си през 2024 г., за да се гарантира, че инфлацията ще се върне към целта на централната банка от 2%.

Настъпателните настроения на Английската централна банка

Последните насоки за политиката показват, че този месец гласуването може да бъде на косъм.

Вместо опасенията свързани с инфлацията, който до август тревожеха Комитета по парична политика, сега неговите членове са все по-загрижени за рецесията. Петима от деветимата му членове намекнаха, че лихвените проценти на равнище 5,25% са достатъчно високи или са близо до това опасно ниво.

Посланието се е променило, като главният икономист Хю Пил използва като аналогия за бъдещата траектория на лихвените проценти плоската планина Table Mountain в Южна Африка, а не острия връх и спускането на Еверест. Миналата седмица управителят Андрю Бейли заяви, че лихвените проценти са "близо до края на цикъла".

Европа В сравнение с много други централни банки Швейцарската национална банка (ШНБ) е в много по-удобна позиция. При инфлация под тавана от 2% тя може да не бъде принудена да повиши лихвите следващия четвъртък. Не е ясно колко голям ще е апетитът на официалните лица да продължат да вдигат разходите по заемите, ако ЕЦБ обяви пауза, като се има предвид дългата сянка в региона, която хвърля политиката на еврозоната.

В същия ден като ШНБ, Norges Bank в Норвегия се очаква от инвеститорите да сложи край на повишаването на лихвените проценти с последното им увеличение с четвърт пункт. Шведската Риксбанк, насрочена също за тогава, също може да повиши отново разходите по заемите.

Нормализация в Япония

В Япония се засилва усещането, че новият управител Казуо Уеда проправя пътя за евентуално нормализиране на политиката. По време на интервю за вестник "Йомиури", публикувано в събота, Уеда заяви, че е възможно до края на годината Японската централна банка да разполага с достатъчно информация, за да прецени и дали заплатите ще продължат да се повишават, което е ключов фактор при вземането на решение дали да се ограничи политиката на свръхевтини кредити. Това беше достатъчно, за да се повиши йената спрямо всички валути от Групата на 10-те в понеделник.

Още по темата

Въпреки че това може да не доведе до промяна на политиката на срещата на 22 септември, последната страна с отрицателна лихва сред големите икономики изглежда е застрашен вид.

Канада, Австралия Канада и Австралия - и двете зависими от ресурсите икономики - вече взеха решенията си през септември и сега и двете изглеждат настроени за период на стабилни лихвени проценти, дори и да сигнализират за готовност да повишат лихвите отново, ако е необходимо.

Австралийската централна банка запази основния си лихвен процент непроменен на 4,1% на 5 септември и запази тенденцията към затягане, тъй като управителят Филип Лоу приключи последното си заседание начело на банката с инфлация в отстъпление.

Ден по-късно политиците, водени от управителя Тиф Маклем, запазиха основния лихвен процент на 5% - най-високото равнище от 22 години насам. Те признаха, че в икономиката се наблюдава спад, и предупредиха, че ценовият натиск трудно може да се върне обратно към целевите си стойности.

Лихвено плато Аргументът в полза на по-дълготрайното плато в големите развити икономики в света е, че подобна политика има подобен ефект като по-високото повишаване на разходите по заемите и по-бързото им намаляване - но с по-малка волатилност за бизнеса и потребителите.

Това обаче не е лишено от риск. Ако паузата, докато инфлацията остава значително над целевите стойности, бъде погрешно разбрана като мекушавост на централните банки, те могат да бъдат привлечени обратно на масата за затягане и да се наложи да предприемат повече мерки в бъдеще.

В еврозоната например не може да се отрече, че очакванията не са такива, каквито биха искали политиците. Потребителите наскоро повишиха прогнозите си за инфлацията след три години, а някога любимият пазарен показател на ЕЦБ постоянно се повишаваше и достигна 2,6%, което е значително над целта от 2%.

Членът на Изпълнителния съвет Изабел Шнабел открито се опасяваше, че повишаването на очакванията в условията на забавяща се икономика може да съответства на това, че инвеститорите се предпазват от риска централните банки да не са достатъчно решителни. В САЩ представителите на Фед предупредиха, че виждат възможност ускоряването на икономическия растеж да доведе до повишаване на инфлацията, и подчертаха, че планираната за септември пауза не бива да се разглежда като разхлабване на политиката. "Пропускането не означава прекратяване" - заяви в неотдавнашна реч президентът на Фед Далас Лори Логан. Засега обаче централните банки изглеждат склонни да поемат този риск, залагайки на това, че пауза, която запазва ръста на заетостта, наблюдаван през цикъла, дава най-добри перспективи за меко приземяване.

Президентът на Фед на Атланта Рафаел Бостик, който говори във Форт Лодърдейл миналата седмица, заяви, че се надява икономиката на САЩ да продължи да се забавя постепенно през следващите шест до 18 месеца, без да се стига до хаотично нарастване на безработицата. "Ако успеем да избегнем подобна динамика, това би било невероятно", каза той.